投資初心者がポートフォリオを組むときに考えたいこととは?

公開日 2024/04/24

最終更新日 2024/04/24

今回は投資初心者におすすめの投資のポートフォリオについてご紹介します。なぜポートフォリオを組む必要があるのか、組む時の考え方について詳しく解説しますので、ぜひ参考にしてみてください。

投資のポートフォリオとは

投資における「ポートフォリオ」とは、資産の組み合わせのことです。「ポートフォリオを組む」という場合、どの商品にどのくらいの資産を投入するかを詳細に決めることを指します。なお、ポートフォリオを組む際に振り分ける金融商品には預貯金はもちろん、株式や投資信託、さらには債券や不動産、金なども含みます。これらの中から自分の資産の量やリスク許容度に合わせていくつかを選択していきます。

なぜポートフォリオを組む必要があるの?

一般的に、投資する際は1つの金融商品にすべての資金を投入するのではなく、いくつかの商品に分散投資することがおすすめされています。つまり、ポートフォリオを組み、いくつかの金融商品に分散投資するのがよいということです。その必要性についても触れておきましょう。必要性その1.リスク回避のため

例えば、すべての資産を1つの株式に投資するとします。その株式の価格が購入時よりも値下がりした場合、損失が出ます。しかし、株式や投資信託、債券など、いくつかの金融商品に分散して投資をしていた場合、持っている株式がすべて値下がりしても、ほかの金融商品が値上がりしていれば、損失を回避できるかもしれません。このように、分散したポートフォリオを組むことで、リスクを軽減することができます。

ちなみに、投資の世界には「卵を1つのかごに盛るな」という格言があります。1つのかごに卵を盛ってしまうと、かごを落とした時に全部が割れて大損をしてしまう、ところから生まれた格言です。「この銘柄(株式)だけ」「この投資信託だけ」など、投資する金融商品を限定すると損失が出る可能性が高くなるため、注意しましょう。

必要性その2.バランスよく運用するため

投資を始める際に重要なのが、いつまでにどのくらいの資産を増やしたいかを考えることです。「老後の生活資金にするため、60歳の定年までに1,000万円貯める」などといえばわかりやすいでしょう。その際、定年まであと数十年もあるのに「あと10年で満期を迎える債券」だけで運用したらどうでしょうか。満期の後、すべての資産の投資先を改めて考えなければなりません。また、投資した債券よりも予定利率が高い金融商品で運用するチャンスも失うことになります。

ポートフォリオを組むことで、収益性の分散、満期までの期間の分散をし、バランスよく運用することが可能になります。

初心者がポートフォリオを組む上で必要な4つの考え方

投資初心者がポートフォリオを組む上で必要な考え方を4つご紹介します。これらを実際に投資を始める前に必ず把握しておきましょう。

投資初心者がポートフォリオを組む上で必要な考え方を4つご紹介します。これらを実際に投資を始める前に必ず把握しておきましょう。 1.資産形成の目的・目標を明確にする

資産形成の目的や目標金額を明確にしておくことが何よりも重要です。目標には、例えば以下のようなものがあるでしょう。- 「老後の生活資金にするため、60歳の定年までに1,000万円貯める」

- 「マイホーム資金の足しにするため、5年後までに200万円貯めたい」

- 「今年生まれた子どもの大学進学資金300万円を作りたい」

2.値動きの異なる商品を組み合わせる

ポートフォリオを組む際は、 値動きの異なる商品を組み合わせることも忘れないようにしましょう。もし、日本株のみで運用した場合、日本の株式市場全体が下落した場合、大きな損失を抱えてしまう恐れがあるためです。「株式と債券」「日本株と米国株」「株式投資信託とREIT(不動産投資信託)」のように値動きの異なる金融商品で運用し、値下がりリスクを回避するようにしましょう。

また、値動きの異なる商品を組み合わせることは安定的な収益を得るためにも重要です。リスクが多少あり想定利回りが高い商品とリスクが低く比較的想定利回りも低い商品を組み合わせることで、リスクを抑えながら収益を出すことが期待できます。

3.定期的にポートフォリオの見直しを行う

ポートフォリオは一度組んだらそれでおしまい、というわけではありません。定期的に見直すようにしましょう。市況の変化などで株価や債券価格、投資信託の価格は随時変化していきます。中には、購入時の想定よりも利益が出ない金融商品も出てくるかもしれません。見直しでは見込み外れだった商品を売却し、新たに期待できそうな商品を購入することで、収益性の向上も期待できます。ポートフォリオをチェックし、はじめに考えていた想定利回りから大幅に外れていたら見直しをおすすめします。

4.自分自身のリスク許容度にあわせた商品を選ぶ

自分のリスク許容度に合った金融商品を選ぶことも重要です。例えば、元本割れリスクを極力避けたいという人には株式投資はおすすめしにくいといえます。また、ある程度リスクが許容できるという人でも、FXや仮想通貨取引などは値動きが激しすぎる、というケースもあるでしょう。リスク許容度は「収入・資産」「年齢」「投資経験」「今後のライフイベント」「資産への考え方」など、さまざまな要素が関係してきます。これらを把握した上で、どの程度リスクを取ってもよいのか、絶対に減らせない金額はあるのかを家族と共に考えてみるとよいでしょう。

初心者におすすめのポートフォリオの例

投資初心者の中には「初めのうちは収益よりもリスク回避を重視したい」という人も多いでしょう。一般的には金融商品のリスクとリターンの関係は以下のようになっています。| リスク | リターン | 商品 |

| 高 | 高 | 株式(日本株・外国株) FX・仮想通貨取引 |

| 中~高 | 中~高 | ・株式投資信託 ・不動産投資 ・変額個人年金 ・変額保険 |

| 低~中 | 低~中 | ・外貨建債券 ・金投資 ・外貨預金 |

| 低 | 低 | ・円建債券 ・預貯金 |

ご覧いただくとわかるように「リスクが低くリターンが高い商品」はありません。上記を踏まえた上で、初心者向けにローリスク・ローリターンのポートフォリオの例をご紹介します。

低リスクを重視するなら債券を多めに

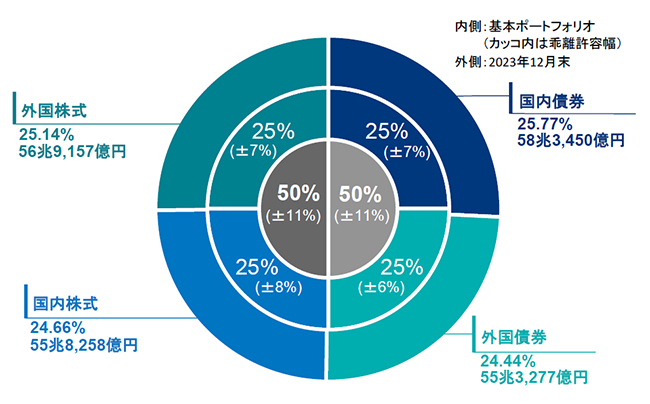

リスクを回避しながら安定的に長期運用するというと、公的年金が思い浮かぶ人も多いかもしれません。以下の公的年金運用のポートフォリオを参考にして、ローリスク・ローリターンの運用を考えてみましょう。

これをベースにしつつローリスクを希望する場合は、株式の割合を減らし債券投資を主体にするのがおすすめです。

株式にも投資したい場合は株式投資信託も選択肢に

株式にも興味はあるがどの銘柄を選んだらいいのか分からないという場合は「株式投資信託」を検討してみてはいかがでしょうか。投資信託は複数の銘柄が組み込まれた金融商品ですが、運用のプロが銘柄を選択するため、株式にそこまで詳しくないという人でも始めやすい点がメリットです。上記を踏まえて以下のようなポートフォリオをご提案します。商品タイプ割合低リスク商品(預貯金・円建て債券)50%~60%中リスク商品(外貨預金・投資信託)30%程度高リスク商品(株式)10%~20%程度低リスク商品の割合が多く、非常に安定的なポートフォリオとなっています。

投資に慣れてきたら、見直し時に中リスク・高リスク商品の割合を上げて行くことも考えましょう。

不動産クラウドファンディング投資もおすすめ

投資初心者のポートフォリオにおすすめの投資商品として、最近注目を集めているものに「不動産クラウドファンディング」も挙げられます。不動産クラウドファンディングは、複数の投資家からクラウドファンディングで集めたお金でサービス事業者が不動産を購入し、その不動産の運用で得たお金が利益として還元される仕組みの投資商品です。

投資初心者のポートフォリオにおすすめの投資商品として、最近注目を集めているものに「不動産クラウドファンディング」も挙げられます。不動産クラウドファンディングは、複数の投資家からクラウドファンディングで集めたお金でサービス事業者が不動産を購入し、その不動産の運用で得たお金が利益として還元される仕組みの投資商品です。通常の現物不動産投資と違い1万円程度から始められ、値動きなし・高利回り、かつ投資したあとはほったらかしでOKなので、初心者でも始めやすいのが特徴です。おおむね1年未満で運用が終了し利益を得られるため、資金管理がしやすい点もメリットです。

>>不動産クラウドファンディングとは?仕組み&おすすめ事業者を紹介

投資初心者はポートフォリオのバランスが重要

初心者がポートフォリオを組む際に大事なのは、まず自分のリスク許容度を見極めることです。リスク許容度は資産を増やす目的や目標金額だけでなく、現在の資産や年収、年齢、投資経験等でそれぞれ異なります。まずは、自分の現状を確認し、リスクをどの程度許容できるかを考えて、その上でバランスのよいポートフォリオを組みましょう。

そして、ポートフォリオは定期的な見直しも重要です。折を見て内容を見直し、現状に合わない商品を組み替えるなど、常に気を配るようにしましょう。

2024/11/21

#投資初心者

2024/11/11

#リスクマネジメント

2024/11/07

#投資初心者

2024/11/06

#投資初心者

2024/11/01

#投資初心者

2024/10/21

#リスクマネジメント