FIRE4種類とは?コーストFIREやバリスタ、ファットFIRE等も解説

公開日 2024/09/01

最終更新日 2026/01/17

今回は、4つのFIREのタイプと近年新しく生まれた概念「コーストFIRE」について解説します。

また、FIRE実現のための道筋やFIREのメリット・デメリットについても併せて紹介します。

- ・コーストFIREとは、難易度低めの「今を楽しむ“ゆったり”FIRE」

- ・4つのFIREとは、ファットFIRE、リーンFIRE、サイドFIRE、バリスタFIRE

- ・60歳前後でのリタイアの「FIRA60」もある

- ・「いつでもリタイアできる状態を維持する」FIROもある

- ・バリスタFIREはサイドFIREと同様、働きながら投資の不足分を賄う

※FIREするためのアイデアは以下の動画でチェックしてください。

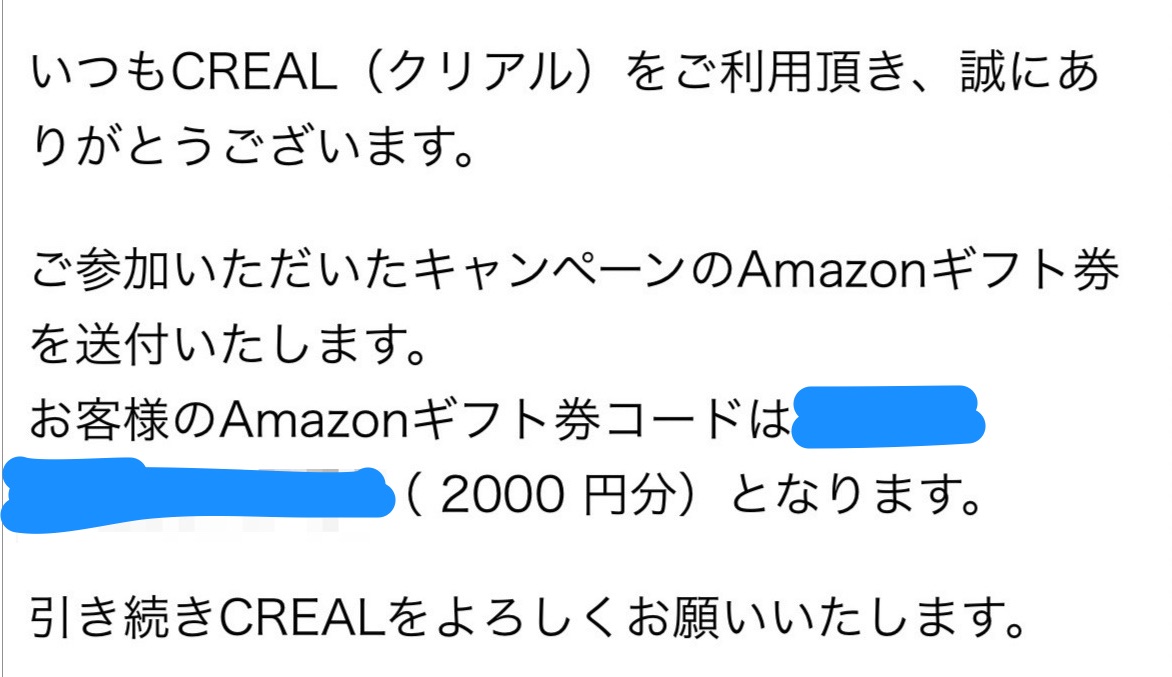

Amazonギフト券などは「お得なキャンペーン」で無料でもらえます。

\筆者がもらえた上場企業を知る👇/

特に、信頼できる上場企業のキャンペーンを活用すれば、安全かつ確実に特典を受け取れます。

\こちらも上場企業からもらえました👇/

中でもおすすめは、上場企業の「クリアル(CREAL)」です。

\無料でお得!2000円もらう方法を知る👇/

無料の口座開設だけで特典がもらえてお得です。

今すぐ以下の公式サイトをチェックしてみましょう👇

| サービス名と運営会社 | 特典内容(すべて無料でお得) | 公式リンク |

|---|---|---|

| CREAL(クリアル) 株式会社クリアル (東証上場) | 口座開設でAmazonギフト券2000円分プレゼント。 | 👉 公式サイトを見る |

| ジョイントアルファ 穴吹興産株式会社 (東証スタンダード上場) | 新規登録キャンペーンで無料でアマギフ1000円もらえます。 | 👉 公式サイトを見る |

FIRE(Financial Independence, Retire Early)とは

FIREとは「Financial Independence, Retire Early」の頭文字を取ったもの。

日本では「経済的自立と早期リタイア」と訳されています。

アメリカ発祥のライフスタイルの1つ。

資産運用による収益を得ながら、会社に縛られずに自由な生活ができる「経済的自立」を達成した段階で早期に退職するライフスタイルを指します。

【こちらもチェック!】

>> 電子マネー5000円もらえる?タダで必ず全員プレゼントのキャンペーン・特典も厳選従来の早期リタイアとの違い

従来の早期リタイアは、残りの人生に必要な資産を手にしてリタイアし、その資産を取り崩しながら生活する、という考えでした。

従来の早期リタイアは、残りの人生に必要な資産を手にしてリタイアし、その資産を取り崩しながら生活する、という考えでした。ビジネスでの成功や遺産相続などで多額の資産を確保した場合に実現できるライフスタイルというイメージを持つ人も多いでしょう。

つまり、資産収入をベースとした経済的自立であるため、一生困らないほどの資産がなくても実現が可能な点で違いがあります。

【こちらもチェック!】

>> 【無料プレゼント】登録だけで現金・電子マネーもらえるアプリ・ゲーム、キャンペーンまとめ4つのFIREとは

FIREは、労働の有無などリタイア後のライフスタイルによって、主に次の4つに分けられます。

FIREは、労働の有無などリタイア後のライフスタイルによって、主に次の4つに分けられます。1.ファットFIRE(Fat FIRE)

「ファットFIRE」とは、最低限必要な生活費だけでなく、贅沢した暮らしも可能なほどの収入を運用益で得られるFIREです。

「ファットFIRE」とは、最低限必要な生活費だけでなく、贅沢した暮らしも可能なほどの収入を運用益で得られるFIREです。まさに、FIREの理想形であり完成形ともいえます。

4つのタイプのなかでも、実現難易度や必要資金はもっとも高いでしょう。

Fatには「豊かな」という意味があります。

2.リーンFIRE(Lean FIRE)

「リーンFIRE」は、ファットFIREと同様に資産収入のみで生活できる状態です。

贅沢をせずに倹約しながら暮らす点がファットFIREとの違いです。

物価の安い地方に移住したり、ミニマリストとして節制した生活を送ったりなど、お金を使わない生活を楽しめる人に向いています。

FIREにかかる必要資金も少額で済むため、ファットFIREよりも達成しやすいといえます。

Leanには「無駄のない」という意味があります。

3.サイドFIRE(Side FIRE)は仕事をしながら

「サイドFIRE」とは、資産収入と労働収入の2つの収入軸を持ちながら生活する状態です。

「サイドFIRE」とは、資産収入と労働収入の2つの収入軸を持ちながら生活する状態です。保有資産とその運用益では足りない分を、会社には所属せずに(フルタイムで働くことなく)自分らしく働きながらまかなっていくスタイルです。

ファットFIREよりも必要資金が少なく済み、かつリーンFIREよりも経済的な自由度が高いため、より現実的で目指しやすいFIREといえます。

4.バリスタFIRE(Barista FIRE)

「バリスタFIRE」もサイドFIREと同様、働きながら不足分を賄うタイプの FIREですが、両者では雇用形態が異なります。

「バリスタFIRE」もサイドFIREと同様、働きながら不足分を賄うタイプの FIREですが、両者では雇用形態が異なります。サイドFIREが会社に属さず個人事業主、フリーランスとして収入を得る一方、バリスタFIREは、会社に所属して収入を得るスタイルのことを指します。

社会保険のメリットを受けられる

会社に所属することで社会保険に加入できる点もメリットといえます。

このことから、スタバでパートタイムで、社会保険のメリットを受けながら働きます。

そして、FIREすること(あるいはこのようなスタイルのFIRE)を「バリスタFIRE」と呼ぶようになったといわれています。

【こちらもチェック!】

>> 最大5万円も!無料でアマギフ(Amazonギフト券)もらえるキャンペーンまとめ【こちらもチェック!】

>> 【即日現金プレゼントも】無料登録でお金をもらえるキャンペーン、アプリまとめ新しいFIREの概念「コーストFIRE(Coast FIRE)」とは

近年では、FIREの新しい概念として「コーストFIRE」というタイプも登場しています。

近年では、FIREの新しい概念として「コーストFIRE」というタイプも登場しています。コーストFIREとは、「リタイア後のための資産形成をこれ以上続けなくてよい状態」を達成することを指します。

例えば、40歳の時点で1,000万円の資産を持ち、それを年利4%で運用可能なインデックスファンドに投資している場合。

それ以上一切投資の積み立てをしなくても、60歳の定年時には2,200万円ほどの資産になります。

つまり、老後資金に2,000万円ほしい場合は、40歳時点で1,000万円程度を投資していれば、コーストFIREを達成できたことになります

(当然ながら、この基準は目標金額や投資対象によって異なります)

老後資金のための投資への積み立てを継続する必要がなくなります。

そのため、以降は労働収入の大半を日々の暮らしに使うことができるのがメリットです。

コーストFIREは難易度低めの「今を楽しむ“ゆったり”FIRE」

「Coast」には「楽に進む」という意味があります。FIREは全般的に「今を我慢する」ことで将来を楽にするライフスタイルですが、コーストFIREはその「我慢」を大幅に軽減できるのが特徴です。

将来のことも見据えながら、目の前の日々を自由に、存分に楽しむこともできる「いいとこどり」のライフスタイルといえます。

【こちらもチェック!】

>> 登録でPayPayポイントもらえるキャンペーン:無料で1000円貯まるアプリある?FIREの派生形「FIRA60」「FIRO」とは

最近では、FIREの派生形として、新たなライフプランの提案も出てきています。それが「FIRA60(ファイラ・シックスティー)」と「FIRO(ファイロ)」です。

FIRA60(ファイラ・シックスティー)とは?

「FIRA60」は、FIREから派生した考え方の1つで、「Financial Independence, Retire Around 60」を略したものです。

「FIRA60」は、FIREから派生した考え方の1つで、「Financial Independence, Retire Around 60」を略したものです。直訳すると「経済的自立と、60歳前後でのリタイア」となります。

一般的にFIREは30~40代でのリタイアを目指すもの。

対して、FIRA60では、「Early(早期)」ではないものの、しっかり定年でのリタイアを目指すものです。

これは通常のFIREと比較するとより現実的なリタイアプランといえます。

「定年」が長期化する懸念も?

厚生労働省が公表している「令和4年就労条件総合調査の概況」があります。

これによれば、定年制を取り入れている企業のうち60歳を定年としている企業は全体の72.3%となっています。

しかし、2021年4月に施行された「改正高年齢者雇用安定法」では、65歳までの雇用確保を企業に義務付けています。

さらに、今後も高齢化社会の進行や健康寿命の延伸に伴い、就労の期間も長くなっていくことが予想されています。

そういった意味では、60歳でのリタイアは、多くの人と比較すれば十分に早いリタイアであるといえます。

【こちらもチェック!】

>> 【上場企業】CREAL/クリアルキャンペーンで5万円分もらう方法FIRA60のポイント

FIRA60はFIREに比べるとより現実的なアプローチといえ、60歳付近まで働きつつ経済的自由を得ることを目的としています。

FIRA60はFIREに比べるとより現実的なアプローチといえ、60歳付近まで働きつつ経済的自由を得ることを目的としています。FIREを目指すよりも生活費に余裕を持たせることができるため、子育てをしながらでも十分に目指せるのがメリットです。

国の年金制度や退職金制度を活用することで、退職後も生活水準を大きく落とさずにリタイアが可能になります。

FIRO(ファイロ)とは?

「FIRO」は「Financial Independence, Retire Optional」の略で、直訳すると「経済的自立と選択的リタイア」となります。

「FIRO」は「Financial Independence, Retire Optional」の略で、直訳すると「経済的自立と選択的リタイア」となります。FIROは、FIREとは少し異なったコンセプトを持っており、必ずしも早期リタイアを目標としません。

経済的自立の達成を目指し、「いつでもリタイアできる状態を維持する」ことを重視する考え方です。

このまま働き続けるかどうかの選択肢(=「Exit Option/イグジットオプション」とも呼ばれます)を持つことに価値を見出す考え方です。

リタイアしないという選択肢も。FIROのメリット

FIROを達成できれば、経済的自由を得たあとも自分が好きな仕事やライフスタイルを継続しつつ、退職のタイミングを自由に選べる状況が作れます。

FIROを達成できれば、経済的自由を得たあとも自分が好きな仕事やライフスタイルを継続しつつ、退職のタイミングを自由に選べる状況が作れます。そのため、ストレスのない生活や趣味の充実、あるいは、さらなる資産形成のために柔軟に働き続けることも可能です。

FIREのように「仕事から完全に離れる」ことを目的とするのではなく、退職を選択できる「余裕」を持てることがFIROの特徴です。

【こちらもチェック!】

>> 即日OK?無料の口座開設でお金がもらえるキャンペーン21選(証券・銀行)最近登場!サードFIRE(Third FIRE)とは?

最近、サードFIREも登場したので、こちらも説明します。

例えば、週に数日だけ働く、リモートワークをする、フリーランスとして自由に働くなどのスタイルが主流です。

週3日だけ働く半リタイア、投資収益 + 副業で生計を立てる、ノマド生活をしながらFIREといった選択肢があります。

【こちらもチェック!】

>> 友達紹介で現金・ギフト券、ポイントもらえるキャンペーン・アプリ!招待コード不要もFIREに必要な資金は?いくらあればいい?

では、FIREの実現にはどの程度の資金が必要となるのでしょうか。働かないFIREは「4%ルール」での計算が有名

FIREに必要な資金額を考える基準の1つに「4%ルール」があります。

FIREに必要な資金額を考える基準の1つに「4%ルール」があります。

これは、年間支出を投資元本の4%以内に収めれば、資産の目減りなく運用益で生活できる確率が高いという考え方です。

例えば、1億円の運用資金があれば、400万円以内の年間支出はまかなえることになります。

支出によってFIREするための必要額は変わる

この4%ルールを踏まえると、FIREを達成するには年間支出の25倍の資産が必要といえます。

年間支出が300万円であれば7,500万円、500万円であれば1億2,500万円の運用資産を築き、それを年率4%で運用していくのです。

なお、4%という数字は、米国株式市場の成長率7%とインフレ率3%の差に基づいています。

つまり、米国株式に資産を投資した場合に成立する可能性が高い計算式であり、さらに税金については考慮されていない点には注意が必要です。

【こちらもチェック!】

>> 【高額1万円も】QUOカード無料でもらえるプレゼントキャンペーン最新まとめ働くFIREは稼ぐ額を考慮して計算

資産収入と労働収入の2軸を持ちながら生活する場合は、労働収入を考慮して必要資金額を計算しましょう。例えば、年間300万円の支出があり、年間140万円の労働収入を見込める場合。

その差額の160万円の25倍、つまり4,000万円の運用資産を築くことが1つの基準となります。

労働収入があることで、必要な資金を抑えることが可能です。

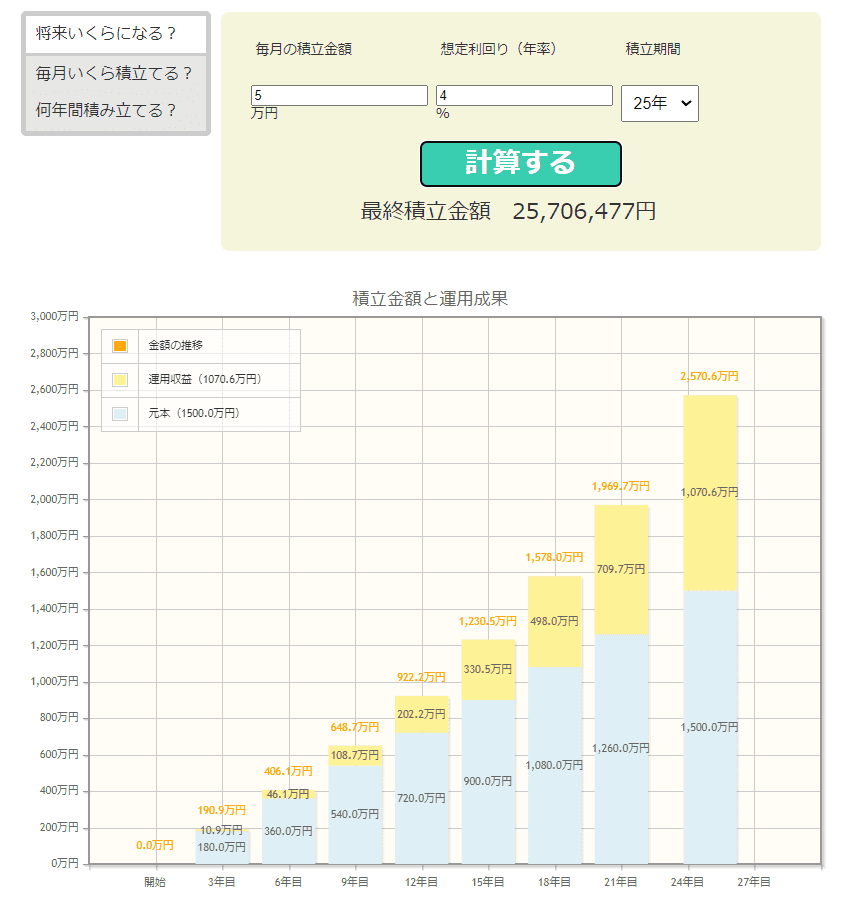

資産運用には「資産運用シミュレーション」を利用

目標額が決まったら、「資産運用シミュレーション」を活用して具体的な運用イメージをしてみましょう。

資産運用シミュレーションでは、目標金額を達成するために必要な毎月の積立額や初期投資額、また、目標達成までの期間やリスク度合いなどをイメージできます。

さまざまなサイトで用意されていますが、金融庁のサイトにも「資産運用シミュレーション」があるので参考にしてみましょう。

FIREのメリット

FIREを実現するメリットとして、主に次の3つが挙げられます。メリット1.働くor働かないを自由に選択できる

FIREを実現できれば、働くことに対して自由な選択をとれます。

FIREを実現できれば、働くことに対して自由な選択をとれます。つまり「日々の生活のために働く」必要がなくなります。

働く量も自由で、好きなときに働くなど、働き方も自由に選べます。

「生活のため」ではなく、「自身の豊かさのため」に余裕を持った選択ができる点がFIREの大きな魅力の1つといえるでしょう。

メリット2.ストレスが減りQOLが向上する

自由な時間が増え、家族や自身の趣味に時間を充てられるため、QOL(Quality of Life:生活の質)が向上することにもつながります。

自由な時間が増え、家族や自身の趣味に時間を充てられるため、QOL(Quality of Life:生活の質)が向上することにもつながります。早いうちにある程度の資産形成を終わらせることで仕事のストレスからも解放されるため、心身ともにゆったりと過ごせるでしょう。

メリット3.新しいことにチャレンジできる

FIREを達成することで、時間的にも経済的にも余裕がうまれます。

FIREを達成することで、時間的にも経済的にも余裕がうまれます。これらを活かして、これまで興味を持ちつつも始められなかったことにチャレンジできます。

これは、趣味だけに限らず、勉強や新たなビジネス、ボランティア活動などさまざまな分野が挙げられます。

【こちらもチェック!】

>> 【無料】Amazonギフト券もらえる不動産投資会社12選!面談キャンペーンがお得やめとけ?おすすめしない?FIREのデメリット

FIREの実現はメリットばかりではありません。具体的には、どのようなデメリットが挙げられるのでしょうか。ここでは3つを紹介します。

デメリット1.FIREを維持できなくなる可能性が!早期退職失敗も

FIREの前提は、運用によって一定の収益を出すことです。

FIREの前提は、運用によって一定の収益を出すことです。しかし、投資において「確実性」はなく、必ずしも期待した運用益を維持できるとは限りません。

世界情勢の変化など不安定要素は多くあり、十分な運用益を確保できないときもあるでしょう。

万が一、想定していた運用益を下回った場合は、FIREを維持できなくなる可能性もあります。

生活費を補填する必要が出てくることも考慮しておかなければなりません。

デメリット2.急な出費に対応しにくい!失敗例も

FIREを達成したあと、自身や家族にどのような変化が起きるかは誰にもわかりません。

FIREを達成したあと、自身や家族にどのような変化が起きるかは誰にもわかりません。病気や事故などによって想定外の出費が発生してしまうことで、支出計画が崩れてしまう可能性も考えられます。

このような事態になることもあり得ると理解した上でのリスク管理が重要となります。

デメリット3.キャリアが中断される!暇すぎる

FIREによって早期にリタイアしてしまうと、キャリアがそこで中断されてしまいます。

FIREによって早期にリタイアしてしまうと、キャリアがそこで中断されてしまいます。デメリット1・2のようなケースによって資金計画が予定通りにいかず、再度就職する必要に迫られる可能性もゼロではありません。

FIREによって職歴に大きなブランクが空いてしまった場合。

それだけキャリアが中断されることになりマイナス要素となって就職が難しくなることがあります。

FIREした人の末路が悲惨な場合も

キャリアについては、FIREした人の末路が悲惨な場合もあります。

退職後、予想通りに運用できず、アルバイトなどで再就職することもありえるので注意が必要です。

FIREする方法、3つのステップ

ここでは、実際にFIREを実現するための手順を大きく3つに分けて解説します。STEP1.いくら必要?毎月の必要資金を把握する

まずはFIREを達成したあとの、自分や家族の生活費など月々の必要資金を把握しましょう。

まずはFIREを達成したあとの、自分や家族の生活費など月々の必要資金を把握しましょう。シンプルな生活を送りたいのか、それとも自由な時間を使って贅沢に暮らしたいのか。

自身や家族が望むライフスタイルを考えて、具体的にどの程度の支出がかかるのか想定します。

なお、会社を退職することを考えている場合、退職以降に負担額が変わる社会保険料などの支出にも注意が必要です。

STEP2.ライフステージに合わせた出費を計算しておく

次に、ライフイベントでかかる出費も考慮します。例えば、結婚や出産、子育て、車やマイホームの購入、旅行などが挙げられます。

次に、ライフイベントでかかる出費も考慮します。例えば、結婚や出産、子育て、車やマイホームの購入、旅行などが挙げられます。ライフイベントにおける費用も自身や家族が描くライフプランにもとづいて想定します。

その費用を運用益でまかなうのか、労働収入がある場合はそこから捻出するのかも計画しておきましょう。

STEP3.投資でFIREに必要な資産をつくる

FIREを実現するには資産運用が必須です。投資によってFIREのための必要な資産を効率的に築きましょう。

FIREを実現するには資産運用が必須です。投資によってFIREのための必要な資産を効率的に築きましょう。長期間を前提とした運用で複利のメリットを享受できます。

そのため、少しでも早くから運用をスタートさせることがポイントです。

FIREを目指すなら選択肢の一つに入れたいのが「不動産クラウドファンディング」

FIREを目指すに当たって、投資の選択肢の1つとして検討したいのが「不動産クラウドファンディング」です。

不動産クラウドファンディングは、インターネットを通じて少額から不動産投資に参加できる仕組みで、多くの投資家から集めた資金をもとに事業者が不動産を運用し、その収益を投資家に分配するというもの。

実物の不動産を丸ごと購入する必要がなく、1万円前後から参加できる案件もあるため、FIREを目指す長期の資産形成と相性が良いのが特徴です。

また、運用や物件管理は事業者が行うため、自分で入居者対応や修繕対応をする必要がありません。

本業や家事・育児で忙しい方でも、時間をかけずに「家賃収入のような不動産収益」をポートフォリオに組み入れやすい点も、FIREを目指す人から選ばれている理由のひとつです。

「預金だけでは物足りないけれど、株式だけに偏るのも不安」という方にとって、ミドルリスク・ミドルリターンを目指しやすい不動産クラウドファンディングは、FIREの資産形成を支える有力な選択肢になり得ます。

不動産クラファンを始めるなら「ゴクラク」の無料会員登録から

とはいえ、不動産クラウドファンディングとひと口に言っても、事業者や案件の数は多く、自分に合ったサービスを選ぶのは簡単ではありません。

そこで活用したいのが、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」です。

ゴクラクでは、複数の不動産クラファン事業者やファンドを一覧で比較でき、予定利回り・運用期間・最低投資金額・エリアなどの条件から、自分のFIREプランに合った案件を探しやすくなっています。

さらに、「どのサービスから見ればよいかわからない」「初心者向けの案件から始めたい」といった方でも、ランキングや特集記事を参考にしながら、候補を効率よく絞り込むことが可能。

まずは少額から不動産クラウドファンディングに触れてみたい方や、将来のFIREに向けて選択肢を増やしておきたい方は、「ゴクラク」の無料会員登録から一歩を踏み出してみてはいかがでしょうか。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

FIREで自分らしい生き方を実現できる

FIREとは、そして新しい概念・コーストFIREとはについて詳しく解説してきました。

ひと口にFIREといっても、リタイア後のライフスタイルによってさまざまなタイプがあります。

FIREに魅力を感じた方は、自分がリタイア後にどんな生活を送りたいのかを明確にしましょう。

自分に合ったFIREのかたちを今から目指してみてはいかがでしょうか?

もし、不動産クラウドファンディングで資産形成をしたいと考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。