REIT(リート/不動産投資信託)とは?仕組みやメリット・デメリットを解説

公開日 2023/09/04

最終更新日 2025/11/05

これから不動産投資を始めようとする方で、特にリスクを抑えたい方に向いているのがREIT(リート/不動産投資信託)。収益物件を自前で購入する不動産投資よりもハードルが低いのが特徴です。今回は不動産投資信託とは何か、その仕組みとメリット・デメリットを紹介します。

REIT(リート/不動産投資信託)とは?

REIT(リート/不動産投資信託)は「Real Estate Investment Trust」の略で、米国が発祥の金融商品です。一般的な不動産投資では収益物件を購入し入居者からの家賃収入を得る仕組みが主ですが、不動産投資信託の場合は複数の投資家から集めた資金で投資会社が物件を購入し発生した利益を投資家に分配します。

一般の不動産投資のように物件を購入する必要がないため、不動産投資信託(リート)は資金的にも手続き的にも始めやすいのが魅力です。

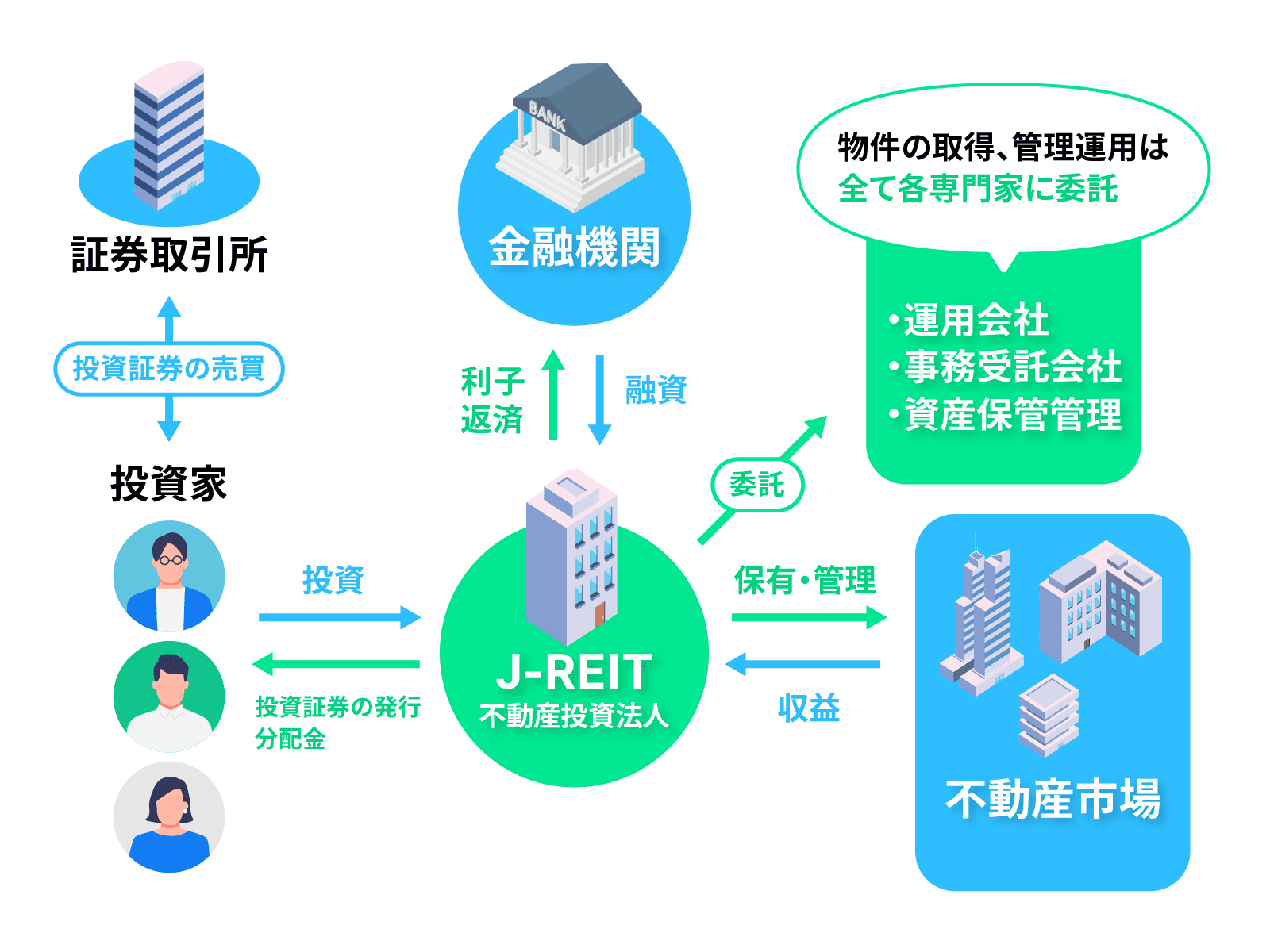

REIT(リート/不動産投資信託)の仕組み

画像引用:リート(REIT)とは?仕組みや利回りなどを徹底解説!|投資のハナシ

画像引用:リート(REIT)とは?仕組みや利回りなどを徹底解説!|投資のハナシ

不動産投資信託にかかわる登場人物は大きく4者です。

まずは個人投資家です。一口一口は少額でもたくさん投資家が集まることで、高額な物件を購入できます。次に不動産投資法人です。投資家から集めた資金を元手に不動産の購入を行います。また、不動産投資法人に融資を行う金融機関も重要な存在です。不動産投資法人が顧客から集めた資金や自己資金だけで経営しているケースは少なく、必ず貸し付けを行う金融機関があります。

最後に賃料を支払う入居者やテナントです。この部分が売上になります。

つまり、テナントから受け取る賃料-(投資家から集めた資金+金融機関からの借入金+各種経費)

上記が不動産投資法人の手元に残る利益、その利益を投資家に口数に応じて分配するのが不動産投資信託の仕組みです。

3つのREIT(リート/不動産投資信託)

不動産信託は投資先の物件によって3種類に分類されます。それぞれの特徴を説明します。

単一用途特化型REIT

特定の一種類の不動産にだけ投資するのが単一用途特化型REITです。物件にはオフィスビルやマンション、ホテル、商業施設、倉庫などの種類がありますが、それぞれに特徴があります。例えばオフィスビルは一見収入がいいように見えますが、景気の影響を受けやすくテナントの出入りが激しいというデメリットがあります。マンションは賃料の上乗せは難しい一方で比較的安定しているのが特徴です。倉庫は通常時はとにかく堅実に安定している反面、万が一テナントが撤退したときのダメージが大きいなど、それぞれに強み弱みがあります。

単一用途特化型REITの場合、自分が投資した資金をオフィスビルだけ、マンションだけといった一種類に限定して運用します。投資において明確な狙いを持っている人に向いています。

複合型REIT

複合型REITでは2つの用途の不動産に投資をします。例えばオフィスビルとマンション、ホテルと商業施設といった具合です。メリットとしてはリスク分散ができることが挙げられます。

総合型REIT

3つ以上の用途の不動産を組み合わせる場合は総合型REITと呼ばれます。特に不動産のジャンルに詳しくなく、投資のプロに運用を任せたい場合に総合型REITを運用する人が多い傾向があります。リスク分散ができるのはメリットですが、リスクの少なさの裏返しでリターンも少なめになります。

J-REITとは?

J-REITはREITの頭にJapanのJをつけた「日本のルールで運用されるREIT」です。

重要なポイントとしては、

- 不動産の開発行為は禁止

- 既存の物件を購入して運用する

という制限があること。海外のREITの場合は不動産開発も投資法人が行えます。海外のREITは開発から行うぶん、うまく行った際のリターンが非常に大きいのが特徴ですが、反対に失敗した際のダメージが大きいのがリスクとなります。また、現地の災害や社会情勢など日本にいたのではわからない不確定要素もあります。

一方J-REITはすでにある賃貸物件を運用するためリターンが大きく跳ね上がることは期待しにくいですが、長期的に安定した運用をするのに向いています。また、実績として上場廃止が非常に少ないためリスクも少ないのです。

REIT(リート/不動産投資信託)のメリット

さて、金融商品として不動産投資信託を選ぶメリットにはどのようなものがあるのでしょうか。手離れよく運用できリスクが少ないというのが各メリットに共通しています。

1.少額から不動産投資に挑戦できる

収益用不動産を自前で購入するとなると数千万円から億単位の資金が必要ですが、不動産投資信託であれば少額から始められます。一口10万円程度で購入できますし、規模を拡大したい時には口数を増やしたり高い銘柄を選ぶということも可能です。不動産投資ながら自由度が高いのは魅力です。

2.不動産に詳しくなくても始められる

不動産投資信託で集めた資金を実際に運用するのは不動産投資法人の社員です。彼らは投資のプロであるため、一般の人よりも精度の高い運用が可能です。投資家自身が不動産に詳しくなくても不動産投資が始められます。

3.流動性が高いため換金しやすい

不動産投資信託は金融商品なので市場で売買されますが、この取引を行うのは証券取引所です。つまり不動産投資信託は証券なので簡単に現金化できます。一方、不動産の現物は現金化するのに時間がかかります。今日売り出して明日に現金というのは難しいでしょう。

4.配当が安定している

J-REATが対象としている賃貸物件は1日単位で入居や退去が発生することは考えづらいでしょう。つまり、金融商品の中でも継続的な配当が見込める商品といえます。賃料も短期間で大きく上下することはないため、投資の中でもローリスクなのが魅力です。

REIT(リート/不動産投資信託)のデメリット

不動産投資信託のデメリットを紹介します。手離れよくリスクが少ないがゆえにリターンも薄いのを物足りなく感じる方もいるはずです。

1.レバレッジを効かせにくい

不動産投資信託は金融商品なのでFXや株式のように信用取引が可能です。ただし、日本の法律では不動産投資信託のレバレッジは3倍までと決まっています。そもそも賃貸物件の賃料が主な収益であることから、そこまで爆発的な配当が期待できない上にレバレッジが効かないとなると、ハイリスク・ハイリターンを望む人には向きません。

2.実物不動産は手に入らない

不動産投資信託はあくまで金融商品なので、いくら口数を購入しても不動産が自分の持ち物になることはありません。

REIT(リート/不動産投資信託)を正しく理解し投資先の候補に

REIT(リート/不動産投資信託)の仕組みやメリット・デメリットについて解説してきました。

不動産投資信託は金融商品の中でもハードルが低いので、初心者にも始めやすい投資対象です。ただし、比較的リスクが低いぶん、リターンも小さいケースがあるので、大きく利益を上げたいという方よりも、安定した資産運用を望んでいる方に向いています。不動産投資信託を正しく理解し、自分の目的に合っていれば検討してみるとよいでしょう。

「複数の事業者を比較してできるだけ安全な投資をしたい」「他の投資家の口コミを見てみたい」と考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ。

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では「ゴクラク」の魅力を徹底的に解説していますので、興味のある方はチェックしてみてください。