【初心者向け】基本が全部わかる!不動産クラウドファンディングの疑問20連発

公開日 2024/04/16

最終更新日 2025/02/18

中には、「ちょっと興味はあるけれど難しそう」と感じている人もいるでしょう。

そこでこの記事では、初心者向けに不動産クラウドファンディングに関する疑問点をまとめています。

不動産への投資を検討している人やクラウドファンディングの仕組みに興味を持っている人はまずはこの記事でざっくり概要をつかみましょう。

>>【徹底比較】おすすめ不動産クラウドファンディング9選

>>不動産クラウドファンディングとは?仕組み&メリット・デメリットを解説

Q1.「不動産クラウドファンディング」とはなんですか?

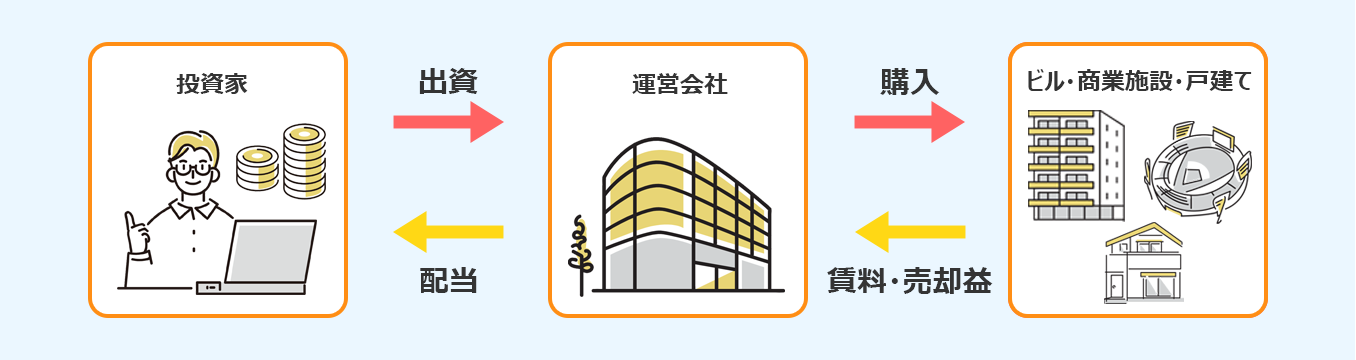

A.複数の投資家が共同で不動産に出資する投資です。

不動産クラウドファンディングは、サービス提供事業者が投資家からファンド形式で出資金を集めて不動産を購入し、その運用益(賃料収入や売却益)を原資として投資家に配当金を分配するという仕組みで運用される投資商品です。

投資したあとはほったらかしで運用の手間がないことや、利回りが事前に設定されていて運用中の値動きがないこと、元本割れリスク軽減の仕組みがあることなどから、投資初心者、不動産投資初心者でも始めやすいのが特徴です。

不動産クラウドファンディングは「不動産特定共同事業法(不特法)」に基づく投資商品で、この不特法が2017年、2019年に国土交通省によって相次いで改正され規制が緩和されたことで、サービス提供する事業者が増えました。

Q2.不動産クラウドファンディングは儲かりますか?利回りはどれくらい?

A.利回りは3〜7%くらいがボリュームゾーン。「短期間で大儲け」はできないが堅実に資産を増やせるのが特徴です。

不動産クラウドファンディングの利回りは募集されているファンドによって異なります。ボリュームゾーンは3〜7%程度ですが、中には10%を超えるような高利回りファンドも提供されています。不動産クラウドファンディングのファンドは、事前に「運用期間」が設定されており、多くの場合、運用期間終了時に出資したお金と利益が返ってきます。運用期間は6カ月〜12か月程度のものが多く、想定利回りは「年利換算」で表示されます。例えば、想定利回り6%、運用期間12カ月のファンドに10万円を投資した場合、12カ月後に、投資した10万円に加え、運用益の6,000円(税引前)が加わって返還(「償還」といいます)されます。

これが、運用期間6カ月(半年)である場合は、「利回り6%」も半年分で計算します。この場合は3%になるため、運用益は3,000円(税引前)となります。投資額が10倍の100万円になれば、利益も同様に10倍になります。

このように、不動産クラウドファンディングは投資前から利益の想定が可能な投資商品であり、そこが株式投資や投資信託といったほかの投資商品と大きく異なる点です。

運用中の値動きがないため、株式のように短期間で資産が大きく増えるということは基本的にはありませんが、お金が戻るスケジュールやその金額が事前にわかるので、計画的かつ堅実に資産を増やしたい人に向いている投資といえます。

Q3.不動産クラウドファンディングに元本保証はありますか?

A.元本保証はありません。

不動産クラウドファンディングは投資商品であり、元本保証はありません。投資にはリスクがつきものです。ファンドの運用が終了しても出資金が全額返金される保証はない点を必ず理解しておく必要があります。不動産特定共同事業法第21条では、「利益が確実であると誤解させるべきではない」と規定しています。法律で損失が生じないと誤解させる行為を禁止しているため、不動産クラウドファンディングは元本保証を明示できません。

ただし、2024年4月時点では、不動産クラウドファンディングにおいて施工時における不測のトラブルによる償還遅延は数例あるものの、大きな元本割れ事例は確認されていません。現物不動産投資の場合、儲かる割合は50〜60%程度といわれており、それと比較すると不動産クラウドファンディングは損をするリスクが相対的に低いといえます。

Q4.不動産クラウドファンディングにはどんなリスクがありますか?

A.空室リスクや不動産市況の変動リスクなどがあります。

不動産クラウドファンディングには、家賃収入を配当原資とする「インカムゲイン型ファンド」と売却益を配当原資とする「キャピタルゲイン型ファンド」があります。インカム型の代表的なリスクには家賃収入が想定を下回る空室リスクがあり、キャピタル型には不動産市況の変動によって想定より売却益が下回るリスクや、売却先が見つからないことで償還が遅延するリスクなどがあります。

また、ファンドではなくサービス事業者が抱えるリスクもあります。不動産を運用するサービス事業者が倒産した場合は、出資金が戻らないということもありえます。このようなリスクを避けるため、事業者選びも重要であるといえます。

Q5.不動産クラウドファンディングのリスク対策は?

A.優先劣後方式やマスターリースなどの仕組みがあります。

不動産クラウドファンディングにはさまざまなリスク対策があります。具体的には、投資する際に次のようなリスク対策をチェックしておきましょう。

不動産クラウドファンディングにはさまざまなリスク対策があります。具体的には、投資する際に次のようなリスク対策をチェックしておきましょう。- 優先劣後方式の有無

- 劣後出資割合

- 運営事業者が上場企業かどうか

- 運用実績

- 利回り

- 運用期間

- 家賃保証の有無

▽優先劣後方式の有無

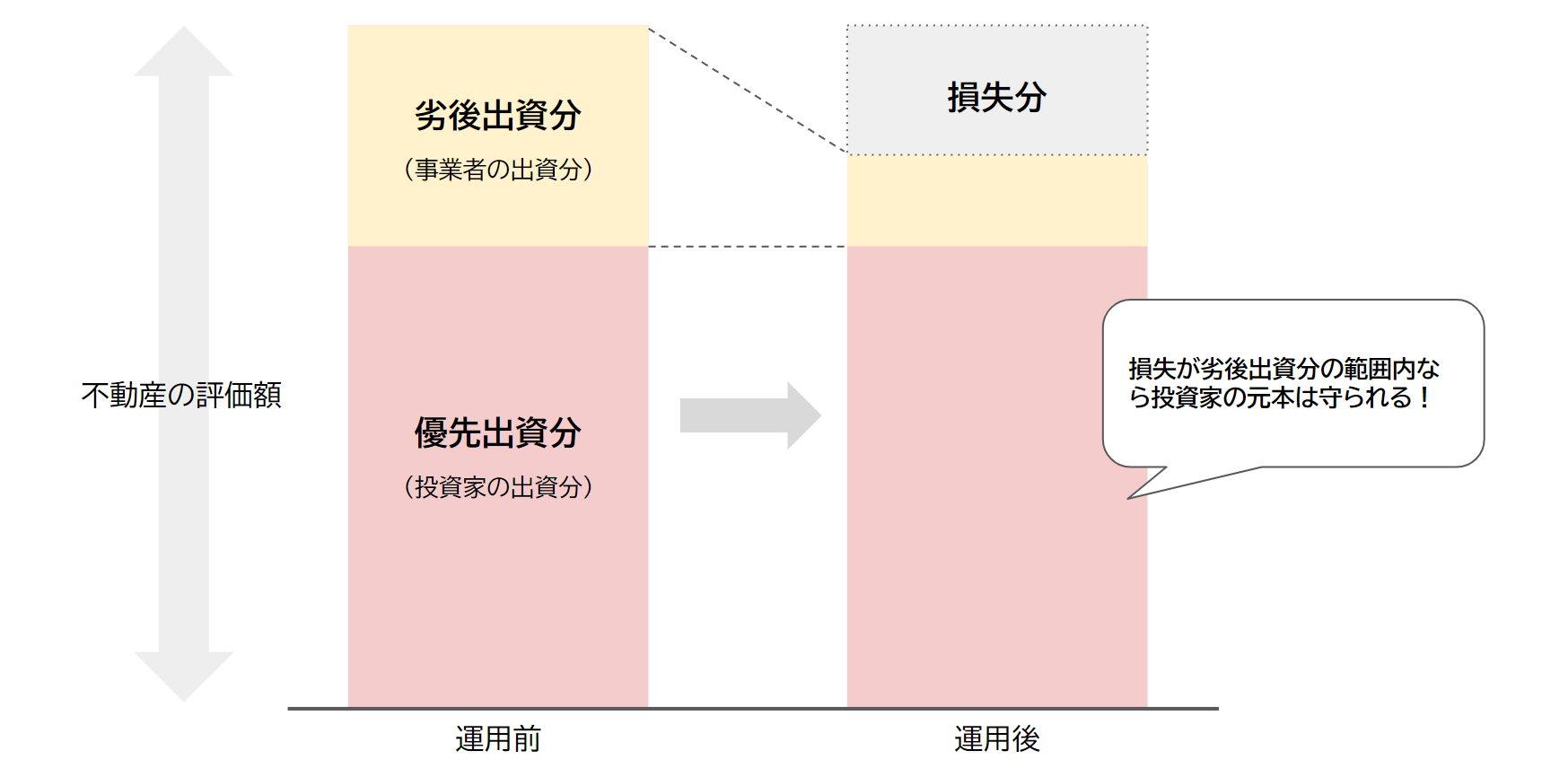

「優先劣後方式」とは、投資家だけでなく事業者自身も一定の割合で対象不動産に出資をし、その事業者による出資割合のぶんまでは損失を優先的に被る、という仕組みのことをいいます。空室によって賃料が少なくなった場合や売却益が小さくなってしまった場合など、運用による利益が下回った場合、優先劣後方式を採用しているファンドだとそのぶんだけ投資家の元本割れリスクが軽減されます。

▽劣後出資割合

「優先劣後方式」において、事業者が出資するぶんを「劣後出資」といいます。この劣後出資の割合が大きいほど、損失が出た際の補填割合が大きいことを意味します。仮にファンドの劣後出資割合が30%だった場合、ファンドで損失が出たとしても、30%の損失までは事業者が優先的に被り、そこまでは投資家の資産は守られることになります。そのため、リスク軽減を重視するのであれば劣後出資割合の高いファンドを選んだほうがよいということになります。

▽運営事業者が上場企業かどうか

不動産クラウドファンディングには運営会社が倒産するリスクもあります。倒産する可能性が低いサービス事業者を選ぶもっとも簡単な方法が、上場企業が運営しているサービス事業者を選ぶ、という方法です。上場にはさまざまな条件をクリアする必要があり、上場を維持するにも厳格な規定があります。一定以上の経営基盤を持っていることが保証されており、企業としての信用も非上場のそれとは大きな違いがあります。つまり、非上場企業と比較すると断然倒産リスクは低いといえます。

また、運営会社自体が上場していなくても、上場企業のグループ会社が運営していたり、上場企業や、上場企業の関連ベンチャーキャピタルなどから出資を受けている場合なども相対的に信用が高いサービス事業者であるといえます。

▽運用実績

実際にその不動産クラウドファンディングサービスではどれくらいのファンドを組成・運用しているか、また運用の結果、正常に償還・分配が行われているかをチェックするのも大切です。多くのサービス事業者では、過去のファンドの運用実績を公開しています。「(事業者名)+運用実績」などのキーワードでWeb検索をしてみましょう。十分な運用実績のある不動産クラウドファンディングを選ぶことで失敗の可能性を低く抑えることができます。

▽利回り

利回りはファンドの収益性を見る上でもっとも重要な指標ですが、リスクの目安にもなります。リターンが大きいということはリスクも大きいということだからです。不動産クラウドファンディングの場合は、一般的に売却益を配当原資とする「キャピタルゲイン型」が利回りが高くなる傾向があります。中でも、海外の新興国の不動産を対象にしたものや、郊外の開発系プロジェクトなどでは比較的高い利回りが設定されます。

その大きな要因となるのが、「物件を安く仕入れられる」という点です。安く仕入れられれば、売却時の差益を大きくできます。ただし、安いということは少なくともその時点では価値が低いということであり、それを高額で売却するには、サービス事業者がいかに魅力的な物件に価値向上できるか、あるいは魅力的な建物を作れるか、という部分が極めて重要になります。

ここに、賃料収入で安定的に利益を得られる「インカムゲイン型」と違ったリスクが潜んでいます。目指した金額で売却できなければ当然利回りが下がりますし、最悪のケースで売れなければ利益はありません。

もちろん、ファンドの利回りは収益のほか、事業者が利益をどれくらい取るかといった部分も大きく関係するため完全に比例するわけではありませんが、基本的には「高利回り=高リスク」「低利回り=低リスク」と覚えておいて損はありません。

▽運用期間

不動産クラウドファンディングは、事前に想定利回りが設定される投資商品です。この想定利回りは、「運用期間終了時にこれくらいの利益が出せるだろう」という予測のもと設定されますが、当然ながら不動産自体の価値は常に動き続けます。そして、運用期間が長くなればなるほど、不動産の価値が変動するリスク(ここでは「振れ幅」の意味)は高まります。先に述べた「空室リスク」や「価格下落リスク」は代表的なものといえます。

これは逆にいえば、運用期間の短いファンドはこうしたリスクが小さいことを意味します。利回りを想定したとおりに出せる可能性が高いため、基本的に運用期間が短いファンドのほうが損をしにくいといえます。

ただし、短期間で運用されるファンドにばかり投資をすると、運用終了から資金の償還まで期間が空いたり、次に投資するファンドを見つけるまでのタイムラグが短期での運用終了ごとに続いたりするため、トータルでの投資効率は低下します。そのため、投資効率とリスクのバランスを考慮しながら、どれくらいの運用期間のファンドを選ぶかを決めていく必要があります。

▽マスターリースの有無

不動産クラウドファンディングで提供される「インカムゲイン型ファンド」の場合、サービスによっては対象不動産をマスターリース(一括借上げ)を前提に賃貸事業者に貸し出す仕組みを取り入れいてるところもあります。マスターリースを取り入れている場合、マンションやアパートを一棟丸ごとを貸す契約になるため家賃が保証されます。そのため、仮に運用期間中に空室が出たとしてもファンドの利回りには影響せず、安定的な収入が期待できます。

Q6.不動産クラウドファンディングはいくらから始められますか?

A.1万円から始められます。

不動産クラウドファンディングは、サービス事業者やファンドによって最低出資金額が異なりますが、多くは1万円を最低出資金額に設定しており、以降1万円単位で投資が可能です。それ以外で比較的多いのは最低出資額を10万円にしている事業者・ファンドです。その場合、投資額が10万円単位(10万円・20万円・30万円…)のもののほか、最低出資額が10万円で以降は1万円単位で投資できるもの(11万円、12万円など端数が可能)があります。

投資は「口数」で指定し、例えば募集金額1,000万円のファンドで最低出資額が1万円/1口であった場合、全体の最大投資可能口数は1,000口になります。最低出資額が10万円/1口の場合は最大投資可能口数は100口ということになります。なお、個人での最大応募口数に上限があるケースもあり、抽選式の募集では希望出資口数の一部のみ投資可能になることもあります。

Q7.不動産クラウドファンディングの分配金はいつもらえますか?

A.運用終了後にもらえるファンドと、運用期間中にもらえるファンドがあります。

不動産クラウドファンディングの分配金は、運用終了後に元本と一緒に支払われるものと、運用期間中に分配金が支払われ、運用終了後に元本が戻るものの2つがあります。多いのは前者で、特に運用期間が12カ月(1年)以下のファンドではほとんどが運用終了後に一括で支払われるタイプとなっています。反対に運用期間が2年、3年と長いものになると、半年ごとや四半期(3カ月)ごとに分配金が支払われるものが多くなります。

Q8.不動産クラウドファンディングは投資初心者でもできますか?

A.はい。投資初心者でも始めやすい投資です。

不動産クラウドファンディングは、投資初心者でも簡単に始められる投資です。その理由には次のようなことが挙げられます。- 最低1万円の少額から投資できるから

- 短期間で収入が得られるから

- 日々の値動きを気にする必要がないから

- 定期的に分配金を得られるものもあるから

- ほったらかしでOKで特別な知識が不要だから

>>投資初心者にこそ不動産クラウドファンディングがおすすめな5つの理由

Q9.不動産クラウドファンディングの始め方は?

A.サービスの会員登録をして希望のファンドに応募するだけでOKです。

不動産クラウドファンディングを始めるのに難しい手順はありません。大きく以下の4ステップで投資が完了します。- 1.サービスサイトで会員登録する

- 必要情報の入力と本人確認手続きを行い、会員登録をします。

- 2.投資するファンドを選ぶ

- 利回りや運用期間などを見て、投資したいファンドを選びます。

- 3.口座に入金する

- ファンドの抽選に当選するなど、投資が決定したら、所定の口座に投資するお金を入金します。

- 4.あとは運用終了まで待つだけ

- 入金したあとは、特にやることはありません。運用終了まで待つだけです。

Q10.不動産クラウドファンディング事業者の選び方は?

A.6つのポイントをチェックして選びましょう。

不動産クラウドファンディングのサービス事業者を選ぶ際には、次の6つのチェックポイントで比較するのがおすすめです。

不動産クラウドファンディングのサービス事業者を選ぶ際には、次の6つのチェックポイントで比較するのがおすすめです。

- 平均利回りと過去のファンドの最高利回り

- 投資対象となる不動産のエリア

- 最低投資金額

- 過去の運用実績

- 運営会社が上場企業か否か

- 劣後出資割合

▽平均利回りと過去のファンドの最高利回り

投資をする上でまず気になるのは利回りでしょう。まず、平均利回りを見ることで、その事業者が提供するファンドの大まかな利回りの水準を把握することができます。次に過去のファンドの最高利回りも見てみます。過去に飛び抜けて高い利回りのファンドを出している場合、それが平均を押し上げている可能性もあるため、双方を見比べた上で事業者の利回り水準を確認しましょう。

一般的に、利回りが高いほどリスクも高くなります。どこまでリスクを許容できるかを考えながら、適切な事業者を選ぶ必要があります。

▽投資対象となる不動産のエリア

不動産投資の成否を決める最大の要素は立地です。間接的に不動産に投資を行う不動産クラウドファンディングにおいてもその原則は変わりません。そのため、投資を検討しているサービス事業者が主にどういったエリアの不動産を扱うのかは事前にチェックしておくのがおすすめです。海外不動産に投資する事業者では利回りは高くなりがちですが、リスクも相応に高くなります。かといって、都心一等地の賃貸案件は手堅い一方で利回りが低くなりがちです。

こうしたバランスを考えながら、自分にあったものを選ぶのが重要です。特に、自分にとって土地勘のある場所であれば、その場所の価値も想像しやすいためおすすめです。

ちなみに、中には特定の地方都市を専門に扱っている事業者もあります。こうしたケースではそのエリアの特性や不動産ニーズに精通している可能性が高いため、知らない土地だとしても一定の安心感があります。

▽最低投資金額

利回りがよくて、対象不動産の立地もいい、でも最低投資金額のハードルが高すぎて投資できない、では意味がありません。多くのサービス事業者では1万円から投資が可能ですが、中には10万円以上になるものもあります。検討している事業者の過去のファンドを見て、最低投資金額のラインを事前に把握しておくとよいでしょう。▽過去の運用実績

もし自分の希望に適したファンドを見つけたとしても、不動産クラウドファンディングサービスを始めたばかりで過去の償還実績がないという事業者に投資をするのはそれなりのリスクがあることを覚悟しなければなりません。不動産クラウドファンディング事業者には、投資対象となる不動産を選定して取得し、適切な利回りを設定した上で運用までを行う責任があります。無事に運用を終えて償還・分配まで完了するということはこの責任を果たしたということです。こうした実績がないということは、不動産を見極める能力や運用能力については未知数であるということです。

もちろん、過去に問題がなかったからといってこれからも大丈夫とはいい切れませんが、すでに数十以上のファンド運用実績のある事業者を選べば、不確定要素を一定程度軽減することができます。

▽運営会社が上場企業か否か

不動産クラウドファンディングには、サービスを運営する会社の倒産リスクもあります。このリスク対策として、もっとも有効かつ簡単なのが、上場企業や、そのグループ会社が運営する不動産クラウドファンディングサービスを選ぶことです。「ゴクラク」では、上場企業が運営する不動産クラウドファンディングサービスを絞り込んで検索することができます。以下のページで事前に確認しておくのがおすすめです。

▽劣後出資割合

ほとんどの不動産クラウドファンディングサービスでは、投資家の元本割れリスク軽減のために「優先劣後方式」を採用しています。優先劣後方式では、事業者自身もファンドに出資を行います。この出資の割合を「劣後出資割合」といいます。もしファンドの運用によって損失が出てしまった場合、この劣後出資割合のぶんまでは、事業者が優先的に損失を負担することになるため、劣後出資割合が高いファンドは投資家にとっては元本割れリスクが低く有利であるといえます。

劣後出資割合は、各事業者Webサイト内のファンド詳細ページに記載されていることが多いため、確認したうえで投資先を決めるとよいでしょう。

Q11.代表的な不動産クラウドファンディングサービスはどこですか?

A.人気の不動産クラウドファンディングサービスには以下があります。

COZUCHI(コヅチ)

「COZUCHI」は数ある不動産クラウドファンディングの中でもトップクラスの人気を誇るサービスです。最大の特徴は、利回りに上限を設けていない点です。そのため、主にキャピタルゲイン型ファンドで想定利回りを大きく上回る利回りを出したファンドがたくさんあります。

「COZUCHI」は数ある不動産クラウドファンディングの中でもトップクラスの人気を誇るサービスです。最大の特徴は、利回りに上限を設けていない点です。そのため、主にキャピタルゲイン型ファンドで想定利回りを大きく上回る利回りを出したファンドがたくさんあります。また、ファンドの運用中でも投資持分の買取申込みができるのも他サービスにないメリットです。自由なタイミングで現金化できるので、もしものときに備えることができます。

▽「COZUCHI」の詳しい特徴をチェック!

>>COZUCHI(コヅチ)の特徴と評判・クチコミ&辛口レビュー・評価

CREAL(クリアル)

「CREAL」は、不動産投資業界で実績のある上場企業・クリアル株式会社が運営する不動産クラウドファンディングサービスです。これまで100件以上のファンドを提供し、累計調達額は470億円を超えています。

「CREAL」は、不動産投資業界で実績のある上場企業・クリアル株式会社が運営する不動産クラウドファンディングサービスです。これまで100件以上のファンドを提供し、累計調達額は470億円を超えています。ファンドの利回りは4%台のものが中心ですが、豊富な実績があり運営母体の信用度も高いことから、安心して投資できるサービスの1つであるといえます。

▽「CREAL」の詳しい特徴をチェック!

>>CREAL(クリアル)の特徴と評判・クチコミ&辛口レビュー・評価

利回りくん

「利回りくん」は、国内最大の約28万人もの会員数を持つ不動産クラウドファンディングサービスです。運営会社である株式会社シーラは、日本の不動産会社で初めてアメリカのNASDAQ(ナスダック)市場に上場を果たした、株式会社シーラテクノロジーズの子会社です。

「利回りくん」は、国内最大の約28万人もの会員数を持つ不動産クラウドファンディングサービスです。運営会社である株式会社シーラは、日本の不動産会社で初めてアメリカのNASDAQ(ナスダック)市場に上場を果たした、株式会社シーラテクノロジーズの子会社です。投資額に応じて楽天ポイントがもらえ、それを独自コインの「利回りくんコイン」と交換することで、そのまま投資資金として利用できるのもユニークなポイントです。

▽「利回りくん」の詳しい特徴をチェック!

>>利回りくんの評判・特徴&辛口レビュー・評価

TECROWD(テクラウド)

「TECROWD」は海外の不動産を投資対象として多く扱っている不動産クラウドファンディングサービスです。モンゴルやカザフスタンといった新興国に投資できる案件もあり、総じて高めの利回りが設定されていることから人気を博しています。

「TECROWD」は海外の不動産を投資対象として多く扱っている不動産クラウドファンディングサービスです。モンゴルやカザフスタンといった新興国に投資できる案件もあり、総じて高めの利回りが設定されていることから人気を博しています。すべて円建てで金銭の授受が行われることから為替リスクを抑えながら海外投資できるのがメリットです。

▽「TECROWD」の詳しい特徴をチェック!

>>TECROWD(テクラウド)の評判・クチコミ&辛口レビュー・評価

ヤマワケエステート

「ヤマワケエステート」の最大の特徴は、他サービスを圧倒する利回りの高さとファンド組成のスピードです。2023年10月のサービススタートから半年で64件ものファンドが発表されており(2024年4月時点)、その平均想定利回りは14.4%です。

「ヤマワケエステート」の最大の特徴は、他サービスを圧倒する利回りの高さとファンド組成のスピードです。2023年10月のサービススタートから半年で64件ものファンドが発表されており(2024年4月時点)、その平均想定利回りは14.4%です。マーケティングとしてサービス開始当初に高利回りファンドを提供するケースは多いですが、ここまで継続的に高利回りファンドを出し続けているサービスは他になく、今もっとも注目を集めている不動産クラウドファンディングサービスといっても過言ではありません。

▽「ヤマワケエステート」の詳しい特徴をチェック!

>>ヤマワケエステートの評判・クチコミ&辛口レビュー・評価

Q12.不動産クラウドファンディングは中途解約(運用中の現金化)ができますか?

A.原則不可のところが多いものの、可能な事業者もあります。

前提として、不動産クラウドファンディングでは、契約書面の受領から8日以内であればクーリングオフが適用でき、この時点までであればすべての事業者で解約が可能です。しかし、クーリングオフの期間を過ぎたあとは多くの事業者で原則解約ができません(「やむを得ない場合のみ解約可能」としているケースが多い)。そんな中で、いくつかのサービス事業者では中途解約を可能としているところもあります。

中途解約が可能な不動産クラウドファンディングサービスについては以下の記事も参考にご覧ください。

Q13.不動産クラウドファンディングの「優先劣後方式」とは?

A.投資家だけでなく事業者も出資することで投資家のリスクを軽減する仕組みです。

優先劣後方式では、投資家だけでなく事業者もファンドに出資を行います。このとき、投資家の出資分を「優先出資」、事業者の出資分を「劣後出資」といい、仮に運用によって損失が発生してしまった場合は劣後出資分から優先的に損失を被ることになります。

優先劣後方式では、投資家だけでなく事業者もファンドに出資を行います。このとき、投資家の出資分を「優先出資」、事業者の出資分を「劣後出資」といい、仮に運用によって損失が発生してしまった場合は劣後出資分から優先的に損失を被ることになります。劣後出資割合が30%の場合は、運用による30%までの損失は事業者側が被るため、投資家の資金(投資元本)は守られます。劣後出資割合が高いほど投資家の元本割れリスクは下がりますが、劣後出資が多すぎると投資家の出資分が少なくなり、投資しにくくなるというデメリットもあります。

Q14.不動産クラウドファンディングの利益には税金はかかりますか?

A.かかります。

不動産クラウドファンディングは大きく「匿名組合型ファンド」と「任意組合型ファンド」がありますが、多くは匿名組合型ファンドです。匿名組合型ファンドの運用で得た利益は所得税法上、「雑所得」に該当し、一律20.42%の源泉徴収をされたうえで分配金が支払われます。ただし課税所得が695万円未満の人は税率が20.42%未満となるため、確定申告をすることで税金の還付を受けられます。

一方の任意組合型ファンドの場合は投資家自身が確定申告をしたうえで納税が必要です。ファンド購入時には不動産取得税がかかり、運用によって得た分配金には不動産所得税、売却によって得た利益には譲渡所得税が発生します。

【こちらもチェック】

>>不動産クラウドファンディングにおける匿名組合型と任意組合型の違いとは?

Q15.不動産クラウドファンディングは新NISAに対応していますか?

A.新NISAには対応していません。

不動産クラウドファンディングは新NISAに対応していません。そのため、非課税で運用することはできません。Q16.不動産クラウドファンディングとソーシャルレンディングの違いはなんですか?

A.出資金の用途、投資スキームが違います。

不動産クラウドファンディングと似ている投資商品にソーシャルレンディングがあり、混同されることがありますが、両者には出資金の用途や投資スキームなどに違いがあります。不動産クラウドファンディングでは、投資家が出資したお金はサービス事業者が不動産を取得するための資金に使われます。そして、事業者が不動産を運用し、その運用益を原資として分配金が支払われる仕組みです。

一方のソーシャルレンディングでは、投資家が出資したお金は、サービス事業者が第三者に融資するお金として使われます。そして、第三者が営む事業によって得たお金を、サービス事業者に返済する際に付く金利を原資として分配金が支払われる仕組みです。

適用される法律にも違いがあり、登録免許に関しては、不動産クラウドファンディング事業者は「不動産特定共同事業者」として許可を得る必要があり、ソーシャルレンディングは「第二種金融商品取引業者」として許可を得る必要があります。

【こちらもチェック】

>>不動産クラウドファンディングとソーシャルレンディングの違い

Q17.不動産クラウドファンディングとREIT(リート)の違いは?

A.価格変動の有無、売買の自由度などが違います。

REIT(リート)は別名・不動産投資信託といいます。複数の投資家から集めた資金をもとに投資会社が不動産を運用し、得た利益を投資家に分配する、不動産クラウドファンディングと似た仕組みをもつ投資商品です。1つめの大きな違いは、価格変動の有無です。REITは投資信託であり、不動産市況などの影響を受けて日々値動きがあります。一方の不動産クラウドファンディングは、運用終了まで値動きはありません。

2つめの大きな違いは、売買の自由度です。REITは証券取引所に上場しているため、株式市場においてリアルタイムで売買が可能です。一方の不動産クラウドファンディングは、投資したあとは売買が難しいケースがほとんどです。

その他の違いとして挙げられるのが投資対象です。REITは複数の不動産を投資対象とし、適宜対象不動産が組み替えられるのに対し、不動産クラウドファンディングでは多くの場合特定の1つの不動産が投資対象となります。また、運用期間の定めがないREITに対し、不動産クラウドファンディングは事前に運用期間が決まっているといった違いもあります。

【詳しくはこちらの記事をチェック】

>>不動産クラウドファンディングとREIT(リート)の違いは?仕組みや特徴を比較

Q18.不動産クラウドファンディングでは、ファンドの売買はできますか?

A.基本的にはできませんが、できる場合もあります。

Q17でも述べた通り、不動産クラウドファンディングでは、通常はファンドの自由な売買はできません。ただし「COZUCHI」などで、保有するファンド持分の売買を行える仕組みを実験的に提供しているところも出てきています。不動産クラウドファンディングは近年の人気の高まりによって抽選の倍率が上がり、「投資できない」という声も高まってきています。もし「一度買ったファンドを売れる」という状況ができれば、このような課題の解決につながる可能性があります。

また、ファンドの売買が自由に行えるようになることで、不動産クラウドファンディングの市場が大きく広がる可能性も秘めており、今後の仕組みの整備や新しいファンドの2次取引サービスの出現などにも注目が集まっています。

Q19.不動産クラウドファンディングでファンドの申し込みが募集金額に達しなかった場合はどうなりますか?

A.サービスによってはファンド不成立となります。

不動産クラウドファンディングは、申し込みが募集金額に達しない場合、「ファンド不成立」となることがあります。特に最低成立金額を設定するサービスでは、その金額に達しない場合はファンドは運用されないことになります。事前に入金が必要なサービスの場合、不成立になるとそのお金はそのまま返金されます。

ただし、サービスによっては募集金額に達しない場合、あるいはその不足金額が比較的小さい場合は、事業者自らの出資分(劣後出資割合)を増額してファンドの運用をスタートするケースもあります。

Q20.不動産クラウドファンディングで出資すると不動産の所有権が得られますか?

A.匿名組合型ファンドは得られませんが、任意組合型ファンドであれば得られます。

不動産クラウドファンディングには「匿名組合型ファンド」と「任意組合型ファンド」の2つがあり、ほとんどのファンドは匿名組合型ファンドです。匿名組合型ファンドでは、投資家は「サービス事業者が行う不動産事業に出資する」という立場を取ることになります。不動産を保有し事業を行うのはあくまでサービス事業者であるため、投資家はいくら投資をしたとしても不動産の所有権は得られません。

一方の任意組合型ファンドでは、投資家は「サービス事業者と共同で不動産を保有する」という立場になります。投資家も事業運営者の一員とみなされるため、投資した金額に応じて不動産の所有権を得られることになります。

このことから、任意組合型ファンドに投資した場合は現物不動産投資と同じような税制上のメリットが得られますが、多くの場合で匿名組合型ファンドと比較して数十万円~数百万円という多額の出資金が必要になります。

【こちらもチェック!】

>>不動産クラウドファンディングにおける匿名組合型と任意組合型の違いとは?

不動産クラウドファンディングの基本はバッチリ!さっそく始めてみよう

今回は初心者が気になる不動産クラウドファンディングの基本を質問形式で紹介しました。不動産クラウドファンディングは初心者でも始めやすい投資ですが、中には難しい言葉・聞き慣れない言葉も出てくるため、事前に理解しておくとスムーズに投資を始められるでしょう。

利回りや運用期間だけでなく、サービスごとにさまざまな特色を打ち出していますので、ぜひ色々なサービスの情報に触れながら、自分の投資スタイルに合うサービスを見つけて選んでみてはいかがでしょうか?