違いを比較!不動産クラウドファンディングとソーシャルレンディングの基礎

公開日 2024/09/11

最終更新日 2025/03/28

しかしその違いがよくわからないという方は少なくないでしょう。

そこでこの記事では、不動産クラウドファンディングと不動産ソーシャルレンディングの違いについて詳しく解説します。

>>【徹底比較】おすすめ不動産クラウドファンディング9選

不動産クラウドファンディングとは

不動産クラウドファンディングは、事業運営者が投資家から直接資金を集めて不動産を運用する仕組みです。

運用する不動産から得られる利益の分配金は、出資比率に応じて投資家に還元されます。

不動産クラウドファンディングの種類

不動産クラウドファンディングには次の2種類があります。- 匿名組合型(匿名組合契約)

- 任意組合型(任意組合契約)

匿名組合型

匿名組合型では投資家は事業者に対して出資をするだけです。

不動産の所有権を持たず、不動産事業の運営にも関わりません。

そのため出資した投資家間では名前は伏せられ、このことから「匿名」という名前が付いています。

多くの不動産クラウドファンディングは、この匿名組合型で行われます。

任意組合型

一方の任意組合型は、投資家も出資比率に応じて購入する不動産の所有権を保有することになります。そのため、投資家自身も事業の運営者となります。

節税に役立つ反面、運用に失敗した場合には負債を返済する義務も生じます。

この点は現物不動産を所有し運用するスタイルに近いものと言えます。

>>【3月最新】不動産クラウドファンディング利回りランキングTOP10+α

ソーシャルレンディングとは

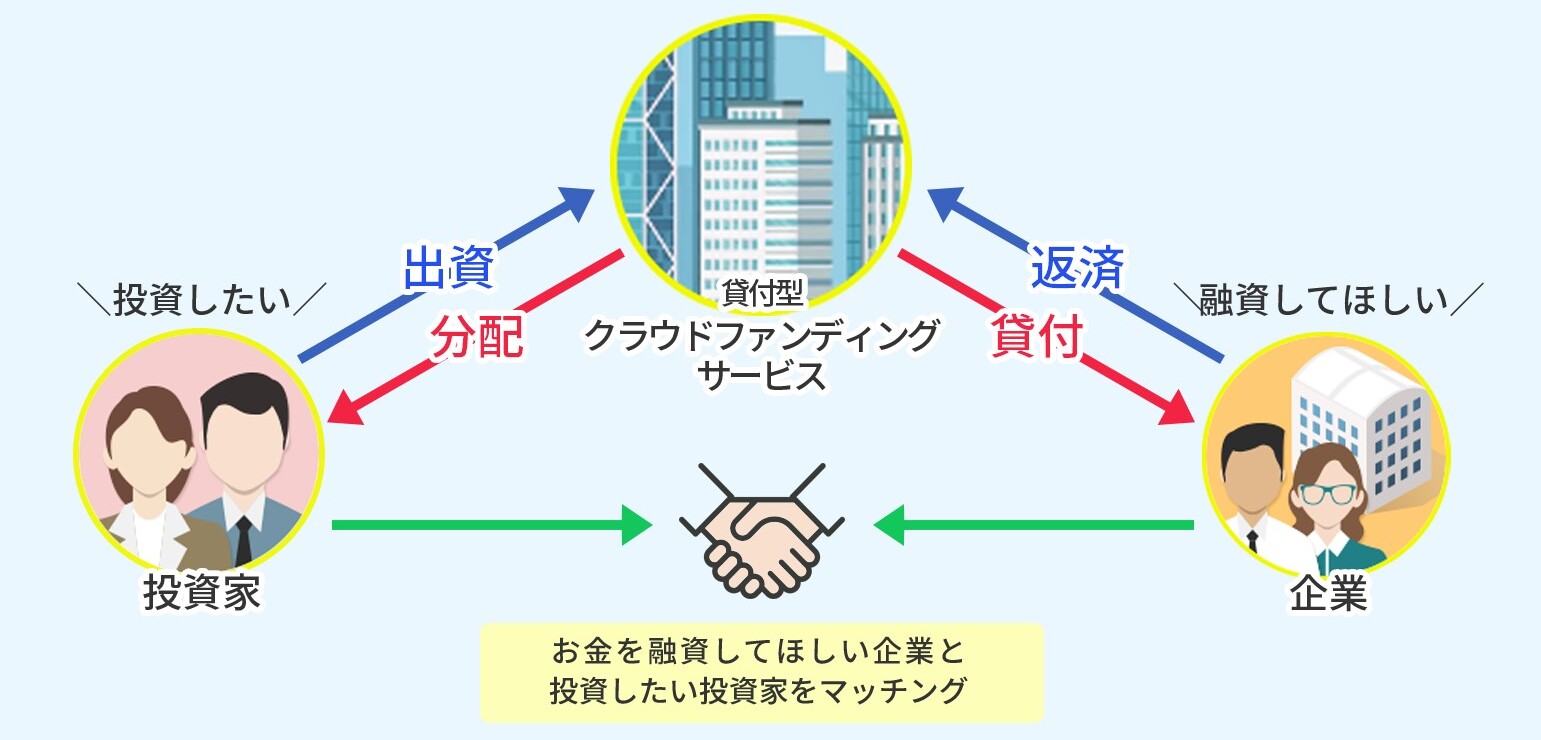

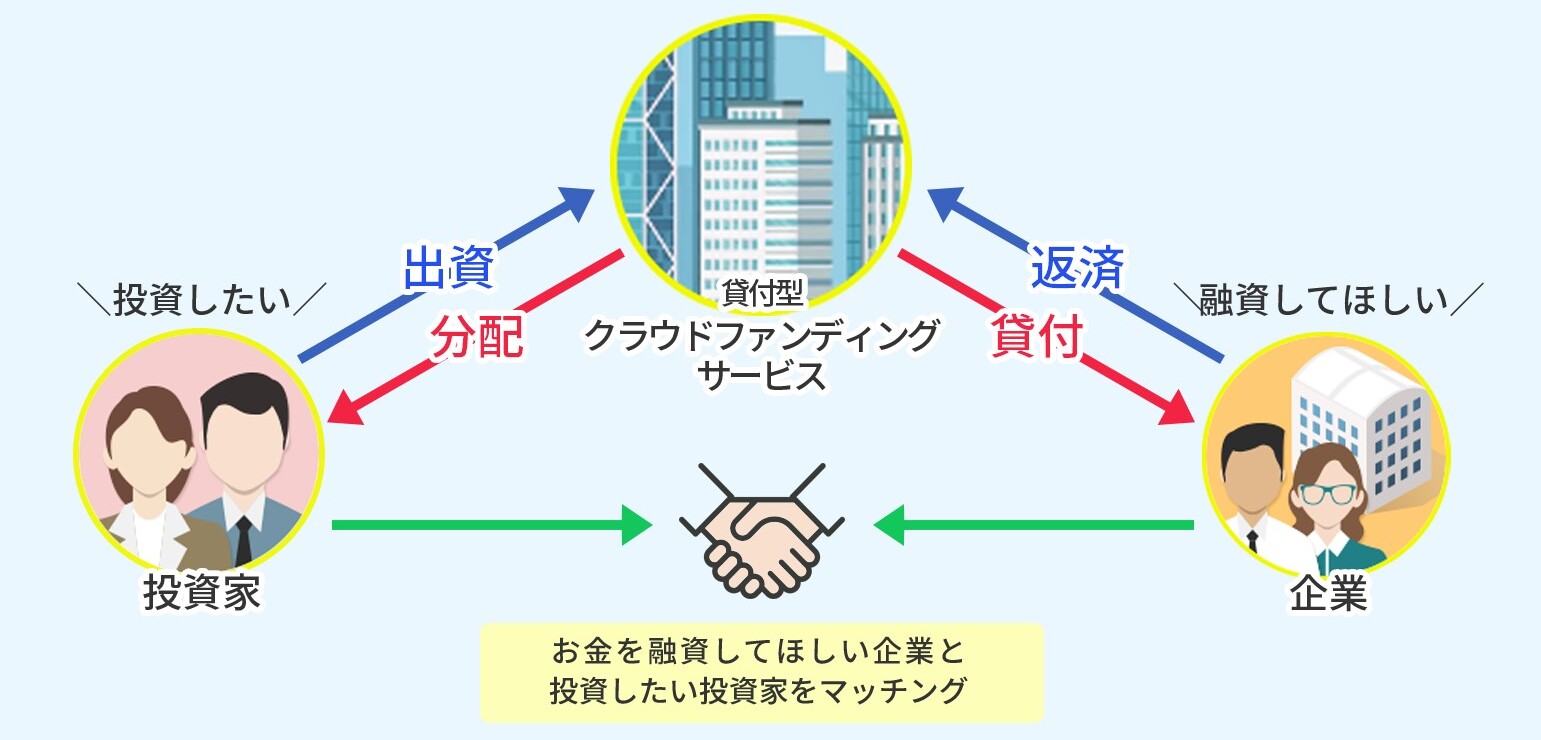

ソーシャルレンディングは、実はクラウドファンディングの一種です。資金を集めて第三者へ貸し付けることから、「融資型(貸付型)クラウドファンディング」とも呼ばれます。

ソーシャルレンディングでも不動産を対象にしたプロジェクトが多いです。

そのため、不動産クラウドファンディングと混同されることも多いです。

しかし、実際にはスキームに大きな違いがあります。

>>ソーシャルレンディングをおすすめしない4つの理由!リスク・デメリットとは?

ソーシャルレンディングの仕組み

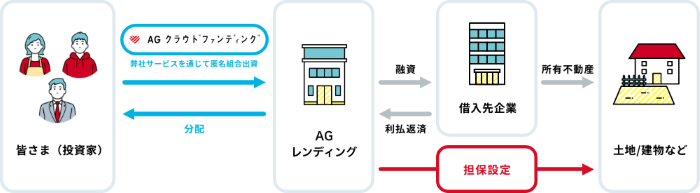

ソーシャルレンディングは、簡単に言うと「お金を借りたい企業」と「お金を貸したい投資家」をマッチングします。

ソーシャルレンディング事業者は、組成したファンドを通じて投資家から資金を募り、その資金を対象事業者へ融資します。

融資を受けた事業者は所定の運用期間(借入期間)終了後に、利息をつけて資金をソーシャルレンディング事業者へ返済します。

投資家にはその返済された資金と利息が分配される仕組みです。

中には運営が案件を組成せず、投資家が直接借り手に貸し出す「マーケット型」のソーシャルレンディングもあります。

この場合はソーシャルレンディングは借り手と貸し手である投資家をマッチングする役割を担います。

>>評判やばい?AGクラウドファンディングで元本割れ?デメリットも解説

不動産クラウドファンディングとソーシャルレンディングの5つの違い

以下は、不動産クラウドファンディングとソーシャルレンディングの違いをまとめた比較表です。| 不動産クラウドファンディング | ソーシャルレンディング | |

| 投資対象 | 不動産事業 | 融資事業 |

| 不動産事業の主体者 | 事業者 | 第三者(融資先の会社・個人) |

| 配当原資 | 賃料収入・売却益 | 融資による利息 |

| 投資先情報の開示 | 開示される | 開示されない場合がある |

| 優先劣後方式 | あり | なし |

一つずつ詳しく見ていきましょう。

違い1.投資対象の違い

第一に、不動産クラウドファンディングとソーシャルレンディングでは投資家が投資する対象が異なることを知っておきましょう。不動産クラウドファンディングの場合、投資家から集めた資金は不動産クラウドファンディング事業者自身による不動産取得に使われます。

一方、ソーシャルレンディングの場合、投資家から集めた資金は、ソーシャルレンディング事業者が事業で使いません。

ソーシャルレンディング事業者が選定した不動産事業などを行う別の会社や個人に融資されます。

融資型では不動産以外の事業会社にも融資する

ソーシャルレンディングの案件では不動産事業を行う会社などに融資するケースが多いです。

しかし、融資先の事業は不動産に限りません。

例えば飲食店開業やシステム開発など、さまざまな事業が融資対象となります。

違い2.不動産事業の主体営業者の違い

不動産クラウドファンディングでは事業者自身が不動産事業を行います。

一方、ソーシャルレンディングでは事業者はお金を貸すこと自体が主たる事業です。

不動産事業を行うのは融資を行った別の会社、ということになります。

違い3.配当原資の違い

不動産クラウドファンディングでは事業者自身が不動産事業を行います。

そのため、不動産の運用によって生じた賃料収入や売却益を配当の原資とします。

一方のソーシャルレンディングでは事業者は融資を行うのみで不動産の運用は行いません。

よって、融資により生じる利息(金利)が配当の原資となります。

違い4.投資先情報の開示の違い

不動産クラウドファンディングは投資先の不動産情報が開示されます。一方でソーシャルレンディングでは詳しい情報が開示されないケースがあります。

この根本には、適用される法律の違いがあります。

不動産クラウドファンディングは「不動産特定共同事業法(不特法)」が適用されます。

一方、ソーシャルレンディングは「金融商品取引法(金商法)」「貸金業法」が適用されます。

融資と不動産投資という違いがある

ソーシャルレンディングを利用することで、投資家は第三者へ間接的にお金を貸すことになります。

このとき融資先企業の詳細情報を開示すると、貸金業法上では投資家は「貸金業者」とみなされます。

そのため、貸金業の登録免許が必要になってしまいます。

これはサービス提供上、現実的ではないです。

なので、 規制にかからないためにソーシャルレンディング事業者はあえて融資先の情報を隠して資金を募るわけです。

不正があり、最近は融資先の情報が明かされるように

しかし、この「情報の匿名化」が悪用され、不祥事が多発しました。

これを受けて、2019年に金融庁が投資家は貸金業に該当しない旨を開示し、借り手の情報開示が進むことになりました。

とはいえ案件のすべてで十分な情報開示がされているわけではありません。

そのためソーシャルレンディングに投資する際は融資先の情報が不透明である点でのリスクに注意が必要です。

>>ソーシャルレンディングは危ない?安全に投資するための完全ガイド

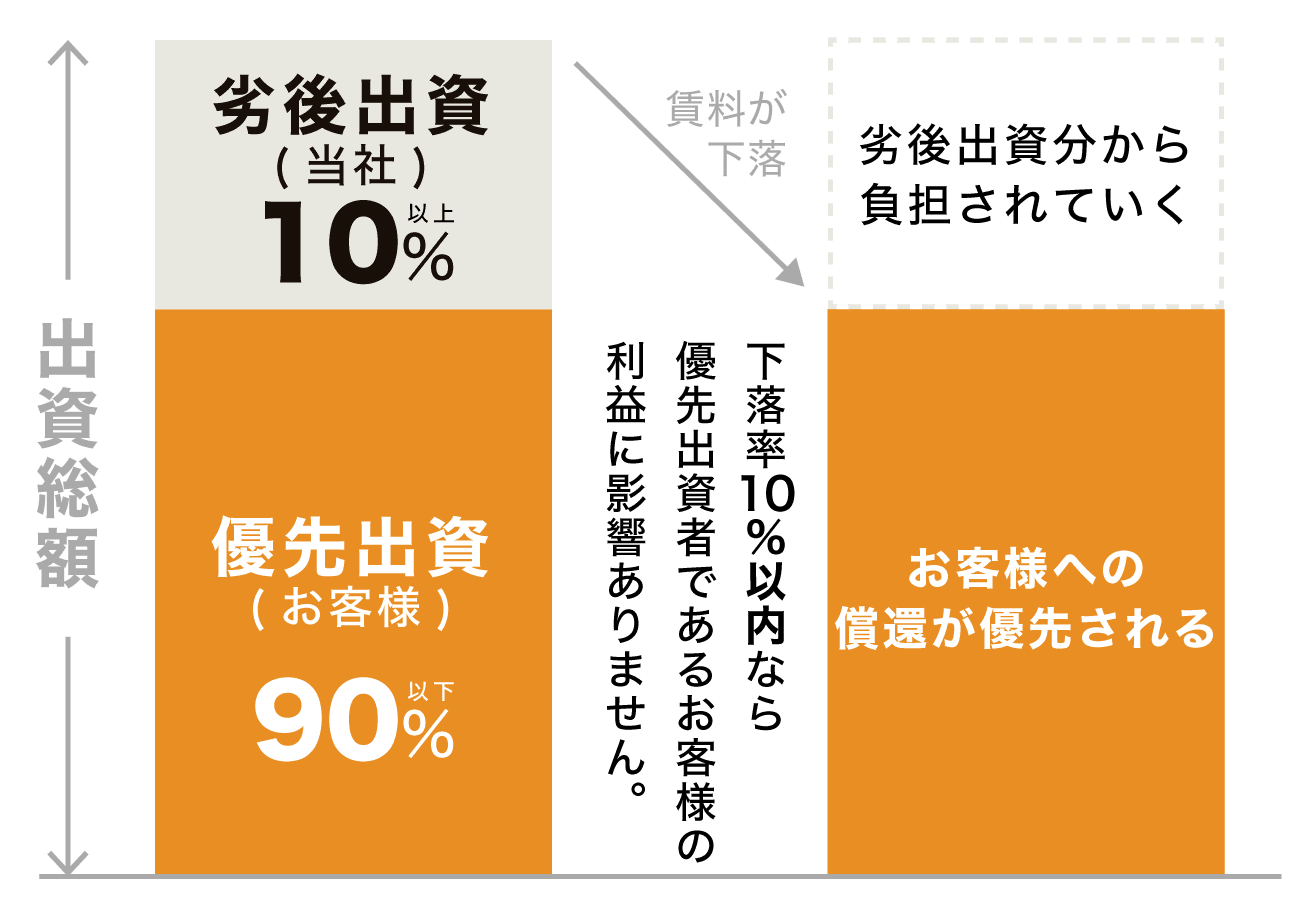

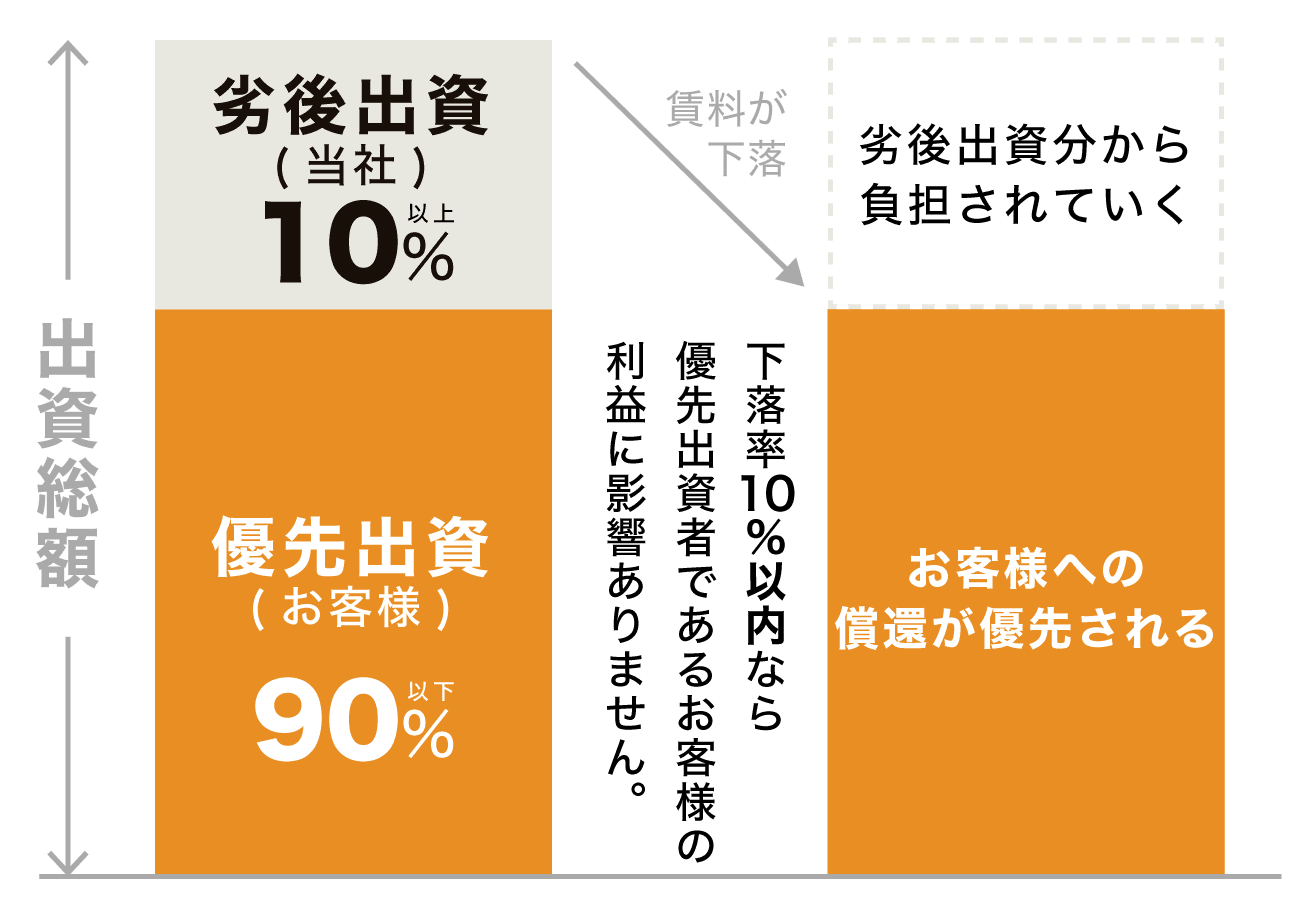

違い5.優先劣後方式の有無

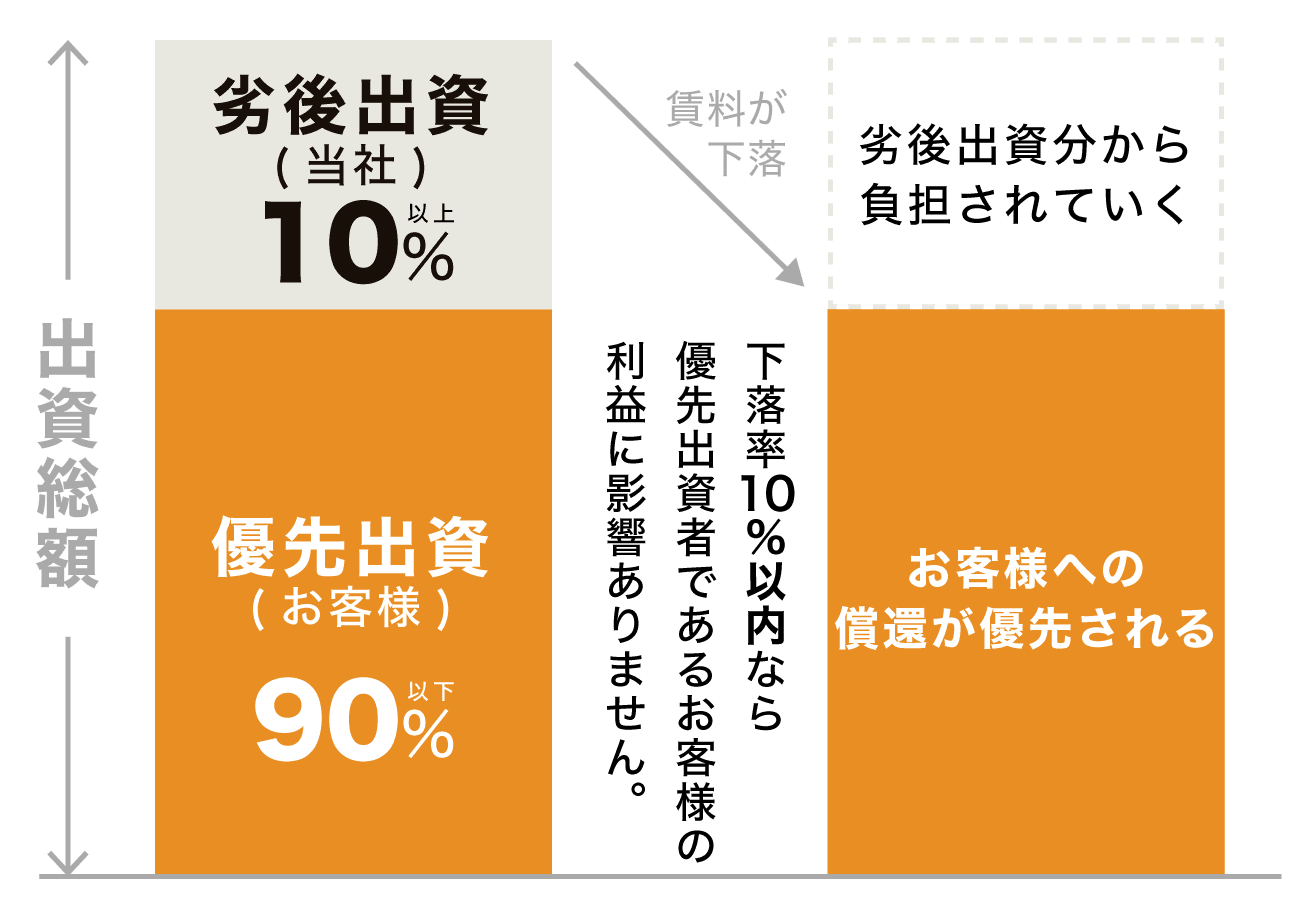

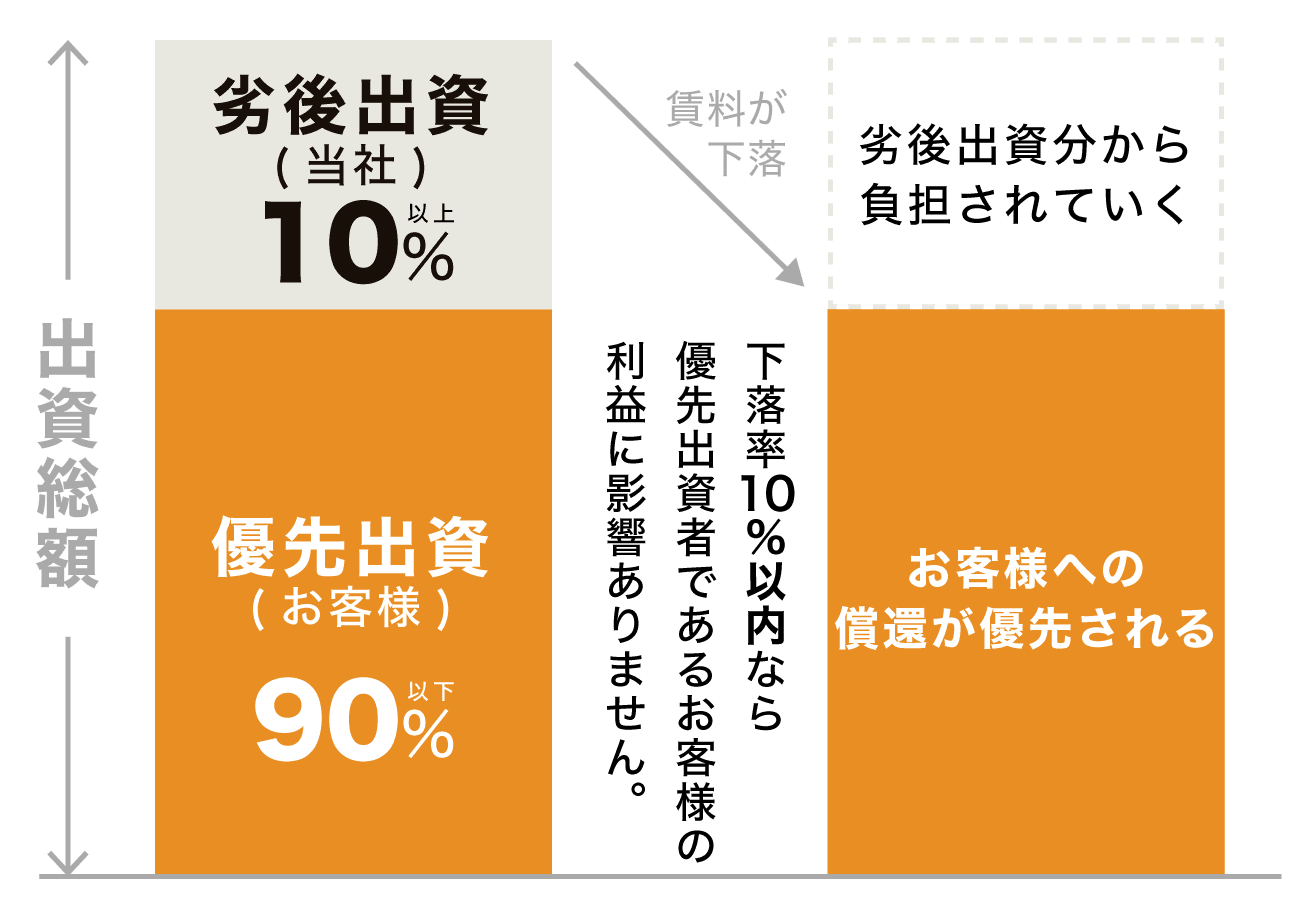

不動産クラウドファンディングには、「優先劣後方式」という、投資家の元本割れリスクを軽減する仕組みがあります。

これは、まず対象不動産に対し事業者自身も出資(劣後出資)します。

仮に不動産の価格が下落した場合は、その劣後出資分から損失を負担するという仕組みです。

投資家は利益を優先的に受け取れる

一方の投資家の出資分は「優先出資分」といい、発生した利益を優先的に受け取ることができます。

この優先劣後方式は、不動産を事業者自ら購入する不動産クラウドファンディングだから可能な仕組みです。

ソーシャルレンディングにはありません。

優先劣後のスキームがあるサービスには、COZUCHIがあります。(以下、筆者の投資結果です)

COZUCHIでは無料の口座開設だけで2000円分のAmazonギフト券をもらえます。

お得なキャンペーンは今だけの可能性があるので、以下のサイトでチェックしましょう。

不動産クラウドファンディングとソーシャルレンディング、利回りに違いはある?

利回りの面においては、不動産クラウドファンディングとソーシャルレンディングで、明確な違いはありません。

一部では「ソーシャルレンディングは利回りが高く危ない」という情報が流れていることがあります。

これは正確ではありません。

ソーシャルレンディングでも、上場企業を中心に比較的低金利(1~2%)で融資をする手堅いサービスもあります。

反対に10%を超える高利回り案件を提供する不動産クラウドファンディングもあります。

どちらにも相応のリスクあり

どちらのサービスにおいても、投資対象の不動産、融資先の信用度によってリスク・リターンは大きく変わってきます。

「不動産クラウドファンディングだから」「ソーシャルレンディングだから」ということはないです。

利回りの高い・低いは一概に言えるものではありません。

>>不動産クラウドファンディングやめとけ!怪しいといわれる5つの理由

不動産クラウドファンディングのメリット・デメリット

次にソーシャルレンディングと比較したときの不動産クラウドファンディングのメリットとデメリットを紹介します。

不動産クラウドファンディングのメリット

まずはメリットから見ていきましょう。メリット1.個別の不動産の情報が開示される

不動産クラウドファンディングでは、投資家は投資対象となる不動産の具体的な情報を確認することができます。例えば、物件の詳しい所在地や構造、広さ、築年数、管理状況などが開示されます。

これにより、投資家は自らリスクを評価し、納得した上で投資を行うことが可能です。

また、投資対象が物理的な不動産であるため、その価値が視覚的に確認できる点も安心材料となります。

メリット2.優先劣後方式がある(匿名組合型の場合)

不動産クラウドファンディングの多くは匿名組合型スキームで運営されています。

これには優先劣後方式が採用されることが一般的です。

優先劣後方式では、投資家だけでなく、事業者自身もファンドに出資を行います。

このとき、事業者出資分を「劣後出資」といいます。

ファンドの運用によって損失が生じた場合には劣後出資分から損失を補填していきます。

これにより、優先出資者は一定の安全性が確保され、元本割れリスクを軽減できます。

優先劣後スキームを採用するサービスには、トモタクがあります(以下、筆者の利益です)。

トモタクでは無料の口座開設だけで2000円分のポイントがもらえます。

メリット3.贈与税・相続税の節税ができる(任意組合型の場合)

不動産クラウドファンディングのもう1つのスキームとして任意組合型が挙げられます。任意組合型のファンドでは、投資をしたファンドの対象不動産についての所有権を持つことができます。

これにより、相続や贈与の際に不動産の評価額を利用して節税効果を得ることが可能です。

特に、贈与税や相続税の対策として有効な手段となることがあります。

不動産クラウドファンディングのデメリット

次にデメリットを確認していきましょう。デメリット1.投資対象は不動産のみ

不動産クラウドファンディングの最大の制約は、その名前の通り、投資対象が不動産に限られる点でしょう。少額から不動産投資を行いたい人には適したサービスです。

その他の対象にも投資してみたい人には向いていない可能性があります。

ソーシャルレンディングのメリット・デメリット

続いて、ソーシャルレンディングのメリットとデメリットを見ていきましょう。ソーシャルレンディングのメリット

まずはメリットから確認していきましょう。メリット1.不動産以外にもさまざまな事業に投資できる

ソーシャルレンディングは、特定の企業や事業に対してお金を融資するスキームです。

そのため、不動産事業だけでなく、以下のように、さまざまなプロジェクトに投資することが可能です。

・企業の運転資金や新規事業

・再生可能エネルギー事業など

これにより、投資家は多様な投資先を選択できるというメリットがあります。

投資先を1つの業界に限らないため、リスク分散の観点からもメリットになり得ます。

メリット2.担保付案件がある

ソーシャルレンディングでは、不動産をはじめとした担保付きの案件も多く提供されています。担保が設定されることで、万が一借り手が返済不能に陥った場合でも、担保を売却して投資資金の一部を回収できる可能性があります。

これにより、無担保の案件に比べてリスクが軽減されるため、投資家にとっては安心感が増します。

担保つき案件があるサービスには、AGクラウドファンディングがあり、筆者も投資中です。

今なら無料で口座を作るだけで、1000円分のギフト「Vプリカ」をもらえます。

ソーシャルレンディングのデメリット

次にデメリットを確認していきましょう。デメリット1.案件の詳細が明かされないことがある

ソーシャルレンディングでは、案件に関する情報が十分に開示されないことがあります。特に、借り手の企業やプロジェクトの詳細、財務状況、リスク評価などが不透明な場合、投資家がリスクを正確に判断することが難しくなります。

このため、案件によっては投資家は自分がどのようなリスクを取っているのかを十分に理解できない可能性があります。

デメリット2.リスク要素が多い

ソーシャルレンディングは新興市場であり、規制が未整備な部分も多く存在します。そのため、事業者の破綻や不正行為によるリスクが伴います。

また、借り手の返済能力が不十分な場合にもデフォルトリスクが高まります。

他に、ソーシャルレンディング事業者自体が経営不振に陥るリスクも考慮する必要があります。

不動産クラウドファンディングがおすすめな人

不動産クラウドファンディングがおすすめなのは、以下のような人です。- 少額から気軽に不動産投資をしたい

- できるだけリスクを抑えたい

- 投資先の情報は細かく知りたい

少額から不動産投資ができる点は、不動産クラウドファンディングの大きな魅力と言えます。

多くの場合、優先劣後方式が採用されるため元本割れのリスクを抑えながら投資できる点もメリットになるでしょう。

また、ソーシャルレンディングと比較すると投資先の情報が細かく開示されやすいです。

投資の際の情報収集の面で有利である点もメリットです。

筆者も投資しており、おすすめの不動産クラウドファンディングはCOZUCHIです。

COZUCHIでは無料の口座開設だけで2000円分のAmazonギフト券をもらえます。

お得なキャンペーンは今だけの可能性があるので、以下のサイトでチェックしましょう。

ソーシャルレンディングがおすすめな人

反対に、ソーシャルレンディングがおすすめなのは、以下のような人です。- 少額から気軽に投資をしたい

- 不動産に限らずさまざまな事業に投資したい

ソーシャルレンディングも不動産クラウドファンディングと同じく少額から投資できます。

そのため初心者でも始めやすい投資の1つといえます。

不動産クラウドファンディングと大きく異なるのは、不動産以外の事業にも投資ができる点です。

応援したいと思える事業に間接的に関わることができます。

お金を増やすこと以外にも投資の意義を見出したい人に向いているでしょう。

今なら無料で口座を作るだけで、1000円分のギフト「Vプリカ」をもらえます。

不動産クラウドファンディングとソーシャルレンディングの違いを理解しよう

不動産クラウドファンディングと不動産ソーシャルレンディングの違いについて詳しく解説しました。両者は、以下のように共通点の多い投資商品です。

- ・(多くの場合で)不動産が投資の対象になること

- ・少額から投資できること

- ・短期間で運用されること

- ・ほったらかしでOKであることなど

不動産投資なのか融資なのかで違いあり

しかし、そんな中でも両者には明確な違いがあります。

最大の違いは、不動産に直接投資をするのか、第三者に融資するのかという点です。

「投資する対象が異なる」ということは、「投資先が投資に値するかを見極める基準が異なる」ことを意味します。

つまり、不動産クラウドファンディングでは取得対象となる不動産が「ちゃんとお金を生み出す不動産であるか」がもっとも重要です。

対して、ソーシャルレンディングでは「融資先の事業が魅力的であるか」「融資先の信用が十分であるか」がもっとも重要です。

投資先を選ぶ際は、この点を十分に理解しておきましょう。

>>【無料で5,000円分もらえてお得】今だけのキャンペーンまとめ