不動産クラウドファンディングの利回りを左右する5つの要素とは

公開日 2024/03/08

最終更新日 2025/11/06

不動産クラウドファンディングは、1万円からの少額から不動産投資ができるとあって近年急成長している注目の投資方法です。

この記事では、不動産クラウドファンディングの利回りの相場や収益の仕組み、また、ファンドを選ぶときの注意点を解説します。不動産クラウドファンディング投資に興味のある方はぜひ参考にしてみてください。

>>【徹底比較】おすすめ不動産クラウドファンディング9選

不動産クラウドファンディングとは

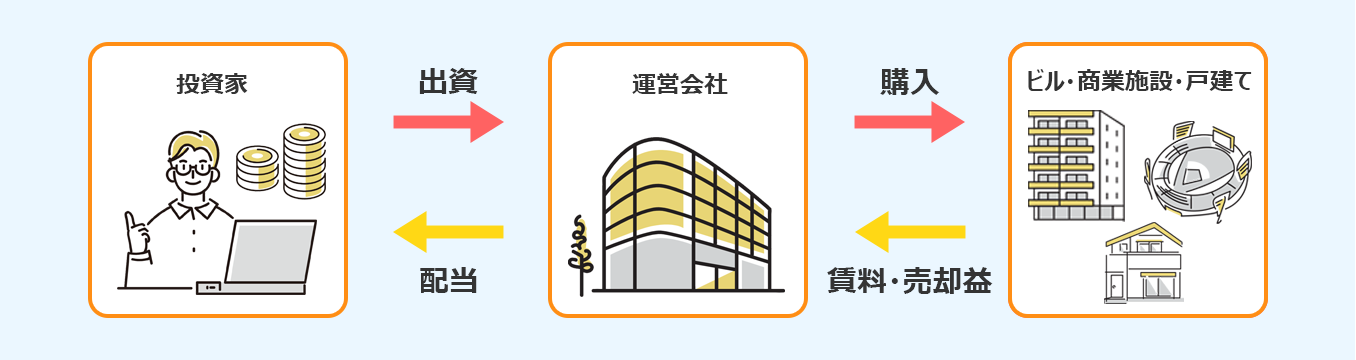

不動産クラウドファンディングは、不動産の権利を小口化して複数の投資家から資金を集め、運営事業者が集めた資金で対象不動産を購入し運用益や譲渡益を得るという投資方法です。出資した投資家は運用収益を分配金という形で受け取ることになります。

少額からの投資が可能であることに加え、インターネット上で取引が完結するという利便性もあり、近年急成長している投資分野です。

不動産クラウドファンディングの利回りは4~8%程度

不動産クラウドファンディングの利回りは、下は3%台から高いものでは10%を超えるものまであります。ファンドによりさまざまで、おおむね4~8%程度(年利換算)が相場です。

他の不動産投資の利回りと比較

不動産クラウドファンディング以外の不動産投資としては、現物不動産投資やREIT(不動産投資信託)があります。現物不動産投資とは、不動産を購入して賃貸により収益を上げる、または売却して譲渡益を狙うという投資方法です。

REIT(不動産投資信託)は、不動産に少額から投資できる点では不動産クラウドファンディングと同じですが、投資対象、保有期間、流動性などに相違点があります。不動産クラウドファンディングの利回りの相場と、その他の不動産投資の一般的な利回りを比較してみましょう。

| 不動産投資の種類 | 利回り |

| 不動産クラウドファンディング | 4~8% |

| 現物不動産 | 3~7%(表面利回り) |

| REIT(J-REIT) | 3~5% |

*現物不動産は、賃貸住宅1棟の期待利回り、オフィスビルの期待利回り

*J-REITは、分配金利回り

利回りの差はそれほど大きなものではありませんが、3つの違いは、投資に必要な資金や使い勝手です。不動産クラウドファンディングが他の不動産投資よりも優位な点は、少額投資が可能な点、運用中の値動きがなく利回りが一定である点、そして短期間運用が可能である点 です。

不動産クラウドファンディングの利回りは事前に決まっている

不動産クラウドファンディングの大きな特徴として挙げられるのが、利回りが事前に設定されており、基本的にそのとおりに利益が得られる点です。

現物不動産投資でも物件情報には表面利回りが記載されていますが、これは満室を想定したもので、かつ諸経費を差し引く前のものです。REITに関しては、常に値動きがあるため利回りは一定ではありません。

これに対し、不動産クラウドファンディングには運用中の値動きがなく、最初に設定された利回りのとおりにお金が支払われます。

不動産クラウドファンディングの利回りとリスクの関係

これは不動産クラウドファンディングに限った話ではありませんが、一般的に利回りの高い投資商品には相応の高いリスクがあります。例えば、債券は非常にリスクの低い投資商品ですが、利回りが低く大きく収益を上げることはできません。

不動産クラウドファンディングでも利回りの高いファンドには高いリスクが潜んでいると考えるのが妥当です。逆にリスクを抑えたい場合は利回りの低いファンドを選ぶのがセオリーです。

不動産クラウドファンディングの利回りは運用タイプにより異なる

不動産クラウドファンディングのファンドは、大きく「インカムゲイン型ファンド」と「キャピタルゲイン型ファンド」に分けられます。運用するファンドがこの2つのどちらであるかによって、利回りの傾向が変わってきます。

インカムゲイン型ファンドの利回り

不動産クラウドファンディングにおける「インカムゲイン型ファンド」とは、不動産の賃料収入を配当の原資とするファンドのことを指します。つまり投資対象不動産を第三者に貸し出すことで得た利益が投資家に分配されるファンドです。

インカム型ファンドの場合、安定的な収入が期待できる反面、利回りはやや低めに設定される傾向があります。インカム型ファンドの平均的な利回りは3~5%程度で、一般的な現物不動産投資と同程度かやや低い利回りとなります。

キャピタルゲイン型ファンドの利回り

不動産クラウドファンディングにおける「キャピタルゲイン型ファンド」とは、不動産の売却益を配当の原資とするファンドのことを指します。例えば、古いマンションをリノベーションし価値向上させた上で売却する、といったプロジェクトや、土地を取得しそこに建物を建築して売却する開発系のプロジェクトがこれに該当します。

キャピタル型ファンドは、インカム型と比較するとややリスクの高いファンドだといえます。想定よりも売却価格が下回ったり、売却がスムーズに行かないなどのリスクがあるためです。ただし、そのぶん利回りも高くなる傾向があり、6~10%程度の利回りが設定されるケースが多くなっています。中には利回り15%を超えるようなものもあり、収益性を重視する人にとっては非常に魅力的なファンドであるといえるでしょう。

投資しようとしているファンドがインカム型かキャピタル型かは、ファンド詳細ページに記載されていることがあるほか、プロジェクトの概要を読むことで大抵は判別が可能です。不動産を賃貸に出すものはインカム型、売却を目指すものはキャピタル型、と覚えておくとよいでしょう。

不動産クラウドファンディングの利回りを左右する要素

不動産クラウドファンディングにはさまざまなファンドがあり、その利回りにも大きな幅があります。では具体的にどういった要素が不動産クラウドファンディングの利回りに影響しているのでしょうか。

要素1.ファンドの運用タイプ

上述の通り、賃料収入を配当原資とするインカムゲイン型ファンドは、利益が安定しやすい一方で利回りは低く抑えられる傾向があり、反対に売却益を配当原資とするキャピタルゲイン型ファンドは、利益が目減りするリスクを抱えているものの利回りは高く設定される傾向があります。

要素2.不動産のエリア

不動産の価値を左右する最大の要素が立地です。不動産クラウドファンディングは投資家から集めたお金で不動産を取得し運用益を分配する仕組みですが、不動産投資の基本は「安く買って高く売る」なので、当然ながら取得金額が高いほど利回りは下がることになります。

都心の不動産は非常に高額であるため、インカム型にしてもキャピタル型にしても郊外や地方、あるいは駅から遠い立地の案件と比較すると利回りは低くなる傾向があります。その反面、高額で人気のエリアであるということは賃貸需要も購入需要もあるということなので、利益を取り逃すリスクは低いといえます。

要素3.不動産の賃料収入

インカム型ファンドでは、賃料収入の多寡が利回りに影響します。例えば「古い物件を取得してバリューアップ(リノベーション)を施し賃貸に出す」というプロジェクトの場合、そのバリューアップによってどれくらい賃料を上乗せできるかが利回りを大きく左右します。

ファンドを見る際は、立地に加えてその建物自体の魅力もよく見極めながら利回りの妥当性を評価することが大切です。

要素4.事業者の運営コスト、運営方針

不動産クラウドファンディングでは、投資家と不動産の貸出先あるいは売却先との間にサービス事業者が入ります。当然ながらサービス事業者も利益を取る必要があるため、ここでどれくらいのコストをかけているか、あるいはどれくらい利益を取っているかによってもファンドの利回りは変わってきます。

例えば「COZUCHI(コヅチ)」では、キャピタルゲイン型ファンドの場合、当初の想定利回りにかかわらず、売却益の25%を上限として投資家に配分すると明言しています。そのため、売却価格が想定を上回った場合、当初設定した利回りを大きく超える利回りで分配されるということが何度も起きています。

また、「ヤマワケエステート」も複数のファンドで想定利回りを上回る分配を実施しており、公に明言はしていないものの、「COZUCHI」と同様の方針、あるいはそれ以上の還元率で分配をしていると考えられます。

【番外編】運用期間で利回りが変わる?

不動産クラウドファンディングのファンドは事前に利回りが決まっていますが、これは基本的に年利換算で表示されます。つまり1年間運用したときの利回りを表示しているため、利回り6%、運用期間12カ月のファンドに10万円投資した場合は、6,000円(税引前)の利益になりますが、運用期間が6カ月の場合は3,000円(同)となり、実際には利回りも半分の3%になります。

また、不動産クラウドファンディングでは、ファンドによっては早期償還がなされることがあります。このとき、純粋なキャピタルゲイン型ファンドの場合は売却益に変わりはないため、運用期間が短くなることで実質的な年利換算利回りは大きくなります(例えば、12カ月で得られるはずの利益が6カ月で得られたと考えると利回りが上がるのが理解しやすいかと思います)。

逆に、インカムゲイン型がメインで最終的に売却を目指す、バイブリッド型のファンドで、早期に売却が決まったというケースの場合、早く決まったぶん、賃料収入が入らないということになるため、想定していた利益が入らないということもあり得ます。

不動産クラウドファンディングで資産形成をしたいと考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」不動産クラウドファンディングの利回りシミュレーション

実際の収益をイメージするために、次の架空のファンドに投資した場合の収益を計算してみましょう。

| ファンド名称 | ゴクラクファンド1号 |

| 予定分配率(年換算) | 5% |

| 運用期間 | 12カ月 |

| 出資単位(1口当たり) | 1万円 |

例えば、10万円分(10口)購入したとすると、予定分配金は、【10万円x5%=5,000円】です。

ただし、実際は20.42%の源泉徴収がありますので、手元に入るのは3,979円となります。

不動産クラウドファンディングのリスク

投資には大なり小なり必ずリスクが存在します。不動産クラウドファンディングも投資ですので、分配金が想定通りに還元されないことや、元本割れの可能性もゼロではありません。しかし、多くの不動産クラウドファンディングでは、投資家の出資元本を守るために、優先劣後方式という仕組みを取り入れています。

元本割れリスクを軽減する「優先劣後方式」とは

優先劣後方式では、1つのファンドに対し投資家だけでなく事業者自身も投資を行います。この際の投資家の出資分を「優先出資」といい、事業者の出資分を「劣後出資」といいます。そして、運用によって利益が生じた場合は優先出資者である投資家に優先的に利益が配分され、逆に損失が発生した場合は劣後出資者である事業者の出資分から損失を補填することになります。

これにより、対象不動産の価値が下落して損失が出てしまった場合でも、劣後出資のぶんまでは投資家の資産は守られることになります。損失が劣後出資分を超えてしまったときは、優先出資者である投資家の出資額にも影響がおよびます。

劣後出資割合はファンドによって異なりますが、10~20%程度が平均的な水準です。30%以上ある場合は多いといえ、それだけ投資家の元本が毀損するリスクは小さいといえます。

利回り以外で不動産クラウドファンディングを選ぶポイント

いざ不動産クラウドファンディングを始めようと思っても、数あるファンド(案件)の中から何を選べばいいのか迷う人もいるでしょう。もちろん利回りは重視するけれど、それ以外ではどこでファンドを選べばよいのでしょうか。そのポイントを紹介します。

1.サービス事業者の信用度

もしファンドの運営事業者が倒産してしまえば、配当を受けられなくなる可能性があります。そのため、事業者の運用体制は非常に重要です。まずは過去のファンド運用実績を調べてみましょう。過去に数十件以上の運用実績があり、償還遅延や元本割れが発生していなければ、十分な実績があるとみてよいでしょう。

また、サービスの運営会社が上場企業、または上場企業のグループ企業であれば、経営基盤がしっかりしている可能性が高く、最悪のケースでも倒産するリスクは低いといえます。

2.ファンドの運用期間

ファンドを選ぶときに利回りは重要な指標となりますが、運用期間も大切な要素です。不動産クラウドファンディングは原則、中途解約ができないため、運用期間が自分に合ったものであるか確認をしましょう。

一般的に、不動産クラウドファンディングでは運用期間が長くなるほど償還遅延や元本割れなどのリスクが高くなります。これは運用が長くなるほど、運用中の不動産市況の変化や空室発生が起こりやすくなるためです。もし不動産クラウドファンディングでリスクを抑えたい場合は、運用期間の短いファンドを選択するのがおすすめです。

ただし、不動産クラウドファンディングのファンドは運用終了後から実際の償還・分配まで1カ月程度かかるのが一般的です。この間は運用していない資金が宙に浮いた状態になり、この資金を使った次の投資が行えません。必然的に資産の運用効率は落ちることになるため、自分の投資スタイルに合わせてバランスを取りながらファンドを選択する必要があるでしょう。

3.リスク軽減措置の有無

投資家のリスク回避のための措置が取られているかも必ず確認しましょう。優先劣後方式が取られている場合は、劣後出資割合についても確認しておきましょう。また、インカムゲイン型ファンドの場合は一括借上げ方式にすることで空室リスクを抑えるマスターリース契約を取り入れている場合もありますので、こちらも確認しておくとよいでしょう。

不動産クラウドファンディングの利回りの仕組みを知っておこう

今回は、不動産クラウドファンディングの利回りについて、さまざまな視点から解説しました。

不動産クラウドファンディングは、少額から資産運用ができる投資方法として注目されています。自分でファンドを選べば、基本的にファンドに運用を任せるだけでいいので手間なしであることも人気の要因でしょう。

また、利回りに幅があるからこそ、自分のリスク許容範囲に合わせてファンドを選ぶことができます。一方で、満期期限まで解約できないなどの制約があることや、事業者の倒産リスクや元本割れリスクもゼロではありません。

メリット、デメリットをしっかり理解した上で、投資先の選択肢のひとつに不動産クラウドファンディングを加えてみてはいかがでしょうか。

不動産クラウドファンディングで資産形成をしたいと考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」