不動産クラウドファンディングの優先劣後方式とは

公開日 2024/02/25

最終更新日 2026/02/05

不動産クラウドファンディングには優先劣後方式という投資家のリスクを軽減する仕組みがあります。

不動産の価格変動や空室率などによっては元本割れする可能性があるため、優先劣後方式の内容や注意点を知っておくことは大変重要になります。

そこで今回は、優先劣後方式の仕組みやメリット・デメリットなどについて詳しく解説します。

不動産クラウドファンディングを始めようとしている方は、ぜひ参考にしてください。

不動産クラウドファンディングの優先劣後方式とは

不動産クラウドファンディングには、投資家の元本割れリスクを低くする「優先劣後方式」という仕組みがあります。

投資したファンドは、運用により賃料収入や売却益を得て、それらを原資として配当が分配されます。

ただし不動産を扱った投資である以上、運用によって100%利益が出るとは限らず、最終的に損失が生じる可能性も否定できません。

例えば、物件の取得価格よりも価格が下がれば売却時に損失が生じます。

また、賃貸物件の空室率が高い状態が続けば運用益が少なくなります。

このような損失リスクを完全に避けるのは不可能です。

しかし、優先劣後方式を採用しているファンドは、一定の比率までは投資家の元本が守られるため、投資家の損失リスクを抑えることができます。

「優先出資」「劣後出資」とは

不動産クラウドファンディングの優先劣後方式では、出資金が「優先出資」と「劣後出資」の2つに分けられます。

優先出資とは、主に投資家が出資する部分を指し、利益の分配や元本の保全において優先されます。

一方、劣後出資とは、ファンドを運営する事業者が出資する部分を指し、損失が発生した場合には先に損失を負担する立場となります。

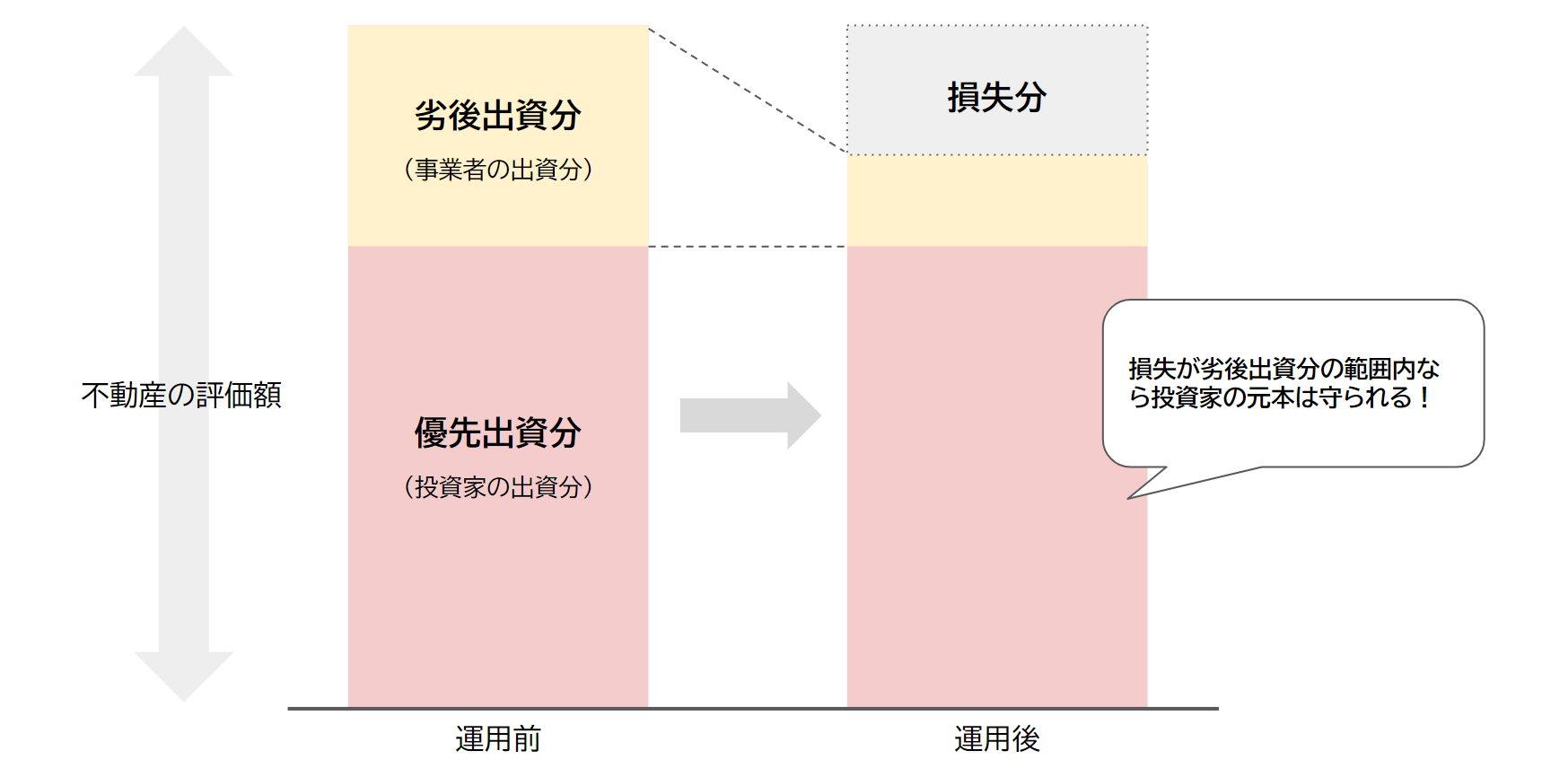

優先劣後方式の仕組み

優先劣後方式を採用しているファンドは、投資家だけでなく、事業者自身も出資を行います。

このとき、投資家の出資金を「優先出資」、事業者の出資金を「劣後出資」といいます。

そして、投資家は「優先出資者」となり、利益が優先して分配されます。

一方、運用によって損失が生じた場合は「劣後出資者」となる事業者の出資分から負担することになります。

- 利益が発生した場合:投資家が優先して受け取る

- 損失が発生した場合:事業者が優先して損失を被る

このように、損失は事業者の出資分から優先して補填されるため、損失が劣後出資の範囲内であれば投資家の元本は守られることになります。

優先劣後割合は10~30%が目安

不動産クラウドファンディングの優先劣後割合は事業者やファンドによって異なりますが、多くは10~30%程度に設定されています。

以下で優先劣後割合が30%に設定されている場合の計算例を見てみましょう。

- 物件取得価格:5,000万円

- 優先劣後割合:優先出資70%(3,500万円):劣後出資30%(1,500万円)

上記の場合、3,500万円が投資家の出資額(優先出資)となり、実際にファンドで募集される金額がこの額に当たります。

そして、事業者が出資する額(劣後出資)が1,500万円です。

仮にファンドの運用で損失が出たとしても、まず劣後出資から損失を負担するため、1,500万円以内の損失であれば投資家の元本は守られます。

もし2,000万円の損失が生じた場合は、1,500万円を超えた500万円分が投資家の出資分から負担することになります。

採用の有無は事業者やファンドによって異なります。

リスクを下げたい場合は、事前にファンドの詳細をしっかりと確認しておきましょう。

劣後出資比率は高ければ高いほど良い?

劣後出資比率が高いほど、事業者が先に損失を負担する割合が大きくなるため、投資家にとって有利に見えるかもしれません。

しかし、劣後出資比率が高ければ必ずしも「良いファンド」とは限りません。

劣後出資比率が高いファンドでは、投資家が出資できる優先出資枠が小さくなり、募集金額が限られます。

その結果、募集開始直後に完売しやすく、投資の機会自体を得にくくなる場合があります。

また、運用期間が短いにもかかわらず極端に高い劣後出資比率が設定されている場合は、リスクとのバランスが取れていない可能性もあります。

劣後出資比率だけを見るのではなく、運用期間や物件内容、事業者の運営体制などを総合的に判断することが重要です。

優先劣後方式のパターン例をシミュレーション

ここでは、優先劣後方式のイメージをつかみやすいように、物件価格の下落パターン別に、投資家(優先出資)と事業者(劣後出資)へどのような影響が出るかを確認します。

なお、実際のファンドでは賃料収入や運用コスト等も関わりますが、ここでは仕組みの理解を優先し、売却時の価格下落による損失に絞って解説します。

【前提条件】

- 物件取得価格:5,000万円

- 優先劣後割合:優先出資80%(投資家 4,000万円)/劣後出資20%(事業者 1,000万円)

- 投資家の出資額(優先出資):4,000万円

- 事業者の出資額(劣後出資):1,000万円

パターン1:物件価格が10%下落して売却した場合

まずは、売却時に物件価格が10%下落したケースを見てみましょう。

- 売却価格 = 5,000万円 ×(1 − 0.10)= 4,500万円

- 売却損失 = 5,000万円 − 4,500万円 = 500万円

この損失500万円は、劣後出資額1,000万円の範囲内に収まっています。

そのため、損失はすべて事業者が負担し、投資家の元本は減りません。

パターン2:物件価格が20%下落して売却した場合

次に、物件価格が20%下落して売却された場合です。

- 売却価格 = 5,000万円 ×(1 − 0.20)= 4,000万円

- 売却損失 = 5,000万円 − 4,000万円 = 1,000万円

この損失額1,000万円は、劣後出資額1,000万円とちょうど同額です。

損失はすべて劣後出資で吸収されるため、このケースでも投資家の元本は守られます。

パターン3:物件価格が30%下落して売却した場合

最後に、物件価格が30%下落して売却されたケースです。

- 売却価格 = 5,000万円 ×(1 − 0.30)= 3,500万円

- 売却損失 = 5,000万円 − 3,500万円 = 1,500万円

売却損失1,500万円のうち、まず劣後出資1,000万円分は事業者が負担します。

残りの500万円は投資家負担となり、500万円 ÷ 4,000万円 = 12.5%の元本毀損率となります。

このように、損失が劣後出資額を超えた場合、その超過分が投資家の出資分から差し引かれ、元本割れが発生します。

優先劣後方式のメリット

優先劣後方式を採用しているファンドに投資する主なメリットは、次の3つです。

- 元本割れのリスクを抑えられる

- 分配金を受け取りやすい

- 事業者との利益相反が少ない

それぞれ詳しく見ていきましょう。

1.元本割れのリスクを抑えられる

優先劣後方式は事業者の出資分から優先して損失補填されるため、投資家の元本割れリスクを下げられます。

不動産投資におけるリスクは不動産クラウドファンディングにも同様にあります。

物件の価格変動や空室の発生、災害等による予期せぬ修繕費用の発生など、そのリスクはさまざまです。

優先劣後方式を採用しているファンドでは、一定の割合まで事業者が負担するため、投資家にとっては大きな損失を避けられる可能性が高まります。

2.分配金を受け取りやすい

優先劣後方式を採用しているファンドでは、仮に運用によって想定より利益が少なくなった場合でも、まず投資家から優先して利益が分配されます。

分配金は「賃料収入」と「売却益」の2種類に大別されますが、どちらも予想外の収益減少が発生する可能性はゼロではありません。

しかし、優先劣後方式を採用していれば、利益が少なくなっても投資家への分配が優先され、利益を受け取れる権利が保全されます。

3.事業者との利益相反が少ない

投資家と事業者が共同出資をする優先劣後方式は、利益の相反が生じにくくなります。

投資家の損失が事業者の利益になる仕組みのファンドは、運用が雑になる可能性もあるでしょう。

また、事業者が優先して利益を受け取る仕組みのファンドは、投資家に利益が回らないような運営をされる恐れもあります。

しかし、優先劣後方式は事業者の出資金から優先して損失補填されるため、事業者は損失が生じないように全力で運用することになります。

優先劣後方式の注意点

「優先劣後方式があるから損失の心配はない」と安心しきってはいけません。

以下のような注意点があることに留意しましょう。

- 優先劣後割合が多いと投資家の出資枠が減る

- 優先劣後割合はファンドによって異なる

それぞれ詳しく見ていきます。

1.優先劣後割合が多いと投資家の出資枠が減る

優先劣後方式の出資枠は投資家と事業者で分けるため、劣後出資が大きくなるほど投資家の出資枠が小さくなります。

劣後出資割合が大きいほど投資家の元本割れリスクが下がりますが、このようなファンドは競争率が高くなり、投資をするチャンスが減る可能性があります。

また、中には劣後出資割合が50%を超えるようなものもありますが、一般的な運用期間である1年前後で価値が50%以上毀損するということは可能性としては低く、そのような場合は出資枠が減るデメリットのほうが大きいともいえます。

価値下落リスクは運用期間が長くなるほど高くなるため、設定されている運用期間と併せて適正な劣後出資割合かどうかを確認するとよいでしょう。

2.優先劣後割合はファンドによって異なる

優先劣後割合はファンドによって異なります。

割合は事業者が自由に決められるため、事前に出資割合を確認しておきましょう。

事業者のWebサイトの優先劣後方式の説明で「劣後出資比率30%」という記載があっても、すべてのファンドが30%とは限りません。

実際の割合は各ファンドで異なります。

中には劣後出資割合が10%以下のファンドもあるため、事前に優先劣後割合を確認するようにしましょう。

事業者はなぜ優先劣後方式を採用するのか?

こうして見ていくと、優先劣後方式の採用は投資家にとって非常にメリットの大きい仕組みであることがわかります。

一方のサービス事業者にとっては、利益を投資家に優先的に分配する必要があったり、損失があった際はまず損失を負担しなければならなかったりと、デメリットしかないように見えます。

それでも事業者が優先劣後方式を採用する理由とはなんでしょうか?

投資家が安心でき資金が集まりやすい

最大の理由は、優先劣後方式を採用したほうがお金を集めやすいからです。不動産クラウドファンディングでは、投資家は自分で不動産を選んで買うわけではなく、管理・運用も事業者任せになります。

それ自体はメリットですが、反面、運用のリスク管理を事業者に丸投げすることでもあります。

投資家はリスクとリターンを天秤にかけて投資を行うため、「リスク対策を講じられない=リスクが見合わない」となり、投資をためらうことになります。

そのため、万が一の際の適切なリスク対策として優先劣後方式を採用することで投資家に安心感を提供し、資金を集めやすくしているのです。

無事に運用できれば事業者にデメリットはない

優先劣後方式は、事業者にとっては不利な内容に見えますが、実際には問題なく運用できれば特にデメリットにはなりません。

運用で想定した利回りを確保できれば事業者にも損はなく、仮に想定を上回った場合はそのぶんを利益とすることもできます(中には上振れた利益を投資家に配分する事業者もあります)。

反対にいえば、事業者としては利益を確保していく必要があるため、劣後出資をしたぶん想定利回りを下げる(事業者側の損失リスクを押さえる)という意識が働く可能性もあります。

劣後出資比率が高い不動産クラウドファンディングは?

ここでは、劣後出資比率が比較的高めの不動産クラウドファンディングサービスを紹介します。

劣後出資比率が高く設定されているサービスは、元本リスク面の設計が手厚いことが多く、初心者や安全性重視の投資家から人気があります。

らくたま

らくたまは、劣後出資比率が高めに設定されている案件が多く、投資家の元本リスクを抑える設計が特徴の不動産クラウドファンディングです。

短期運用の案件が中心で、少額から始めやすい一方、人気が高く募集が早期に終了しやすい点には注意が必要です。

| 項目 | 内容 |

|---|---|

| 劣後出資比率 | 平均40%程度(ファンドにより異なる) |

| 最低投資金額 | 1万円~ |

| 運用期間 | 3〜12か月程度 |

| 累計募集実績数 | 20件以上 |

| 元本割れ・分配遅延 | 過去に大きな実績なし |

| 平均利回り | 年6%前後 |

ちょこっと不動産

ちょこっと不動産は、劣後出資比率を比較的高めに設定しつつ、戸建てや賃貸住宅など実物不動産に近い案件を扱っている点が特徴です。

運用期間は比較的短く、少額投資から分散投資を行いたい人に向いています。

| 項目 | 内容 |

|---|---|

| 劣後出資比率 | 平均39%程度(ファンドにより異なる) |

| 最低投資金額 | 1万円~ |

| 運用期間 | 6〜11か月程度 |

| 累計募集実績数 | 30件以上 |

| 元本割れ・分配遅延 | 過去に大きな実績なし |

| 平均利回り | 年4%前後 |

Rimple

Rimpleは、すべてのファンドで劣後出資比率を一定(30%)に設定している点が大きな特徴です。

上場企業グループが運営しており、利回りは控えめな一方、仕組みの分かりやすさと安定性を重視する投資家に向いています。

| 項目 | 内容 |

|---|---|

| 劣後出資比率 | 30%(全ファンド共通) |

| 最低投資金額 | 1万円~ |

| 運用期間 | 6か月前後 |

| 累計募集実績数 | 100件以上 |

| 元本割れ・分配遅延 | 過去に大きな実績なし |

| 平均利回り | 年2.7〜3.3%前後 |

優先劣後方式以外にチェックすべきポイント

優先劣後方式は投資家のリスクを下げる重要な仕組みですが、それだけで安全性を判断するのは不十分です。

ここでは、ファンド選びの際に優先劣後方式以外でも必ずチェックしたい 3つのポイント を解説します。

マスターリース契約の有無

マスターリース契約とは、管理会社が物件を一括で借り上げ、空室の有無にかかわらず賃料を支払う仕組みです。

この契約がある場合、空室が発生しても賃料収入が安定しやすく、分配金の変動リスクを抑えられます。

一方で、契約内容や期間、管理会社の信用力によっては想定どおりに機能しないケースもあります。

マスターリース契約の有無だけでなく、具体的な契約条件まで確認することが重要です。

物件の所在地と資産価値

投資対象となる不動産の所在地や資産価値は、価格下落リスクや売却のしやすさに大きく影響します。

人口が安定している都市部や、交通利便性の高いエリアの物件は、需要が落ちにくく資産価値を維持しやすい傾向があります。

一方、地方や賃貸需要の弱いエリアでは、想定より売却価格が下がるリスクが高くなります。

物件の立地や周辺環境を確認し、長期的に需要が見込めるかどうかを見極めることが重要です。

運営会社の財務健全性と情報公開度

不動産クラウドファンディングでは、ファンドを運営する会社の財務状況も重要なチェックポイントです。

自己資本が十分にあり、資金繰りに余裕のある事業者ほど、想定外のコストが発生した場合でも安定した運営が期待できます。

あわせて、物件情報やリスク、運用状況などが分かりやすく開示されているかも確認しましょう。

情報公開が不十分な事業者はリスクを正確に判断しにくいため、慎重に対応する必要があります。

様々な条件で不動産クラファンを比較するなら「ゴクラク」

不動産クラウドファンディングは、案件ごとに利回りや劣後出資比率、運用期間などの条件が大きく異なります。

そのため、複数のサービスを横並びで比較できる環境が重要です。

「ゴクラク」は、全国140以上のサービスを掲載し、複数サービスを一括で比較できる国内最大級の比較・検索プラットフォームです。

募集状況や利回り、運用方式などの条件で絞り込みができ、ランキングやレーダーチャートで各サービスの特徴を直感的に把握できます。

さらに、投資家の口コミや評価も確認できるため、公式情報だけでは分かりにくい実務面も判断材料として活用できます。

手間をかけずに自分に合った不動産クラウドファンディングを選びたい方は、ぜひゴクラクを活用してみてください。

以下の記事では、ゴクラクの特徴をさらに詳しく解説しています。

無料会員登録ですべての便利な機能を利用できますので、ぜひ登録を!