【2024年12月改正】iDeCo(イデコ/個人型確定拠出年金)とは?わかりやすく解説

公開日 2024/11/21

最終更新日 2025/11/13

iDeCo(イデコ/個人型確定拠出年金)とは、加入必須の公的年金とは別の、自分の意志で加入する私的年金です。どの商品で運用するか、掛金をいくらにするかも自分で決めることができます。iDeCoの仕組みを理解して、効率良く老後の生活資金を作りましょう。

この記事では、iDeCoの基本を抑えていきつつ、2024年12月の制度改正についても詳しく解説していきます。

iDeCo(イデコ/個人型確定拠出年金)とは?

iDeCo(individual-type Defined Contribution pension plan)とは確定拠出年金法に基づいて実施されている「個人型確定拠出年金」のことです。いわば、自分が掛金を拠出して運用し、資産を形成する私的年金制度です。

基本的に20歳以上60歳未満のすべての人、および60歳以上で勤務先で厚生年金保険に加入している人(第2号被保険者)、60歳以上で国民年金の保険料を収めている人が任意で加入するもので、掛金は65歳になるまで拠出でき、原則60歳以降になると受給できます。

iDeCoと公的年金との違い

20歳以上60歳未満の人に加入が義務付けられている公的年金とは違いが多くありますので、一覧で確認してみましょう。

| 項目 | iDeCo | 公的年金(国民年金・厚生年金) |

| 加入年齢 | 20歳以上65歳未満 ※一部の職業等は「20歳以上60歳未満」 |

20歳以上60歳未満 |

| 年金の受取開始年齢 | 60歳以降(変更可能) | 原則65歳以降(変更可能) |

| 運用商品 | 投資信託・元本確保型商品の中から自分で選択する | 年金積立金管理運用独立行政法人や厚生年金基金が決める |

| 元本 | 保証されていない (元本確保型の運用商品もあり) |

保証されている |

| 掛金 | 掛金は限度額の範囲であれば自由に設定できる | 国民年金:国で年金保険料が決められている 厚生年金:国で保険料率が決められている(保険料は会社と従業員で折半して負担) |

iDeCo(イデコ/個人型確定拠出年金)の3つの特徴

iDeCoには次の3つの特徴があります。- 自分で決めた掛金を積み立てできる

- 運用する商品を選べる

- 受け取りは60歳以降

1.自分で決めた掛金を積み立てできる

iDeCoの掛金は限度額の範囲内であれば自由に設定可能です。ただし、加入者の職業等によって掛金の上限額が定められています。職業ごとの上限額も確認しておきましょう。| 職業 | 上限額 |

| 自営業者等 (第1被保険者・任意加入被保険者) |

月額6.8万円 ※国民年金基金または国民年金付加保険料との合算 |

| 会社員・公務員 (第2号被保険者) |

・会社に企業年金がない場合:月額2.3万円 ・企業型DCのみに加入している場合:月額2.0万円 【以下3つのケースは2024年12月の制度改正で月額2万円に引き上げ】 ・DBと企業型DCに加入している場合:月額1.2万円 ・DBのみに加入している場合:月額1.2万円 ・公務員:月額1.2万円 |

| 専業主婦(主夫) (第3号被保険者) |

月額2.3万円 |

2.運用する商品を選べる

公的年金の場合、運用する商品を選ぶことはできませんが、iDeCoでは複数の金融商品から自分で運用商品を選べます。「高い運用益を目指すことより、低リスクの商品を選びたい」「リスクを取りながら高い運用益を狙いたい」など、自分の投資スタイルに応じて選択ができる点は大きなメリットといえるでしょう。なお、iDeCoを利用して購入できる金融商品は金融機関ごとに異なります。iDeCo専用口座を作る際は、取り扱っている金融商品まで確認することをおすすめします。

3.受け取りは60歳以降

iDeCoは「個人型確定拠出“年金”」というだけあって、老後の生活資金(年金)を作るための制度です。そのため、受取が可能になるのは60歳以降になります。59歳より前は受け取ることができません。iDeCo(イデコ/個人型確定拠出年金)のメリット

iDeCoには以下のメリットがあります。

iDeCoには以下のメリットがあります。- 掛金が全額所得控除になる

- 運用益が非課税なので投資効率が良い

- 受取時にも税制優遇がある

1.掛金を全額所得控除できる

iDeCoの掛金は全額所得控除対象のため、毎年の所得税や住民税から掛金分だけ控除ができます。例えば掛金が毎月1万円の人であれば、年間12万円分の控除が受けられるということです。節税を考えているのであれば、iDeCoでの資産運用を検討してみましょう。2.運用益が非課税なので投資効率が良い

通常、投資信託で資金を運用した場合、収益に20.315%(所得税15%+住民税5%+復興特別所得税0.315%)が課税されます。しかし、iDeCoであれば運用益が非課税になります。運用中に発生した利益はそのまま自動的に再投資されます。3.受取時にも税制優遇がある

iDeCoは60歳以降に受け取れるようになりますが、その際も受取方法によって以下のような税制優遇があります。- 一時金で受け取る場合:退職所得控除が受けられる

- 年金で受け取る場合:公的年金控除が受けられる

iDeCo(イデコ/個人型確定拠出年金)のデメリット

iDeCoでの資産運用には以下の注意点もあります。デメリットも理解した上で始めるようにしましょう。

iDeCoでの資産運用には以下の注意点もあります。デメリットも理解した上で始めるようにしましょう。- 60歳まで資金拘束される

- 投資である以上、元本割れの可能性がある

- 手数料がかかる

1.60歳まで資金が拘束される

iDeCoは老後の生活資金作りのための制度です。公的年金が65歳から受け取り可能になる(繰り上げ受給の場合は60歳から可)ように、iDeCoも60歳までは資金の受け取りができません。マイホームの購入資金や教育費など、60歳までに大きな資金が必要になりそうな場合は他の資産形成方法を優先するほうがよいでしょう。2.投資である以上、元本割れの可能性がある

iDeCoは投資信託を利用して資金運用しますが、基本的に投資商品にはリスクが伴い、投資元本は保証されません。運用次第では資金が増える可能性もある反面、元本割れする可能性もあります。3.手数料がかかる

iDeCoを利用する際は次のような手数料がかかります。| 項目 | 金額 | 支払先 |

| 加入・移管時手数料 | 2,829円(初回1回のみ) | 国民年金基金連合会 |

| 運用中に支払う手数料 | 105円/月 | 国民年金基金連合会 |

| 運営管理手数料(金融機関ごとに異なる) | iDeCo口座のある金融機関 | |

| 66円/月 | 信託銀行 | |

| 給付手数料(給付を受ける際に支払う) | 440円/回 | 信託銀行 |

| 還付手数料(拠出金を還付する際に支払う) | 1,048円/回 | 国民年金基金連合会 |

| 440円/回 | 信託銀行 | |

| 運営管理手数料(金融機関ごとに異なる) | iDeCo口座のある金融機関 |

【2024年12月施行】iDeCoの掛け金上限額が引き上げに

2024年12月2日より、iDeCoの制度が改正されます。その内容について詳しく解説します。iDeCo拠出限度額変更

2024年12月の制度改正のうちの1つが、企業型DCや企業年金(DB)に加入している第2号被保険者(会社員・公務員)の「掛金の上限額引き上げ」です。具体的には、掛金拠出限度額が以下のように変更されます。| 加入状況 | 現行の拠出限度額 | 2024年12月以降の拠出限度額 |

|---|---|---|

| 企業型DCのみに加入 | 月額5万5,000円から企業型DCの事業主掛金額を差し引いた額 (上限:月額2万円) | 月額5万5,000円から企業型DCの事業主掛金額およびDB等の他制度掛金相当額を差し引いた額 (上限:月額2万円) |

| 企業型DCおよびDB等の他制度に加入 | 月額2万7,500円から企業型DCの事業主掛金額を差し引いた額 (上限:月額1万2,000円) | 同上 |

| DB等の他制度のみに加入(公務員を含む) | 上限:月額1万2,000円 | 上限:月額2万円 |

従来の制度では、特に公務員の場合は月に1万2,000円までしか拠出できませんでしたが、この改正により2万円まで拠出できるようになるのは大きなトピックといえるでしょう。

事業主の証明書が不要に

これまでの制度では、会社員や公務員がiDeCoの加入や変更手続きを行う際には、「事業主の証明書」の提出が必要でしたが、2024年12月の改正により、この証明書が廃止となり、手続きが簡素化されます。これにより、証明書を勤務で作成してもらう手間がなくなり、よりスムーズに申し込みが行えるようになります。

iDeCoの掛金を拠出できなくなった場合の脱退一時金の受給について

今回の制度改正により、すでにiDeCoに加入している人でもDB等の他制度に加入している場合、その他制度掛金相当額によっては、iDeCoの掛金の上限が小さくなったり、iDeCoの掛金の最低額(5,000円)を下回ってしまい、掛金を拠出できなくなることがあるため注意が必要です。もしiDeCoの掛金を拠出できなくなった場合は、資産額が一定額(25万円)以下であるなど、以下の脱退一時金の支給要件を満たした場合に脱退一時金を受給することができます。

- 60歳未満であること

- 企業型DCの加入者でないこと

- iDeCoに加入できない者であること

- 日本国籍を有する海外居住者(20歳以上60歳未満)でないこと

- 障害給付金の受給権者でないこと

- 企業型DCの加入者及びiDeCoの加入者として掛金を拠出した期間が5年以内であること又は、個人別管理資産の額が25万円以下であること

- 最後に企業型DC又はiDeCoの資格を喪失してから2年以内であること

- 国民年金第1号被保険者であって、保険料の免除を申請している、又は、生活保護法による生活扶助を受給していることにより国民年金保険料の納付を免除されている方

- 日本国籍を有しない海外居住の方

- DB等の他制度に加入する者(企業型DCに加入する者を除く。)であって、5.5万円からDB等の他制度掛金相当額を控除した額がiDeCoの掛金の最低額を下回る方

【おさらい】2022年のiDeCo制度改正で変わったことは?

iDeCo制度は2022年にも改正されています。改正内容を振り返っておきましょう。

加入可能年齢等の拡大

「日本国内に住む20歳以上60歳未満」だったiDeCoの加入年齢が、2022年5月1日から拡大され、以下の人も加入できるようになりました。- 会社員・公務員などの国民年金第2号被保険者で60歳以上65歳未満の人

- 国民年金に任意加入している60歳以上65歳未満の人

老齢給付金受給開始年齢の拡大

老齢給付金受給開始年齢も拡大されました。従来は70歳が上限でしたが、改正で75歳まで選択可能になっています。iDeCo(イデコ/個人型確定拠出年金)でどれくらいお金が増える?

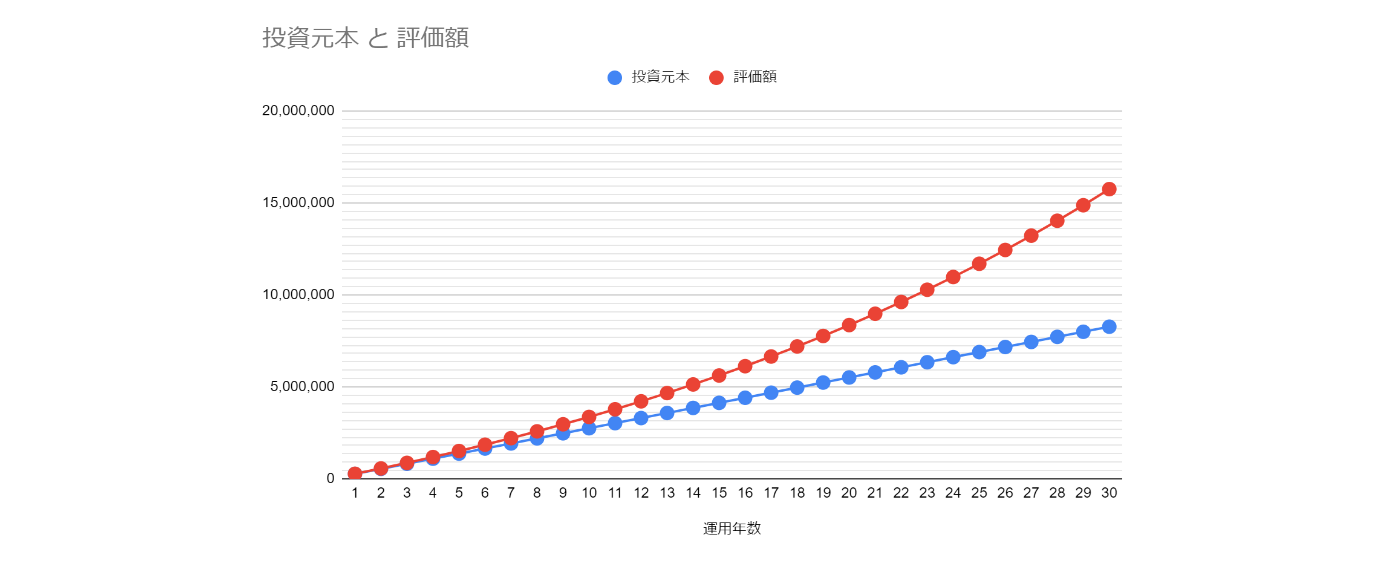

これからiDeCoを始めようと考えている方にとっては、「実際にどれくらい増えるの?」と思っている方も多いかと思います。具体的に資産のシミュレーションをしてみましょう。iDeCo30年の運用でこれだけ増える

以下の条件で資産運用シミュレーションをしてみましょう。- 企業年金のない会社に勤めている人

- 限度額の毎月2.3万円を掛け金とし、30歳からiDeCoで30年間運用

- 全世界株式インデックスファンドで平均4%の利回りを想定

30年間運用した場合、投資元本828万円に対して評価額は1,576万円まで増加することになり、運用収益は748万円にも上ります。

30年間運用した場合、投資元本828万円に対して評価額は1,576万円まで増加することになり、運用収益は748万円にも上ります。iDeCo(イデコ/個人型確定拠出年金)は老後資金作りに最適!ただし注意点もあり

iDeCo(イデコ/個人型確定拠出年金)について詳しく解説しました。iDeCoは「掛金が全額所得控除になる」「運用益の非課税」「受取時の税制優遇」といったメリットがある制度です。60歳までは資金の引き出しをせずじっくり運用するため、公的年金にプラスできる老後の資金作りの手段として最適といえます。

反面、年金の特性上、60歳まで資金が拘束される点は、人によっては大きなデメリットになり得るでしょう。iDeCoを始める際はしっかりメリット・デメリット両方を理解した上で検討するのがよいでしょう。

もし、もっと高い利回りで資産運用をしたいと考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」