複利と単利の違いとは?利益のシミュレーションや初心者向けの運用方法を解説

公開日 2023/11/28

最終更新日 2025/12/21

効率的に資産を増やすためには、単利と複利の違いを理解しておくことが大切です。

複利運用の効果がわかれば、単利運用よりも資産を大きく増やせる可能性が高くなります。

しかし、具体的にどのような違いがあるのかわからないという方も多いのではないでしょうか。

そこで今回は、単利と複利との違いや複利運用した際のシミュレーションなどについて詳しく解説します。

初心者向けに複利運用に適した投資商品も紹介しますので、ぜひ参考にしてください。

なお、お金について知れる無料セミナーには以下のものがあります。

気になる方は、以下の公式サイトで見ておきましょう。

複利と単利の違い

単利と複利の具体的な違いを詳しく見ていきましょう。

単利とは

単利とは、「元金に対してのみ利息がつく」ことです。元金が一定であれば、運用期間を問わず利息額は変わりません。利息の再投資制度がない国債や社債などは単利に分類できます。

単利運用の計算は、以下の式で算出できます。

- 元金×利率×年数

実際の計算例を見てみましょう。

- 条件:元金100万円、利率2%で30年間運用

- 計算式:100×0.02×30年=60万円

この例の場合、30年間の利息は60万円(2万円×30年)ということになります。元金が変わらないため、運用期間を問わず利息は毎年2万円で変わりません。

複利とは

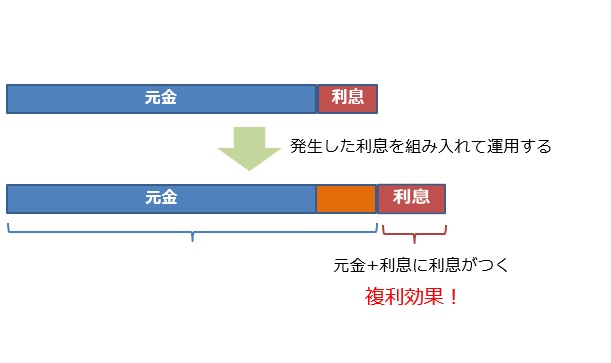

複利とは、「元金と発生した利息」に対して金利がつくことです。

例えば、100万円を年利10%で単利運用した場合の利息は10万円です。複利の効果を得るには、1年目の利息10万円を元本に組み入れ、翌年は元金110万円で運用します。2年目の利息は11万円です。3年目はこの11万円を加えて元金121万円で運用します。利息は12万1,000円です。

このように、複利は利息が利息を生む資産運用が可能となるため、活用次第では雪だるま式に資産が増えていきます。

複利運用の年数別資産は、以下の式で算出できます。

- 元金×{(1+年利)}年数の累乗

実際の計算例を見てみましょう。

- 条件:元金100万円、年利2%で30年間運用

- 計算式:100万円× (1+0.02)30=181万1362円(元金100万円+利息81万1362円)

30年間の利息は約81万円ということになります。同じ条件の単利に比べると約21万円の差です。

複利と単利の違いをシミュレーション

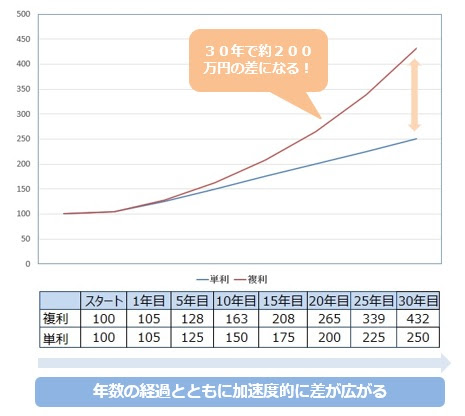

100万円を年利5%で運用したときの単利と複利の違いを見てみましょう。

1年目ではほとんど差がありませんが、10年、15年と経過するごとに差が開き、30年目では約200万円の差が生じます。この例を見てもわかるように、複利の効果を最大限に発揮するためには中長期での運用が欠かせません。

複利効果で資産を2倍にするまでにかかる期間は?

複利運用で資産が2倍になる年数は、「72÷金利」を計算するだけでわかります。例えば、100万円を年利3%で複利運用した場合、資産が倍になる年数は「72÷3=24年」です。

72の法則について詳しく知りたい方は、こちらの記事もご覧ください。

>>72の法則・100の法則・115の法則とは?複利効果を資産運用に役立てよう

複利のメリットとデメリット

ここまで複利運用の効果について述べてきましたが、複利運用にはメリットがある一方でデメリットも存在します。ここでは複利運用のメリット・デメリットについて解説します。

複利運用のメリット

複利のもっとも大きなメリットは「効率的に資産運用できる」という点でしょう。

元金が同じであっても、単利運用に比べると資産が増えるスピードが全く違います。また、基本的に長期での運用となるため、投資初心者でも余裕を持って取り組むことができます。

複利運用のデメリット

複利のデメリットとしては、マイナス運用になった場合の資金効率の悪さです。複利運用は原則としてプラス運用が前提となっています。そのため、マイナス運用になると資産が減るスピードも単利に比べて圧倒的に速くなります。

また、複利運用には「資金が長期間にわたって拘束される」というデメリットがあります。複利効果が高い金融商品の多くは長期運用を前提としているため、現金化したくてもすぐには引き出せません。

複利と単利の違いを活かせる投資方法は?

ここからは、複利効果を最大限に活用するための投資方法をご紹介していきます。

長期的に運用する

複利の効果を活かすには長期運用が基本です。複利運用は利息を元金に加えて再投資するため、運用期間が長くなるほど増える金額も大きくなります。運用期間が5年未満だと、単利との差がほとんどありません。効率的に資産を増やすなら、最低でも5年以上の運用を目指したいところです。

高利回りの商品に投資する

複利運用をする際には、利回りの高い商品を選びましょう。利回りが低いと複利運用の効果が限定的になってしまいます。

元金100万円を「年利2%」と「年利5%」で複利運用したときの違いを見てみましょう。

| 5年 | 110万4,081円 | 127万6,282円 |

| 10年 | 121万8,994円 | 162万8,895円 |

| 15年 | 134万5,868円 | 207万8,928円 |

| 20年 | 148万5,947円 | 265万3,298円 |

| 25年 | 164万606円 | 338万6,355円 |

| 30年 | 181万1,362円 | 432万1,942円 |

年利3%の差は、30年後に約250万円の違いになります。ただし、高利回り商品は元金割れのリスクも大きいため、リスクとリターンのバランスや現在の資産状況を考慮したうえで選択することが大切です。

余裕資金を投資して元金を増やす

複利は元金が大きいほど効果が高くなります。例えば、元金100万円を年利5%で運用すると利息は5万円ですが、元金が200万円であれば10万円の利息がつきます。余裕資金があれば積極的に元金に組み込んで効果を高めていきましょう。ただし、生活費などの必要資金を無理に組み入れてしまうと、マイナス運用になったときの損害が大きくなるので注意が必要です。

複利で運用できる金融商品

複利運用できる主な金融商品には、以下のような種類があります。

それぞれ詳しく見ていきましょう。

累積投資型投資信託

一般的な投資信託は運用益を「分配金」として還元しますが、分配金を還元せずに再投資するのが累積投資型投資信託です。自動的に分配金が再投資されるため、複利運用の手間がかかりません。

ただし、基本的には中長期的な投資になるので、購入時手数料や信託手数料が低い商品を選択してコストを抑えたいところです。初心者は購入手数料がかからない「ノーロード型」を選んでみるといいでしょう。

元利自動継続型定期預金

元利自動継続型定期預金は、定期預金の満期日に元金に利息を加えて継続するタイプの商品です。満期のたびに元金が増えるため、手間をかけずに複利運用ができます。元金割れのリスクもありません。預けておくだけで複利の効果が期待できるため、初心者でも気軽に効率的な資産運用が実現します。ただし、ほかの金融商品に比べると利回りは低めです。

外貨建MMF

外貨建MMFとは、米ドルなどの外貨建ての投資信託のことです。分配金を各月の最終取引日に再投資する1カ月複利の商品です。高金利通貨建ての商品を選べば、金利と複利の相乗効果も期待できます。

NISA

NISAとは、少額からの積立や分散投資を支援する非課税制度です。2024年の新しいNISAでは年間360万円までの投資額は非課税で、非課税運用期間は無期限に延長となります。対象となっている商品は金融庁が条件付きで厳選しているため、初心者でも安心して取り組めるでしょう。分配金を再投資する商品も多く、中長期的な複利効果も狙えます。

>>【プロ解説】2024スタート「新NISA」の最適解・基本運用戦略を解説

iDeCo

iDeCo(イデコ)とは、任意加入の個人型確定拠出年金です。掛金の拠出や運用先を選定して、毎月定額を積み立てます。運用先は投資信託や保険、定期預金などから選択可能です。年金制度であるため60歳までは資金を引き出せませんが、長期運用による複利の効果が期待できます。運用益は非課税となるため、その全額を元金に組み込んで再投資することも可能です。

複利と単利の違いを理解して効率的な資産運用を

今回は複利と単利の違いや複利運用した際のシミュレーションなどについて詳しく解説します。

複利で長期投資をすれば、効率的な資産運用が実現します。高金利との相乗効果で、さらに大きな利益を狙うことも可能です。ただし、マイナス運用になってしまうと、単利よりも資産が減るスピードが速くなるので注意が必要です。

投資をする金融商品によっては、期待どおりの成果が得られないこともあります。理想の資産形成を実現するためにも、今回ご紹介した投資方法や金融商品を参考にしながら、複利の力を使って効率的な運用を目指しましょう。

もし、もっと高い利回りで資産運用をしたいと考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」