投資のプロ太鼓判「2024新NISA」の要点と4つのメリット

公開日 2023/12/10

最終更新日 2025/01/31

2024年から新しいNISA(少額投資非課税制度)が始まりました。各所から絶賛の声も聞かれていますが、一方でまだ「どんな制度?」「何が変わったの?」「どうやって運用すればいいの?」などの疑問を抱えている方も多いでしょう。

今回は、この新しいNISA制度について、元ベテラン証券マンの著者が、できるだけわかりやすく解説していきます。

2024年スタート「新NISA」とは?制度改正の背景

まず、呼称について整理しておきましょう。2024年から始まった新しいNISAは、金融庁では単に「新しいNISA」と呼んでいるようですが、今回の改正発表前の、いわゆる「2階建てNISA」も以前は「新NISA」と呼ばれており、混同しそうな点はやや気になるポイントです。さらに巷には「恒久化NISA」「統合NISA」などの呼び名もあり、まだ愛称が定まっていない感もありますが、当記事に関しては、「新NISA」の呼び名で進めさせていただきます。

「貯蓄から投資へ」が背景に

さて、2019年に「老後2,000万円問題」が大きな話題になりました。このときすでに現行のNISAやiDeCo(個人型確定拠出年金)の制度はあり、老後の資金づくりのシステム自体は整備されていたわけですが、金額のインパクトもあり「そんな急に言われても困る」という人が大勢出てきてしまいました。国民からすれば、給与もなかなか上がらない中でこの金額を貯金するのはなかなか厳しい状況がある、というわけです。こうした事情もあり、岸田文雄首相は2021年9月の就任以来、「資産所得倍増」「貯蓄から投資へ」というメッセージを発信してきました。

当初は「NISAの枠が倍増するのでは」などの噂もありましたが、実際にはそれを大きく上回る「太っ腹」とも言える改正案が出てきました。それが今回解説する「新NISA」です。

詳しくは後述しますが、今回設定された投資枠などを見ても「老後2,000万円問題」を強く意識していることは明らかで、翻って「銀行にお金を預けてても老後は厳しいですよ」という政府からのメッセージとも考えられるわけです。このメッセージをどう捉えるかは人ぞれぞれかと思いますが、1つ確かなことは「うまく活用すれば極めて有用な制度である」ということです。ぜひ、理解を深めて効果的に活用していきましょう。

「新NISA」の要点をおさらい

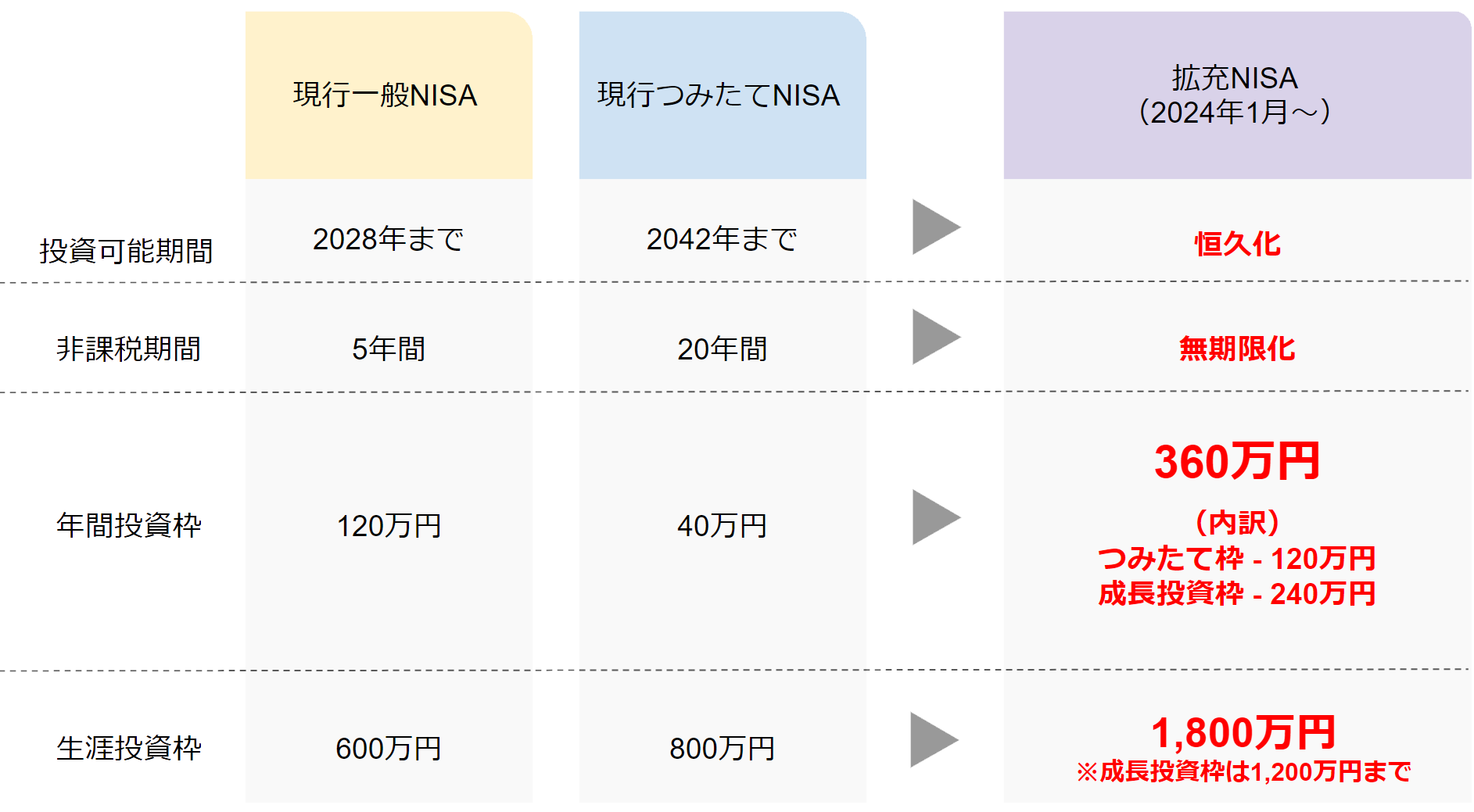

ではあらためて「新NISA」の要点についておさらいしておきましょう。おもなポイントは以下の4つです。- 投資可能期間の恒久化

- 非課税期間の無期限化

- 年間投資枠の拡大

- 生涯投資枠の拡大

1.投資可能期間の恒久化

旧制度では、投資可能期間は一般NISAで2028年まで、つみたてNISAでも2042年までとなっていましたが、2024年から始まった「新NISA」では、のちに紹介する生涯投資枠まで期限の制限なく投資できるようになります。2.非課税期間の無期限化

旧制度では、投資によって生じる所得に対する税金が非課税になる期間が、一般NISAで5年間、つみたてNISAで20年間と定められていましたが、「新NISA」ではこちらも無期限になります。3.年間投資枠の拡大

旧制度では、年間で投資できる枠は一般NISAで120万円、つみたてNISAで40万円となっており、しかもどちらか一方しか選べませんでした。「新NISA」では、旧一般NISAに当たる「成長投資枠」として240万円、旧つみたてNISAにあたる「つみたて投資枠」が120万円に拡大。これらは併用でき、年間360万円まで投資枠が拡大されます。

4.生涯投資枠の拡大

旧制度では、生涯投資枠は一般NISAで600万円(120万円×5年間)、つみたてNISAで800万円(40万円×20年間)でしたが、「新NISA」では一気に1,800万円まで拡大されます(うち、「成長投資枠」で利用できるのは1,200万円まで)。「新NISA」の簿価残高方式とは何か?メリットは?

さらに「新NISA」の運用における大きなポイントになるのが、資産を簿価残高方式で管理するという点です。これは投資家からするとかなり画期的な改正なので、どういうものかぜひ理解しておきたいところです。

そもそも「簿価」とは、金融用語で「帳簿価額」の略称で、会計帳簿に記録された資産・負債の評価額のことを指します。より簡単に言うと、「資産を取得した際の金額」のことです。反対の言葉が「時価」で、その時点での評価額のことを指します。

「新NISA」における簿価残高方式とは、「生涯投資枠は簿価の残高で計算しますよ」という意味です。1年目に100万円(簿価)を株式に投資した場合、その株式が翌年200万円の評価額(時価)になっていたとしても、残りの生涯投資枠は1,800万円-100万円で1,700万円ということになります。

簿価残高方式になったことで使い勝手が大幅に向上

簿価残高方式が採用されることにより、従来のNISAに比べて非常に柔軟な運用が可能になります。その例を紹介していきましょう。メリット1.資産を売却すると、そのぶんの生涯投資枠が復活

すでに投資を行っている方が一番注目しているポイントかもしれません。簿価残高方式が採用されることで、資産の出し入れが可能になります。従来のNISAでは、資産を売却することができるものの、一度使った投資枠は復活することはなく「使い切り」となってしまいます。一方の「新NISA」は、資産を売却すると簿価を基準として、売却した分の投資枠が復活する仕組みになっています。例えば、1年目に投資した100万円が翌年に150万円になり売却した場合、利益の50万円を非課税で受け取り、なおかつ簿価である100万円分が生涯投資枠として翌年に復活します。投資をし利益が出たら売却、を繰り返せば半永久的に非課税枠を使い続けることも可能になるのです。

生涯投資枠が復活しても、年間投資枠は増えません。上記のケースだと、売却翌年に年間投資枠が360万円+100万円で460万円になるわけではなく、あくまで生涯投資枠の「残高」が100万円分復活するということです。

メリット2.年間投資枠を使い切らなくても生涯投資枠を使い切れる

旧制度のNISAでは、生涯投資枠には「最大」という枕詞が付きます。つみたてNISAで考えると、年間40万円の枠をフル活用しなかったり、非課税期間である20年間で積み立てない期間があったりした場合、そのぶんの投資枠は消えてしまいます。また前述の通り、資産を売却しても生涯投資枠が復活することもありません。しかし「新NISA」では投資期間が無期限になり、かつ投資枠管理が簿価残高方式になったことで、「少額で積み立て、長期間で枠を使い切る」という運用も可能になります。例えば、「月3万円(年間36万円)、50年間積み立てる」という長期積み立て運用も可能です。

メリット3.銘柄の入れ替えも可能に

旧制度のNISAでは、売却しても投資枠が復活しないため、気軽に売買して運用するのは現実的ではありませんでした。「新NISA」では売却することで投資枠が復活するため、株価が上がったところで資産を売却し、翌年以降にあらためて別の銘柄に投資をしたり、あるいは売却した株が値下がりしたタイミングで再度購入する、といった運用も格段にやりやすくなります。

メリット4.ライフプラン上の資金需要にも対応可能

旧制度の一般NISAは、比較的短期間の運用になるため、どちらかというと投資上級者向けの制度でした。反対に初心者向けのつみたてNISAは期間が長いこともあり、老後資金づくりを目的にする側面がありました。「新NISA」はどうかというと、両方のいいとこ取りをした制度と言えそうです。短期間での売買をするのもいいし、老後資金づくりのために長期間運用するのもアリです。さらに注目したいのは、ライフプラン上の資金づくりにもかなり使える制度である、という点です。

子供の学費や住宅購入など、ライフステージを経るごとに大きな資金が必要になるケースがありますが、従来の制度では一度資金を引き出すと2度と投資枠が使えないため、都度資産を引き出すことでNISAのメリットを十分に享受できなくなる可能性がありました。しかし、新しい制度ではNISAで作った資金を子供の学費などに充て、そして売却して空いた投資枠をあらためて活用し、次の資金づくりを行う、ということが非常にやりやすくなります。

「新NISA」の弱点・注意点は?

……と、ここまでいいことずくめに見える「新NISA」ですが、弱点や注意点もありますので、しっかり認識しておきましょう。

注意点1.利益が出ないと非課税メリットはない

投資によって利益が出た場合、その利益に対し、所得税として15%、住民税として5%、復興特別所得税として0.315%、合計20.315%が課税されます。NISAはこの20.315%の税金分が非課税になる制度ですが、そもそも投資による利益が出なかった場合、つまり購入時よりも資産の評価が低い状態で売却した場合は、NISAではない通常の課税口座で運用している場合でも売却に伴う課税はありません。

つまりNISAは投資によって利益が出ることを前提とした制度であるといえますが、投資である以上、損が出る可能性もあります。運用上、利益がない(NISA活用のメリットが得られない)可能性もあることを理解した上で制度を使う必要があります。

注意点2.生涯投資枠の1,800万円を埋めるのは簡単ではない

2つめは、制度自体の注意点というよりは、運用上の心持ちの注意点と言ったほうがよいかもしれません。「新NISA」における生涯投資枠の1,800万円、年間投資枠の360万円という数字は、投資にまわす金額と考えると一般的にはかなり大きな金額といえます。

多くの人にとっては、枠を使い切るのは簡単ではないはずです。「新NISA」では投資可能期間が無期限になったこともありますから、無理にこの枠を使い切ろうと考えるのではなく、自身の収支のバランスを考えながら、無理のない範囲で活用することを心がけたほうがよいでしょう。

<<後編へ続く>>

▽続きを読む