【1級FPが解説】老後2000万円問題とは?一人暮らし独身の必要資金いくら?

公開日 2023/10/04

最終更新日 2025/03/13

金融庁の審議会がまとめた報告書を、当時の担当大臣が政府のスタンスと違うことを理由に受け取りを拒否したことで、2,000万円という数字が注目されました。

一方で、具体的な数字が出てきたことで、人々が老後の資金について考えるきっかけになりました。

老後2,000万円問題とは何だったのか?よりよい老後を送るために今からできることを考えます。

そもそも老後2,000万円問題とは?

老後2,000万円問題のおさらい

金融庁が作成した、金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」(令和元年6月3日)が老後2,000万円問題の発端です。

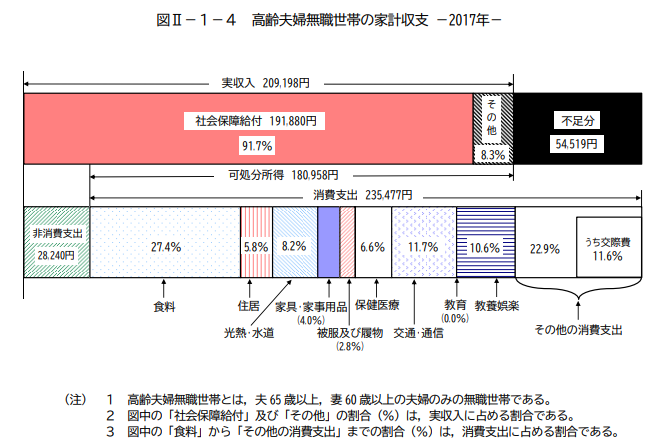

報告書は、2017年の高齢無職世帯(夫65歳以上、妻60歳上の夫婦のみの世帯)において、支出が収入を月ベースで約5.5万円上回っています。

老後30年として計算すると、約2,000万円不足するという内容でした。

(出典:「金融審議会 市場ワーキング・グループ報告書」 「高齢社会における資産形成・管理」(令和元年6月3日))

2,000万円の根拠とは?

発端の「2017年高齢夫婦無職世帯の家計収支」で具体的な数字を確認します。

(出典:総務省 家計調査報告(家計収支編)平成29年(2017年)II 世帯属性別の家計収支(二人以上の世帯) )

①実収入(公的年金など):209,198円

②消費支出(食費、住居費、水道光熱費など):235,477円

③非消費支出(社会保険料、税金など):28,240円

① - (②+③)= ▲54,519円

1ヶ月の収支の不足額が約5.5万円となります。老後30年として計算すると

5.5万円 × 12ヶ月 × 30年=1,980万円

これが、「老後2,000万円問題」と言われるゆえんです。

コロナ禍で必要な老後資金に変化あり

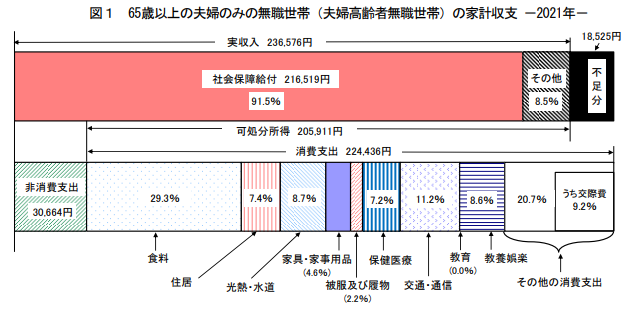

老後2,000万円問題が浮上したのは2019年ですが、2021年の高齢世帯の家計収支のデータを見ると収支に変化が生じています。

夫婦の家計収支

高齢夫婦世帯では、2021年、実収入から消費支出+非消費支出を差し引くと、その不足額は月額18,525円です。老後30年として計算すると、不足額は約670万円です。

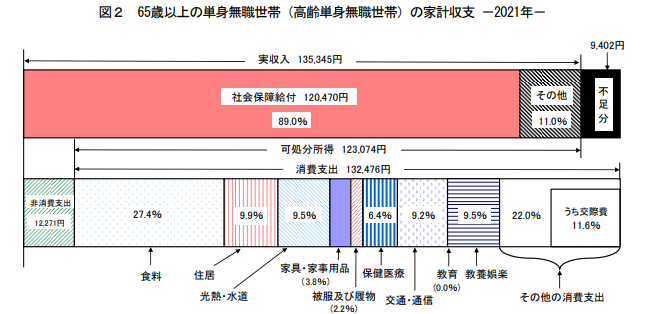

一人暮らしの家計収支

一人暮らしの収支はどうでしょうか。

同じく実収入から消費支出+非消費支出を差し引くと、不足額は9,402円です。老後30年で不足する金額は約340万円になる計算です。

(出典:総務省 家計調査報告 2021年(令和3年)平均結果の概要 P20)

老後3000万円必要?それとも5000万円?

数字だけ見ると、老後2,000万円必要説は消えてしまったように見受けられます。

しかし、家計収支の不足額が減少したのは、コロナ禍で生活スタイルが変化し外出の機会が減ってしまったことが考えられます。

コロナ禍前の消費が戻りつつある今、今後、老後〇〇〇〇円問題が再浮上することも十分考えられます。

老後資金不足になる要因3つ

物理的に支出が収入を上回れば貯蓄を取り崩すなどの対応が必要になり、資金不足となる可能性は高まります。

その他、外的要因として資金不足となりうるリスクを3つ解説します。

1.長生きリスク

2021年の日本人の平均寿命は男性が81.47歳、女性は87.57歳でした。

厚生労働省のデータによると、2040年には日本人男性の平均寿命は83.27歳、女性で89.63歳となることが予想されています。

(出典:厚生労働省 平均寿命の推移)

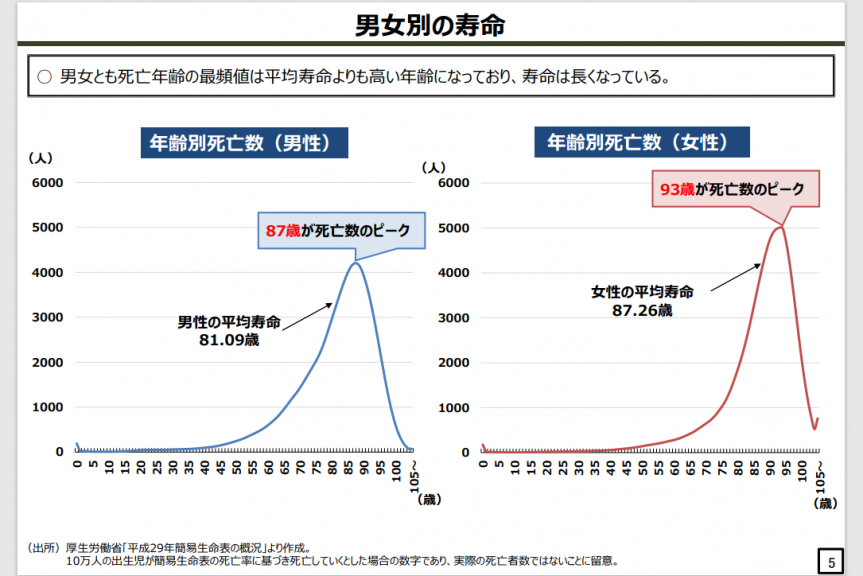

老後の必要資金を計算するとき、平均寿命や平均余命を使うことは多いですが、もう一つの指標、「死亡年齢最頻値」を使うことがあります。

老後2000万円はおかしい?嘘?

死亡年齢最頻値とは、生存期間の中央値を意味しており、出生数の半分が死亡する年齢のことを示します。

下図にあるように、死亡年齢最頻値は平均寿命より高い数値を示しています。

たとえば女性の場合、平均寿命は87.26歳ですが、死亡年齢最頻値は93歳。

言い換えれば、女性の半数は93歳まで生存するということです。(令和元年データ)

支出が年金収入を上回ったまま長生きすれば、資金不足のリスクが高まります。

死亡年齢最頻値から、老後資金をシミュレーションすることで、より現実的な必要資金が算出できるでしょう。

2.働き方の多様化と退職金の減少

終身雇用が当たり前だった時代は、老後資金として退職金を当てにすることもできました。

しかし、昨今、日本人の仕事への意識が変わりつつあること、働き方の多様性が認められるようになったこともあり、終身雇用は形骸化しつつあります。

退職金は基本的に、勤続年数に比例して積み増しされるため、就業年数が短くなれば退職金の金額は少なくなります。

60歳や65歳の退職時にまとまった退職金を受け取れない方が今後増えることも予想されます。

3.年金制度への不安

日本の年金制度は元々、高い経済成長率を前提として設計されたものです。

数十年にわたり経済成長が停滞している今の日本では、年金制度設立当時の見通しを維持することは困難な状況です。

公的年金の給付水準は、2019年は現役世代の平均賃金の約6割ですが、このまま経済成長をしない想定では、2060年に給付水準は5割を下回る予想がされています。

(出典:厚生労働省 第10話 給付水準の将来見通し)

老後2,000万円問題を乗り切る方法

老後2,000万円問題は、夫が厚生年金保険に40年加入し、妻は専業主婦という平均的な家庭の収支がモデルとなっています。

しかし現実は、年金収入額も生活費も千差万別ですので、老後の必要資金を一括りで語ることはできません。

大切なのは、自分の老後の家計はどうなりそうか、をシミュレーションして把握することです。

1.老後のライフプランを作成する

まず、老後のライフプランを立てることから始めましょう。

そして、保有資産の整理をして年金受給の見込額を把握しておくことが必要です。

保有資産と年金収入の金額から老後の必要資金を差し引くことで、大まかな不足額が見えてきます。

2.生活費を見直す

年金収入は、現役時代の給与と比較すれば大幅減となるため、生活費の見直しは必須です。

実は、生活費の削減に貢献してくれるのは、食費などの流動費ではなく固定費です。

固定費とは、通信費、水道光熱費、サブスク費用などのことです。

これらを退職のタイミングで見直すことで、継続的な生活費削減につながります。

住宅ローンが残っている場合に注意

また、退職時に住宅ローンが残っている場合は一括返済なども視野に入れましょう。

逆に、支出が増える可能性があるのは医療費です。

老後の生活費には医療・介護費用を見積もることも必要になります。

3.長く働くことを検討する

資産をなるべく減らさないために、無理のない範囲で働いて収入を得ることを検討しましょう。

公的年金を受給しながら働くことも可能です。

働きながら受給する「在職老齢年金」の支給停止要件が2022年4月から全年齢で47万円となったことも、高齢者の就業を後押ししています。

また、要件によりますが、再就職先で厚生年金保険に再加入すれば、受給年金を増やすこともできます。

4.年金受給の繰り下げを検討する

公的年金の受給は最大75歳まで繰り下げることができます。

繰り下げをした月数x0.7%が増額される仕組みです。仮に5年間繰り下げれば年金額は42%増額され、一生増額した年金額が受け取れます。

再就職で現役並みの収入を得られる場合などでは、年金の繰り下げ受給を検討してもよいかもしれません。

なお、老齢基礎年金と老齢厚生年金は、どちらか一方のみを繰り下げ受給とすることも可能です。

5.つみたてNISAやiDeCoを活用して資産運用する

つみたてNISAやiDeCoは非課税で資産運用ができる制度です。

分配金や配当金は再投資されるため複利効果が高く、長期運用するほど資産を増やしやすい仕組みです。

特に、iDeCoでは掛け金が所得から控除できるため現役時代にも節税効果を享受できます。

原則60歳までは引き出すことができないため、半強制的な老後資金作りが可能です。

老後資金は一括で準備できなくてもいい

しかし、令和4年時点での65歳以上の就業率は51%を超えています。

長く収入を得ることができれば、必ずしも老後資金をまとめて準備しなくてもよい場合があります。

老後の必要資金は個々により異なります。

老後2000万もいらない?持ち家込みで内訳は?

50代になったら老後のライフプランを立て、保有資産の棚卸と老後の収入見込みを出してみましょう。

その上で資金不足が懸念される場合は、対応策を考えてみましょう。

一般的な数字に惑わされず、個々の状況に照らして老後資金を準備していくことが重要です。