ソーシャルレンディングの利回りはどれくらい?目安やファンドの選び方を解説

公開日 2024/09/17

最終更新日 2025/11/06

ソーシャルレンディングは「利回りが高く、投資効率がよい」と聞くけど、具体的に利回りは何%くらいが相場なのか気になっている方も多いのではないでしょうか。

そこで今回は、ソーシャルレンディングの利回りの目安について解説します。

さらに、どのような基準でファンド選びをすればいいかやソーシャルレンディングを始めるにあたっての注意点なども紹介します。

ぜひ参考にしてください。

ソーシャルレンディングとは

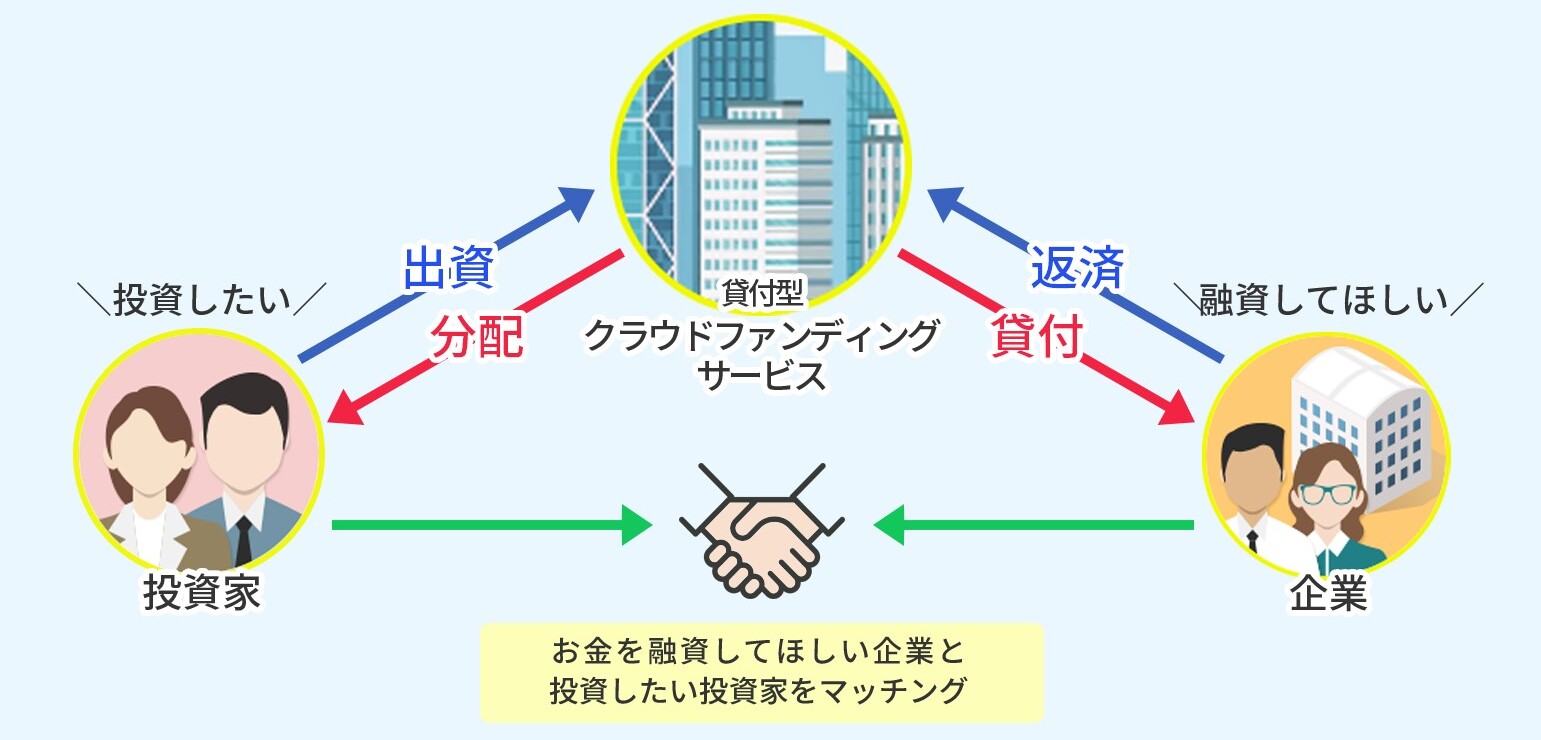

ソーシャルレンディングとは 、融資を必要とする企業に対して、不特定多数の投資家から集めた資金を融資するサービスです。

企業への貸付業務は、ソーシャルレンディング運営企業が行います。

つまり、融資を希望する企業・ソーシャルレンディング運営企業・投資家の三者によるビジネススキームです。

投資家はソーシャルレンディングのプラットフォームを通して投資を行い、金利というリターンを受け取るという仕組みです。

ソーシャルレンディングを利用するのはどんな企業?

ソーシャルレンディングを利用して融資を希望する企業は、上場企業、中小企業、スタートアップ企業までさまざまです。

例えば、起業して間もないスタートアップ企業などは金融機関での融資を受けられないこともあり得ます。

ソーシャルレンディングであれば所定の審査を経て、融資を受けられることも珍しくありません。

もちろん、スタートアップ企業だけではなく、それぞれの企業に対して信用度による格付けが行われ融資の可否が決まります。

ソーシャルレンディングの利回りの目安

ソーシャルレンディングの利回りは、ソーシャルレンディングの運営会社やファンドごとによって異なります。

複数のソーシャルレンディング運営会社のサイトに掲載されている想定利回りを確認したところ、概ね3%〜7%の利回りが目安だといえます。

参考として、主なソーシャルレンディング運営会社と過去に募集されたファンドの想定利回りを記載します。

| ソーシャルレンディング運営会社 | 想定利回り |

| OwnersBook(オーナーズブック) | 4~6% |

| AGクラウドファンディング | 1~6% |

| Funds(ファンズ) | 2~4% |

| Bankers(バンカーズ) | 2~6% |

| LENDEX(レンデックス) | 7~8% |

| COMMOSUS(コモサス) | 3~7% |

| Alterna Bank(オルタナバンク) | 3~8% |

なお、ソーシャルレンディングは契約時に金利が決定しているため、価格変動リスクの少ない点が特徴です。

例えば、株式や投資信託の場合は価格に上下があり、価格変動の大きさによって大きなリターンが得られます。

反対に大きな損失になったりします。

一方、ソーシャルレンディングの場合は、価格変動がないため予想どおりの利益を確保することができます。

ソーシャルレンディングの利回りとリスクの関係

ソーシャルレンディングにおいて、利回りの高さとリスクは非常に密接に関係しています。基本的に、貸し手であるソーシャルレンディング事業者は、貸付によるリスクを利回り(金利)に反映させます。

以下に、利回りとリスクの関係性について詳しく説明します。

1.信用リスクと金利

ソーシャルレンディングでは一般的に、借り手の信用リスク(返済能力の不確実性)が利回りに反映されます。融資先の信用力が低い、または返済の不確実性が高いと思われる借り手はリスクが高いとみなされるため、金利が高く設定され、それが利回りに反映されることになります。

逆に、上場企業など、信用度が高い融資先には低金利が適用されることが多くなります。

2.担保の有無

ソーシャルレンディングでは、大きく「無担保ローン」と「担保付ローン」があります。ファンドに担保が提供される場合は元本割れのリスクが低くなるため、一般的に金利も低く設定されます。

逆に無担保の場合、貸し手であるソーシャルレンディング事業者は返済不能リスクを高く見積もります。

そのため、金利が高くなり利回りも高く設定されやすくなります。

3.返済期間

一般的に、長期のローンは将来の不確実性が増し、リスクが高くなるため金利が上がる傾向にあります。そのため、短期のローンに比べて金利が高く設定されることが多くなります。

4.プラットフォームによるリスク評価

ソーシャルレンディング事業者は、融資先の信用リスクを評価し、それに基づいて利回りを設定します。プラットフォームによってその評価基準や審査プロセスが異なるため、そのリスク評価によって利回りが高くなることもあります。

ソーシャルレンディングの利回りにおける「リスクプレミアム」

ソーシャルレンディングでは、リスクが高い融資先に対して「リスクプレミアム」が金利に加算されます。これにより、貸し手であるソーシャルレンディング事業者は融資先のデフォルト(返済不能)リスクを補うため、より高いリターンを求めることができます。

投資家にとってのリスクとリターンの関係

高利回りの案件は、通常リスクも同様に高いことを意味します。投資家にとっては、高いリターンを期待できる一方で、元本が返済されないリスクも高まるため、分散投資や慎重なリスク評価が必要です。

利回りだけじゃない!ファンド選びの3つのポイント

どのソーシャルレンディングに投資するかを選ぶ際には「利回りの高い案件」のみに目が行きがちですが、さまざまな角度から判断することでリスクを軽減することに繋がります。

ここではファンド選びのポイントを3つ紹介します。

1.事業者の実績

ファンド選びの前に、ソーシャルレンディングを運用する事業者がどのような企業かしっかりチェックしたうえで投資を検討しましょう。

残念ながら過去には金融庁から指導を受け、事業者としての認可取り消しを受けているケースも複数件存在します。

これは、募集の際に虚偽の告知や伝えてない事項があったり、集めた資金を本来の用途とは違う用途に流用していたなどによるものです。

なお、金融庁はソーシャルレンディング投資にあたって以下の注意喚起を行っています。

「ソーシャルレンディングへの投資にあたっては、こうした貸付先などに関する情報が十分に開示されているかどうか、また、高い利回りである場合、商品によっては、貸付先の返済遅延やデフォルトなどのリスクが高いことを十分に認識した上で、適切な投資判断をお願いします。」

ソーシャルレンディング投資を行う際には、「集めた資金をどういった貸付先に提供するのかの情報開示がされているか」、「またリスクに関してしっかり説明をしている事業者なのか」は一つの判断基準になります。

また、会社のホームページ等にアクセスし、第二種金融商品取引業の認可を受けているかも確認しましょう。

この認可を受けておらずにソーシャルレンディングを行う事業者は、非合法での募集を行っている可能性が高いでしょう。

2.ファンドの種類

ソーシャルレンディングのファンドには、「事業・企業支援型」「不動産型」「インパクト投資・社会貢献型」と大きく分けて三種類あります。

共通する点としては基本的には事業に対して投資を行うという点です。

つまり、事業が継続しないと配当が得られませんし、最悪貸倒れもあり得ます。

よって、投資するファンドを選ぶにあたっては事業の継続性、将来性も重要になってくるというわけです。

事業・企業支援型ファンド

事業・企業支援型ファンドはその名の通り、事業や企業に対して貸付を行うソーシャルレンディングです。

事業継続資金を金融機関からの融資より早く調達できるというメリットが企業側にあり、さらに融資も比較的受けやすいことから、スタートアップや新規事業の資金調達として活用されます。

事業・企業支援型ファンドに出資する場合、投資家としては企業や事業の将来性をよく見極めて出資を決める必要があります。

不動産型ファンド

不動産型ファンドは、不動産関連事業を行う企業に貸付を行うソーシャルレンディングです。

融資を受けた企業は、不動産の取得や建築などに資金を使用します。

インパクト投資・社会貢献型ファンド

インパクト投資・社会貢献型ファンドは、投資での金銭的なリターンと社会貢献を同時に目指すというものです。

具体的には環境問題や貧困などの社会問題の解決のために運営されるプロジェクトに投資を行います。

SDGsの取り組みが盛んになる中、こういったプロジェクトは社会貢献だけでなくビジネスとしても将来性が見込まれています。

3.運用期間

ファンドを選ぶ際に重要なのが運用期間です。基本的にソーシャルレンディングでは期間中の解約はできません。

短いと3ヶ月、長いと2年程度は出資金が動かせないので、放置型の投資を探している人にはよいかもしれません。

しかし、資産の流動性が下がるのが嫌な人には向いていないかもしれません。

ソーシャルレンディングへの投資に慣れるまでは短い期間のファンドを選ぶのもよいでしょう。

もし、もっと高い利回りで資産運用をしたいと考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」ソーシャルレンディングの3つの注意点

ソーシャルレンディングに投資する際に覚えておきたい3つの注意点をまとめました。しっかり押さえた上で出資しましょう。

1.貸倒れのリスクがある

出資先の経営状況によっては、倒産などによる貸倒れの可能性があります。

そうなった場合、利息どころか元本すら戻らない可能性があります。

ソーシャルレンディングに限らず、すべての投資には元本保証はありません。

ファンドに出資する際には、そういったリスクを十分に理解しておきましょう。

2.早期償還される場合がある

予定日より早く返済が完了した場合、早期償還が発生します。

貸したお金が返ってきたのだからある意味ではいいことです。

ですが、早く返済された分、元々入る予定だった利益が得られず利回りが下がったとも捉えられます。

3.運用期間中に解約ができない

前項でも触れましたが、ソーシャルレンディングは中途解約は基本的にできません。

出資先の事業が思わしくないようだから出資金を引き上げるといったことはできませんので、事前によく検討してファンドを選びましょう。

ソーシャルレンディングは利回りだけでなく、リスクも事前確認しよう

今回は、ソーシャルレンディングの利回りやファンド選びのポイントについて解説しました。

ソーシャルレンディングは利回りの変動は基本的になく、比較的利回りがよいという魅力があります。

しかし、ソーシャルレンディングならではの貸倒れや、事業者の信頼性などのリスクも存在します。

よって、ソーシャルレンディングのリスクをよく理解した上で一箇所に多額の資金を投入するのではなく、リスク軽減対策をしながら安定した資産運用を行いましょう。

もし、もっと高い利回りで資産運用をしたいと考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」