COZUCHI武藤弥氏に取材!2.5倍に上昇した物件も:LAETOLI株式会社CEO

公開日 2023/10/19

最終更新日 2025/03/31

この記事では、COZUCHI(コヅチ)のインタビュー記事を紹介します。

不動産投資クラウドファンディング「COZUCHI(コヅチ)」を運営するLAETOLI(ラエトリ)株式会社 代表取締役CEO・武藤 弥(むとう・わたる)氏にお話を伺いました。

- ・COZUCHIは常に複数のシナリオで「負けない状態」をつくる

- ・2023年9月末時点の「COZUCHI」の会員数は5万人程度

- ・ユーザーは一般の方、年収300万円から1000万円未満の方がほとんど

- ・かなり幅広い年齢層が利用

- ・利回りの上振れがある

- ・10億円で買い、26億円で売れた物件も

>>COZUCHI(コヅチ)は評判怪しい?15万円やってみたデメリットも解説

※コヅチの口座開設のやり方は以下の動画を参考にしてください。

|

武藤 弥(むとう・わたる) LAETOLI(ラエトリ)株式会社 代表取締役CEO |

| 2001年早稲田大学理工学部建築学科修士課程了。不動産ディベロッパーにて開発業務等に従事したのち独立し、2003年にリノベーション事業や商業施設の開発事業等を行う会社を、2009年にはシェアハウスやシェアオフィス、ホテルの開発運営を行う会社を設立し、それぞれ代表取締役に就任する。2011年に株式会社TRIADを設立、取締役副社長に就任。2021年に同社の副社長を退任し、LAETOLI株式会社の代表取締役CEOに就任。 |

COZUCHI(コヅチ)とは?武藤氏の経歴は?

「COZUCHI」は、2019年に生まれた前身サービス「WARASHIBE(ワラシベ)」からリブランディングするかたちで2021年にスタートした不動産投資クラウドファンディングです。「投資家に対するフェアな姿勢」を掲げ、配当に上限を設けない設計により瞬く間にトップブランドへと成長を遂げた、今、業界でもっとも注目を集めているサービスです。

「COZUCHI」は、2019年に生まれた前身サービス「WARASHIBE(ワラシベ)」からリブランディングするかたちで2021年にスタートした不動産投資クラウドファンディングです。「投資家に対するフェアな姿勢」を掲げ、配当に上限を設けない設計により瞬く間にトップブランドへと成長を遂げた、今、業界でもっとも注目を集めているサービスです。

“誰も置いていかない”、「COZUCHI」のブランド戦略

ーーまずは「COZUCHI」のブランドについてお伺いしていきます。2021年に、前身となるサービス「WARASHIBE」からリブランディングするかたちでサービスをリスタートしていますが、どのような狙いがあったのでしょうか?そもそもの「WARASHIBE」の始まりからお話ししたいと思います。「COZUCHI」は私が代表を務めるLAETOLI(ラエトリ)という会社が運営しているのですが、このLAETOLIとオフィスをシェアしているTRIAD(トライアド)という会社があって、以前私はそこの役員を務めていたんです。TRIADは設立から10数年、不動産投資会社として主に個人投資家さんとの比較的クローズドなつながりで資金調達をして不動産を取得し、収益を生んで分配するというサイクルで利益を出してきました。

そんな中で、SATAS(サタス)という会社をM&Aで買収したんです。SATASは「不動産特定共同事業者」という、まさに不動産投資クラウドファンディングを行うための登録免許を持っている会社だったのですが、正直、当時はそこまで不動産投資クラウドファンディングの可能性やポテンシャルを私たち自身もそれほど理解していませんでした。いろいろな投資スキームがある中で、そういったライセンスがあると今後色々とやりやすいだろう、くらいの認識だったんです。そういった中で文字通り “実験的に” 始めたのが「WARASHIBE」でした。なのでブランド名も適当にーーと言ったら言いすぎかもしれないですけれども、本当にそれくらいのライトな感じで決めた名称だったんです。

でもいざ実際にスタートしてみたら、「これは面白いぞ」と大きなポテンシャルを感じたんです。それまでは「不動産屋さん」として閉じた環境で比較的富裕層の投資家から資金を調達していたのが、不動産投資クラウドファンディングでは、まったくお会いしたことのない、顔を見たことすらないいろんな属性の人がインターネットの力で私たちのサービスとつながって投資をしてくださる。そこにすごく大きな広がりや可能性を感じたんですね。これは本気で取り組んだらすごくユニークなプロジェクトを提供できるんじゃないかと思ったんです。そこで「本格的にやろう」ということで、リブランディングしようということになりました。

まあ「リブランディング」といっても、そもそも「WARASHIBE」という名前を割とライトに決めてしまったところがあるので、どちらかというと1からのスタートに近い感覚でしたね。なので、今度はしっかり考えてブランドを構築していこうということで、あらためてブランド名からつくっていったという感じです。

ーーでは「COZUCHI」のブランド名にはどのような思いを込めているのでしょうか?

ネーミング自体は「打ち出の小槌」から来ています。打ち出の小槌は日本の昔話などに出てくる、振ると宝物や欲しいものをいくらでも出せる、またその小槌自体も宝物であるという代物です。このことから転じて、「夢を叶える象徴」であったり「経済的発展の象徴」と捉えて、私たちも社会的にそのような存在になっていこうという思いを込めています。

意識したのは、性別・年齢を問わない「ブランドの親しみやすさ」

ーー「COZUCHI」は、温かみのあるサーモンピンクのブランドカラーや、各プロジェクトの概要などをわかりやすい図解で解説していたりという部分で親しみやすさを感じます。このあたりのブランド戦略はどのような狙いで設計していったものなのでしょうか?

ーー「COZUCHI」は、温かみのあるサーモンピンクのブランドカラーや、各プロジェクトの概要などをわかりやすい図解で解説していたりという部分で親しみやすさを感じます。このあたりのブランド戦略はどのような狙いで設計していったものなのでしょうか?

まず不動産投資というと、多くの方にとってはかなりハードルの高いものですよね。不動産投資をするとなれば、銀行から何百万・何千万という借り入れをして、つまり借金をして買うのが一般的で、当然相応のリスクを伴います。そんな中で小口で気軽に投資できる、さまざまな層に対して門戸を開いた投資サービスである、というイメージを作っていくために、性別・年齢を問わないブランドの親しみやすさはかなり意識した部分です。

一方で、「入り口は広く、情報は深く」というところも意識しています。ファンドの図解についてはまさにその部分で、「COZUCHI」のファンドページでは背景や出口までのシナリオなどをできるだけ詳細に書くことを徹底しています。実際に投資家さんが読むかは別にしてーーまあ、できれば読んでほしいですが(笑)、それは別にしてもしっかり書くようにしています。不動産って仕入れ1つを取っても、そこにはさまざまな背景やドラマがあって面白い要素がたくさんありますし、提供する側としても本当に色々な視点で不動産を見ているんですよね。そういうことをなるべく正確にお伝えしたいという思いもありますので、読んでみていただけると非常にうれしいですね。

常に複数のシナリオで「負けない状態」をつくる

ーー「COZUCHI」さんのプロジェクト概要を読むと、不動産投資の裏側が少し垣間見えるような気がします。じつは我々が物件を取得するときには、シナリオを何パターンも用意するんですよ。例えば古い建物で、入居しているテナントさんがまばらにいるというケース。そのとき、テナントさんに立ち退きの交渉をして建て替えるというのも1つのシナリオです。でも、そこでお店をやっている方が、「立ち退きたくない」「この場所で商売を続けたい」となったら立ち退かせるのは難しくなります。そうなった場合には建て替えではなく、バリューアップ工事を行って建物自体の価値を上げ、家賃を徐々に上げることで収益力を高めていくというシナリオも考えられます。このように常に複数のシナリオを考えながら物件への投資を判断しているんですね。

その上で、「シナリオAで行ければすごくいいリターンが期待できるけど、仮にそれがダメでシナリオBになっても十分なリターンを得られますよ」というふうにしている。つまり、可能な限り「どのシナリオでも負けない」という状況をつくるのがベースにあり、そのバックグラウンドを投資家さんに知っていただく機会も提供するようにしているんです。もちろん投資判断に役立てていただくのが大きな目的ですが、内幕をきちんと明かすことで安心してサービスをご利用いただけると思いますので、引き続きしっかりコミュニケーションしていきたいと思っています。

ブランドイメージ刷新で幅広い層にリーチ

ーー「WARASHIBE」から「COZUCHI」にリブランディングして、会員数にはどんな変化がありましたか?「WARASHIBE」の本当に最初のころは登録者が100名くらいで、最終的には 1000~2000人くらいの規模になったと記憶しています。今(2023年9月末時点)の「COZUCHI」は5万人程度まで増えてきてるので、 当時と比べるとかなり裾野が広がった実感がありますね。

ーー登録されている投資家の属性はどのような感じでしょうか?

属性でいうと、いわゆる富裕層というよりも本当に一般の方、年収帯でいうと300万円から1000万円未満の方がほとんどを占めています。年齢層のメインは30代〜50代くらいのサラリーマンや主婦の方ですが、20代後半の方や60代以上の方など、かなり幅広い年齢層の方にご利用いただいています。男女比もだいたい半々くらいですし、住んでる地域も日本全国さまざまですね。そういう意味では明確に「ここがターゲットです」というのはあまりなく、本当にすべての層に違和感なくご利用いただけるサービスになっているのかなと思います。

ーー「親しみやすいブランド構築」が功を奏しているということでしょうか。

そうですね。基本的には、いい情報は資本のあるところに集まるものですし、いい投資案件も集まるようになっている。簡単にいうと、お金を持ってる人によりいい情報が集まる仕組みになっている。それは仕方のないことなんですが、我々の思想として、その情報や機会はなるべく広く提供していきたいという思いがあります。

やっぱり1万円や10万円という金額を投資する人であっても、ちゃんといい投資案件にアクセスできる環境をつくっていきたいという思いが根幹にあるので、 そういう意味では富裕層の方だけでなく、より広い一般の方にもサービスが広がっているということで、狙い通りのユーザーの広がり方かなと思っています。

「COZUCHI」が “投資家ファースト” を貫く理由

ーー「COZUCHI」は今や不動産クラウドファンディングではトップといっていい人気を誇っています。大きな人気を獲得し成長できた要因についてどのように分析していますか?

ーー「COZUCHI」は今や不動産クラウドファンディングではトップといっていい人気を誇っています。大きな人気を獲得し成長できた要因についてどのように分析していますか?

ありがとうございます。やはり一番の要因は、利益率が高いということだと思います。「COZUCHI」では、「運用の難易度は高いけれども利益率も高い」という物件を取り扱っていて、結果として投資家さんに対して配当できる利回りを高くできるんです。「COZUCHI」の方針として、運用期間中の売却利益の25%を上限に配当すると決めているんですよ。つまり、もともと利回り5%の想定で進めていたけど、結果、想定よりも高く売れたとします。そうなると「COZUCHI」では、最終的に7%、8%と、事前に設定していた利回り以上の配当をしているんですね。ここは他社との大きな差別化ポイントになっていると思います。

「投資家さんと利益シェアをする」という方針でやっているので、想定以上の利益が出た場合は結果的に利回りが高くなるわけです。当然いいプロジェクトを組成して利益を出すというのがまずあって、さらにしっかり投資家さんに還元していくということ、その上で当社のデジタルマーケティングの知見がうまく噛み合ったことで大きく利用者を増やせたのかなと思っています。

ーー今お話にあった、「リターンが想定を超えた場合は投資家にフェアに還元する」という方針は非常にユニークで、他サービスではほとんど見かけませんが、この方針はどういった発想で生まれたものなのでしょうか?

そもそもは、冒頭でお話をしたTRIADにあったもので、「投資家さんがいて初めて我々は商売ができる」という考えがベースになっています。TRIADで不動産事業をやるときは投資家さんの顔が見えているんです。基本的にみなさん富裕層で、彼らの資金があるからビジネスができる。そして目の前にその人がいますから「ありがとうございます」と感謝の気持ちを直接伝えることもできます。

じゃあ今はどうかというと、現在「COZUCHI」には5万人近い投資家さんに登録いただいていますが、実際には1人も顔を見たことがないわけですね。でも1つ確実なこととして、やっぱり彼らがいてくれるから我々のビジネスは成り立っているわけです。投資家さんの顔が見えようが見えまいが、その事実に変わりはありません。

もちろん自分たちの利益だけを追求しようと思えばもっとできると思います。でもそういうふうにやってしまうと社会的な存在として永続していくのは難しいのではないか、というのが我々の考えです。なので投資家さんへの感謝の気持を忘れずに、常に投資家ファーストで「投資家の利益を最大化する努力をし続ける」というのは、会社として非常に重要な思想になっています。そして、その1つの示し方が「公平な利益シェア」という方針なんです。

「安く買って高く売る」には理由がある

ーーファンドを組成するうえで重視していることや、物件選定のコンセプトなどにしていることはありますか?ひと言でいうと、「簡単に高くは買わない」ということですね。もちろん、「高い・安い」っていうのは人の判断で色々な基準があると思いますが、我々の基準で安い物件を買うっていうのは、徹底している部分です。じゃあ、どうやって安い物件を買うかということになるんですが、安いものには必ず理由があるんですね。

例えば、マンションディベロッパーっていう事業体だったら、まず土地を買ってマンションを作って、分譲なり一棟で売りますと。そういうビジネスモデルが明確にありますよね。でも、もし土地を買うとき、例えばそこに古い建物が建っていて賃借人がたくさんいたら、退去してもらわない限り取り壊せないので、当然新しいマンションも作れない。そうなると、この物件はなかなか買えないわけです。だから、ディベロッパーはこういう土地や物件は基本的に買わず、問題がクリアになった土地を買って事業をするんですね。

一方の我々はどうするかというと、ディベロッパーが嫌がるところから入る。ここから入ることで物件を大幅に安く買うことができるからです。そして、交渉によって入居中のみなさんが同意して退去してくれれば、きれいになった不動産をディベロッパーが高く買ってくれます。

ただ、簡単ではないです。当然そこにずっと住み続けたいという人もいますし、さまざまなケースがあります。でも我々の場合、始めから「出ていってもらわないとビジネスにならない」という目線で物件を見ていないんですね。そもそも非常に安い金額で買えているので、まず負けづらいというのが基本にあり、その上で、仮になかなか退去が難しいということであれば、別のシナリオを用意する、というように常に複数の可能性を見てるんですよね。そうやって考えることのできる案件で、長期的に自分たちが取り組めるだろうという案件だけを厳選しています。

投資家の信頼を獲得した「COZUCHI」初案件

ーー「COZUCHI」にとって認知度を高めるきっかけになったなど、ターニングポイントになったファンドはありましたか?

ーー「COZUCHI」にとって認知度を高めるきっかけになったなど、ターニングポイントになったファンドはありましたか?

象徴的なファンドになったなというのは、サービスを「COZUCHI」にして最初に提供した東京・六本木のファンドですね。想定利回りで20%で出したのですが、その物件も非常に安く買えたんです。六本木通り沿いの西麻布エリアの物件で、結構いい土地に古いビルが立っていて、4人の共有持ち分だったんです。そのうち2人は売ってくれたのですが、あとの2人がなかなか応じてくれないという状態でした。最終的にはこの人たちをなんとか口説くことができて、結局相場の半額以下で買えたんですよね。

通常、銀行ってこういう共有持分の物件に対してお金を融資してくれないんですよ。この物件の2/4を買うので借してくださいっていっても、貸してくれない。そうなると自己資金でやるしかないわけですが、自己資金で5億や10億を出すとなれば、リスクも相応に大きくなります。一方で、先ほど申し上げたようにお金が潤沢にある大手はこういうややこしいのには手は出さない。つまり、このような案件は、ぽっかり空いた領域なんですね。そこに対してクラウドファンディングという方法で個人投資家に資金を募って投資をしていただくということをやっているんです。

この案件に関してはトータル10億円くらいで買えたんですが、結果的に26億円くらいで売却しています。つまりこの事業で16億円儲かっているので、20%は余裕で配当できます。それどころか早期償還でき、想定を大幅に上回る利回り(実際には年換算で36%超)を提供できました。

正直、利回り20%って他ではまずないので、投資家さんからすればちょっと怪しいと感じた方もいたと思うのですが、この案件が成功したことで、ちゃんと還元できるということを証明できたと思っています。高利回りを提示しているけれど、決して無理しているわけではなく、明確な背景があってのことなので大丈夫ですよと示せたという意味で、エポックな案件になったのかなと思いますね。

“あの超大型案件”で得た自信と確信

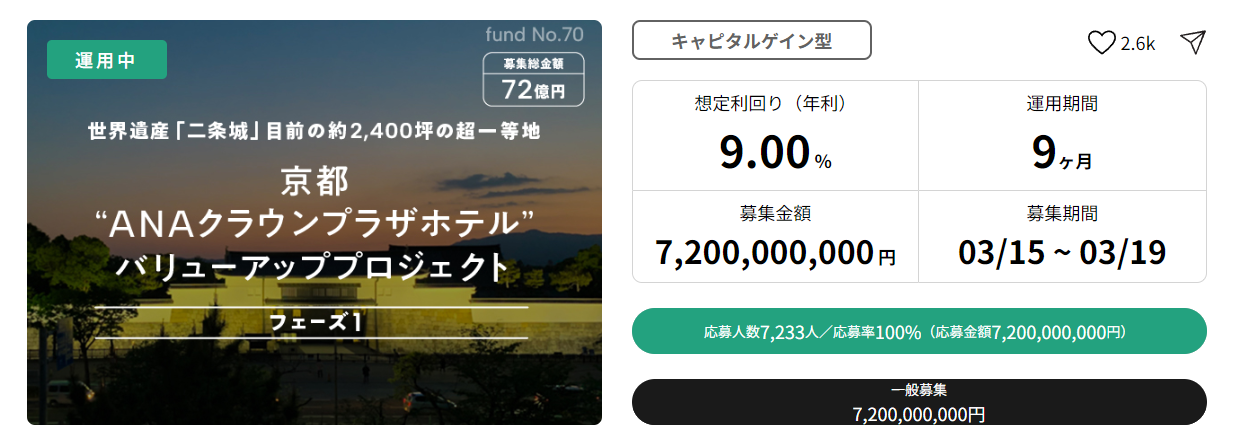

ーー「COZUCHI」といえば、今年(2023年)募集した、募集金額72億円の「京都ANAクラウンプラザホテル」のプロジェクトが大きな話題になりました。この反響に対してはどう受け止めていらっしゃいますか?

ーー「COZUCHI」といえば、今年(2023年)募集した、募集金額72億円の「京都ANAクラウンプラザホテル」のプロジェクトが大きな話題になりました。この反響に対してはどう受け止めていらっしゃいますか? 正直にいうと、やる前は結構ドキドキしました(笑)。募集金額がかつてないくらいの規模でしたので、もし集まらなかったらどうしよう、というのはありましたね。じつはあの物件も、すごく安く買えたんですよ。当然ながら安く買えた背景には色々な問題があったわけですね。具体的にいうと、あの物件は不動産業界的には結構有名な物件で、権利関係で揉めていたりとか色々あり、なかなか金融機関が融資に応じない案件だったんです。

やはり大手はこういう複雑な案件はやりませんし、それでいて、日本でこういう難しい案件を専門にやるようなプレイヤーにとっては規模が大きすぎる。その、ちょうど誰も手を出さないところに我々が手を挙げて入ったということですね。こういう案件をクラウドファンディングで資金調達して実施できたということはすごく価値のあることだと感じています。

募集金額が72億円ということで我々にとっても今までにない規模でしたから、もし集まらなかったらどうしようというのはあって、じつは他の事業者さんにも声をかけて「一緒にやりませんか」と協業を持ちかけるという選択肢もあったんですね。でもあの案件は途中で若干揉めごともありながら結局契約から取得までに1年くらいかかっていて、そのクロージングまでの1年間に「COZUCHI」としてもかなり力がついてきていました。それで、「これはもううちらだけで挑戦できるんじゃない?」っていうところまで来れたんですよね。

ーー募集金額の72億円はどれくらいの時間で埋まったのでしょうか?

先着での募集だったのですが、2時間いかないくらいで埋まりました。もう、システムがヒィヒィ言ってましたけどね(笑)。本当に想像していた以上の反響があって、あらためて不動産クラウドファンディングの可能性を認識しましたね。

実際、100億円クラスの規模の不動産をクラウドファンディングで買えるというのは、かなりすごいことだと思うんですよ。ただ、それができるということがこの案件を通して完全に見えた。今「COZUCHI」には5万人近くの投資家さんがいますが、これからさらに新規の投資家さんを獲得していければ、その先の10万人という数字も可能だと思うんですね。そもそも日本の証券口座を数えれば4000万もある。そういう意味でいうと潜在的なユーザーはたくさんいて、サービスが広がる余地もまだまだあると思っています。なのでこの案件を通して、この先100億円、200億円という大規模案件も不動産クラウドファンディングでできるんだという自信につながりましたね。

「COZUCHI」は なぜ今、中長期型ファンドをやるのか?

ーー「COZUCHI」では今年(2023年)から任意組合型スキームによる中長期型ファンドの提供も始めています。一般的な任意組合型ファンドは最低投資額が大きくなる傾向がありますが、「COZUCHI」の中長期運用型ファンドは10万円から投資ができます。これはやはり比較的投資歴の浅い人もターゲットとして想定しているということでしょうか?そうですね。中長期型ファンドに関してもそれがベースです。前提からお話ししますと、不動産クラウドファンディングで一般的な「匿名組合型」は、投資家は「分配金を得る権利」を持ちますが、不動産の所有権自体はサービス提供事業者が持つことになります。もう1つ、今まさに提供している中長期型ファンドのスキームでもある「任意組合型」の場合は、不動産の登記名義人はサービス提供事業者になるのですが、会計上は投資家さんの所有になるので、不動産の節税効果を得ることができるんです。

なので、一般的に任意組合型ファンドを提供している他社さんは運用で大きな利益を取りに行くというよりは税金の圧縮効果を狙いたい富裕層をターゲットにしているんですね。そのこともあり、投資額も1口100万円から1,000万円という大きな金額になることが多いんですよ。一方で「COZUCHI」のメインユーザーはそういった富裕層だけではありません。運用による収益を享受して資産形成をしていきたいという層がメインになるので、なるべく投資のハードルは下げたいという考えから、任意組合型でも最低投資額を10万円に設定しています。

「COZUCHI」が考えるセカンダリ(2次取引)市場の可能性

ーー2023年9月末時点ですと、中長期運用型ファンドは3つ提供されていますが、それぞれ6カ月ごとに売却機会を設けているということで、これまでの短期運用に親しんできた人でも比較的入りやすいサービス設計になっているように感じます。

ーー2023年9月末時点ですと、中長期運用型ファンドは3つ提供されていますが、それぞれ6カ月ごとに売却機会を設けているということで、これまでの短期運用に親しんできた人でも比較的入りやすいサービス設計になっているように感じます。

そうですね。やはり任意組合型ですとだいたい10年間スパンくらいで運用を続けていくことになるのですが、私自身のスタンスとして「自分の持分なのだから売りたいときに売れるべきだ」というのがあるので、「COZUCHI」としても、最低限6カ月ごとに売る機会を提供して、セカンダリ(2次取引)に近いかたちで、「買いたい」という方がいれば我々のほうでマッチングして持分を譲渡する、ということが将来的にできればと思っています。

ーーWebサイトでは、「将来的にCOZUCHIでは途中で売りたい投資家と、今買いたい投資家の迅速なマッチングにより流動性を高めるサービスの提供を目指す」としています。より柔軟に投資家間で売買できるような、本格的な2次取引サービスも視野に入っているのでしょうか?

はい。スキームとしてはもう可能な状態ではあります。法的な問題もあって、2次取引といっても実際の建て付け上は完全な「C to C」ではなく、一度「COZUCHI」が買い取って、それを買いたい人に売る、という「C to B to C」の流れにはなるんですが、これであれば問題なくできる状態なので、まさにやろうとしているところです。

あとは実際問題として、とりあえず今年(2023年)12月に中長期運用型ファンドで初めて「最初の6カ月」が経過するファンドがあるので、そこでどれくらい売却の申請が来るかというところをまずは見ていきたいなと思っています。ここである程度まとまった申請がくれば、実質的な2次販売としてそのぶんのファンド募集を行うという流れになります。この取り組みを通して、今まで不動産投資クラウドファンディングにはほとんどなかった流動性を確保していきたいと思っています。

ーー「COZUCHI」としては、不動産投資クラウドファンディングの2次取引に関する市場ニーズについては十分なポテンシャルがあると見ているということですね。

かなりあると思っています。例えば、株式であればリアルタイムで売却して現金化できますし、投資信託でも3~4日後には現金化できます。そういった投資商品と比較したときに、「10年間、資産がロックされます」というのはやっぱり厳しい。どうしても現金が必要なタイミングに売却できるというオプションがあるから安心して投資できるというのも間違いなくあると思います。

とはいえ極端な話、現会員の5万人近い投資家全員に、同時に「持分を現金化したい」と言われたら、それは資本力の問題として難しいので、サービスとしては提供できません。でももし、それを買いたい人がいるのであれば、それをマッチングさせることで流動性を創出でき、サービスとして提供できるということになります。「買いたいけど買えない」人が大勢いることは我々もよく理解している部分なので、2次取引のニーズはあると思いますし、仕組みとしても必要かなと思っています。

すべての投資家にフェアな投資機会を

ーー最後に、不動産クラウドファンディングを通して「COZUCHI」が実現していきたい未来についてお聞かせください。まずは投資の機会をなるべくすべての方にオープンにしていくということです。例えば、何度も投資してくれる方とか投資単価の高い方を、言い方が悪いですがエコひいきしてこうというのも、1つの市場原理としては正しいと思うんですが、我々はそこはフラットに、1万円投資した人も10万円の人も100万円の人も同じ情報が得られて、フェアなルールの中で投資ができるという状態を作っていきたいと思っています。

投資家さんが増えてうれしい反面、「なかなか当たらない」というお声をたくさんいただいていることも事実でして、チャレンジポイントとか部分当選とかの仕組みも提供しているのですが、そのサービスについてもどうやったらそれらを得られるのか、という情報をできるだけ開示しながらフェアに投資機会を提供していきたい、というのは変わらない基本的な考えです。

もう1つは、不動産的な側面の話です。現状、結局不動産市場を支配してるのは金融なんですね。というのも、金融機関がお金を貸すか貸さないかで不動産の価値が大きく変わってしまうことがあるんです。例えば2008年のリーマンショックによって、日本でも急に金融機関が不動産に対してお金を貸さないという状態になったんですね。結果として、不動産を買えるプレイヤーが激減していった。そして購入のニーズが減ったことで、文字通り「半値八掛け」という状態にまでなってしまったと。まさに金融機関が不動産の価値を握っているような状態になっているんですよね。

そういう意味で、従来の金融のロジックとは違った金融の在り方が必要なんじゃないかと思っていて、その可能性の1つが不動産特定共同事業法(不特法)に基づく不動産投資クラウドファンディングなんです。これはいわゆる「直接金融」で、不動産事業者が主体的に資金調達するのに有効な方法です。特にリーマンショックのような景気後退局面で非常に重要になると思うんです。

現状の日本は金利が低くて不動産にじゃぶじゃぶお金が出る状態なので、多くの不動産会社はクラウドファンディングをやるよりも銀行から借りたほうが簡単じゃんと思うわけですね、コストが安く済みますから。でも、たかだか10数年前にそれが完全に逆転して、すごい苦労も経験しているわけです。市場がいいときはいいんですけども、仮に市場が悪くなったときでも、それは安く物件を買えるチャンスなので、「COZUCHI」によって資金調達ができれば大きく利益を上げられる機会を投資家のみなさんに提供することにもつながります。

我々としては、「COZUCHI」を通して不動産と金融の間にあるギャップを埋めるということをやっていきながら、投資家さんに対するフェアな姿勢は崩さずに、よりよいサービスを提供していければと思っています。(了)

>>「COZUCHI」の評判・特徴まとめ・レビュー記事はこちら