太陽光発電投資は今後どうなる?投資の種類やメリット・デメリットを解説

公開日 2023/09/01

最終更新日 2025/11/13

この記事では、太陽光発電投資を検討している方に向けて、太陽光発電投資の今後や、投資方法の種類、メリット・デメリットなどを紹介します。

>>ビッグソーラーについて知る太陽光発電投資とは

太陽光発電投資は、ソーラーパネルを利用し太陽光で発電した電気を電力会社に売る(売電する)ことで収益を得る投資手法です。

太陽光発電投資は、ソーラーパネルを利用し太陽光で発電した電気を電力会社に売る(売電する)ことで収益を得る投資手法です。発電設備への初期投資はかかるものの、安定した収益性やメンテナンスの容易さから人気を集めています。

太陽光発電投資をするなら知っておくべき「FIT」と「FIP」

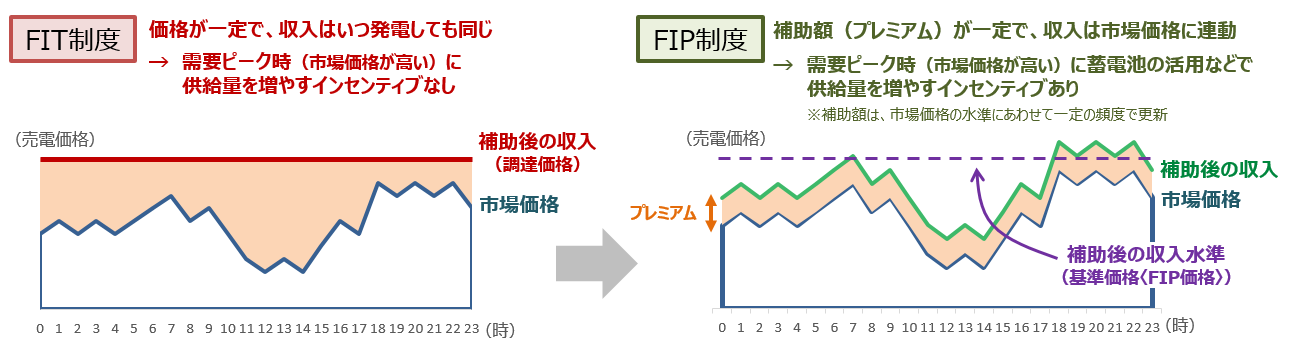

太陽光発電投資を検討するなら、まず知っておきたい制度があります。それが「FIT」と「FIP」です。

固定価格買取制度(FIT/Feed In Tariff)

太陽光発電投資が安定した投資だと言われる理由として、発電した電気を電力会社が一定額で買い取ってくれる「固定価格買取制度(FIT/フィット)」が挙げられます。FITは、10kW未満の住宅用太陽光発電の場合は開始から10年間、10kW以上の事業用太陽光発電なら20年間、同じ金額で買い取ってもらえる制度です。FITがあるため、少なくとも所定の期間は「発電したものの買い取ってもらえない」「想定外に売電価格が値下がりしてしまう」というリスクが避けられます。

FIP/Feed In Premium

2022年4月からは、FITと並行するかたちで「FIP(フィップ)」が始まりました。FIPは、売電した発電事業者に対し、市場価格に一定の「プレミアム(補助額)」を上乗せした金額が支払われるものです。FIT制度が市場価格に関係なく固定価格での買い取りだったのに対し、FIP制度の場合は市場価格に応じて買取価格が変動する点に特徴があります。

参照:資源エネルギー庁|再エネを日本の主力エネルギーに!「FIP制度」が2022年4月スタート

プレミアムは、「基準価格(FIP価格)※1」と「参照価格 ※2」の差によって決まります。

- プレミアム = 基準価格 - 参照価格

※1 基準価格……再生可能エネルギー電気が効率的に供給される場合に必要な費用をベースに、価格目標などの事情を考慮して定められる価格

※2 参照価格……市場取引などで発電事業者が期待できる収入

売電価格にプレミアム(補助額)が上乗せ

発電事業者は、通常の売電価格にプレミアムが上乗せされる形で収入を得ることができます。なお、プレミアムの額に影響する参照価格は市場価格に連動し、1カ月ごとに見直されます。そのため、プレミアムの金額も1カ月ごとに更新されます。FIPのメリットは、事業者の工夫によりさらに高い収益も狙える点にあります。FITは売電価格が市場価格の影響を受けないため、期間中はずっと一定の価格になりますが、FIPは市場価格が高くなるタイミングで売電することで収益を大きくすることができます。

FIPのスタートでFITはどうなる?

FIPが始まりましたが、FITがなくなるわけではありません。そもそもFIP制度の対象となるのは50kW以上の発電設備で、一般的な家庭用の太陽光発電設備は対象外となります。

「卒FIT」後にどうするか

FITの制度自体は残りますが、FITの適用から10年が経過し「卒FIT(買い取り期間満了)」したあとのことは考えていく必要があります。例えば、2012年の10kW未満のFITによる売電単価は42円/kWhでしたが、2023年には16円/kWhまで下がっています。また、卒FITのあとは上記のFIT価格ではなく、別途電力会社の買取プランに加入し買い取ってもらう必要があります。東京電力の場合、2023年8月現在、買い取り価格は8.5円/kWhとなっており、FIT価格よりさらに安い金額になっています。

卒FITした人は、こうした場合でも売電を続けるか、あるいは自宅で消費するか、選択が迫られることになります。

50kW以上の発電設備の場合

なお、50kW〜1,000kW(1MW)の発電設備は、FITかFIPのどちらかを選べます。1,000kWを超える発電設備の場合は今後、FIP制度のみ適用となります。すでにFIT制度を利用して売電を開始している50kW〜1,000kWの発電設備はFIP制度への移行も可能ですが、一度FIP制度に移行するとFIT制度に戻すことはできません。

太陽光発電投資の種類

太陽光発電に投資する方法にはおもに以下の3種類があります。1.自己所有型

自身が所有する土地などに太陽光発電設備を設置して、発電した電気を売る方法です。すでに保有している土地への設置になるため、初期投資はソーラーパネルなどの発電施設だけで済みます。2.土地購入・賃貸型

新たに土地を取得する、または借りながら太陽光発電を行う方法です。土地の購入や賃貸に費用がかかるため、トータルの利回りが下がるというデメリットはあるものの、日当たりのよい場所や日照時間の長い場所など、太陽光発電に有利な場所を選べる点でメリットがあります。3.ファンド型

自身がオーナーとして太陽光発電設備を管理するのではなく、太陽光発電を行っている事業者が組成するファンドに投資する方法です。出資者が直接太陽光発電事業を行うわけではないため管理の手間はありません。また、少額で投資が可能な点もファンド型のメリットです。太陽光発電投資の3つのメリット

太陽光発電に投資をすることのメリットはおもに以下の3つです。

太陽光発電に投資をすることのメリットはおもに以下の3つです。メリット1.FITにより、安定した投資ができる

太陽光発電投資の最大のメリットは、固定価格買取で電気を買い取ってくれるFITの存在です。発電設備を稼働してから10年間、または20年間は同じ価格で買い取ってもらえるので、収支の目途が立ちやすく、高い安定性が期待できます。メリット2.節税制度が設けられている

太陽光発電によって得られる収入には、さまざまな節税制度が設けられています。消費税還付制度

太陽光発電設備を設置した場合、それが個人であっても扱いは「事業者」となります。事業者は売電による収入を受け取りますが、これには消費税が含まれています。事業者は消費者(この場合、電力会社)から消費税を一度預かったのち、税務署へ納付を行う必要があります。このとき納付する消費税は、受け取った消費税から、仕入れ等でかかった消費税を引いた金額になります。ただし、初期費用が多くかかった場合や、売電収入が少なく、受け取った消費税額よりも仕入れ等にかかった消費税額が上回る場合、その差額が還付されます。

例えば、初年度に太陽光発電設備の導入1,000万円かかった場合、消費税は100万円となります。また、その年の売電収入が100万円で消費税が10万だった場合、支払った消費税が受け取る消費税を上回るため、その差額である90万円が還付されることになります。

設備取得費と維持管理費を経費計上

太陽光発電設備は償却資産となり、設備の取得にかかった費用は減価償却費として経費計上できます。太陽光発電設備の法定年数は17年で、この期間中は減価償却費として経費計上が可能です。また、設備自体にかかった費用だけでなく、メンテナンス費用などの維持管理費用も経費計上が可能なので、設備の運用中は長期間にわたり節税ができます。メリット3.太陽光設備の寿命が長い

経済産業省によると、太陽光発電に欠かせないソーラーパネルの寿命は25〜30年と言われています。また、発電した直流の電気を家庭で使える交流に変換するパワーコンディショナーの寿命は10~15年程度と言われており、一度設置すれば長く稼働できる点もメリットです。太陽光発電投資のデメリット

太陽光発電投資には、あらかじめ知っておきたいデメリットもあります。デメリット1.天災リスクがある

屋外に太陽光パネルを設置して発電を行うため、台風や地震、大雪などの気象災害により設備の故障や発電に悪影響が及ぶリスクがあります。こうした災害の備えとして保険に加入しておく必要があります。デメリット2.初期費用が大きい

ファンドではなく、太陽光発電設備を自身で導入する場合には100〜1,000万円単位の費用がかかります。また、土地を購入したり借りたりする場合には、さらに費用は大きくなります。デメリット3.出力抑制で売電ができなくなる可能性がある

電気には「同時同量」の原則があります。これは、電気の需要量と供給量がつねに同量でなければならないというものです。需給のバランスが一致しない場合、電気の品質(周波数)が乱れ、正しく電気を供給できなくなってしまいます。そのため、電力会社は需要の予測を立てながら供給量を細かく調整しています。しかし例えば5月の晴天日などエアコンの需要は少ないが日照の条件がよく電気の供給が過剰になる場合などでは火力発電などの「出力抑制」をし、需給バランスを調整する必要が出てきます。

このとき、もし電力会社が持つ発電設備だけで出力抑制しきれない場合に、家庭用等の太陽光発電機に関しても出力抑制される可能性が出てくるのです。出力制御中は売電ができないため収入が得られません。

2023年から太陽光発電投資をするなら?

太陽光発電投資に必要な初期費用は年々下がってきていますが、同時にFITによる買い取り価格も下がってきており、自身で設備を取得して運用する場合は収支の見込みをよく考える必要があります。それを踏まえた上で、今から太陽光発電投資を検討する場合に始めやすいのが以下の2つの方法です。1.中古の太陽光発電設備を購入する

FITによる買取価格は、売電を始めたかによって金額が変動します。中古の太陽光発電設備は、その設備が売電をスタートしたときの買取価格を引き継げるのが大きなメリットです。10kW以上の設備の固定価格買取期間は20年間なので、中古の太陽光発電設備の場合、基本的に20年より短くなります。一方で発電の実績・データがあるため、収支シミュレーションがしやすいメリットもあり、利益を生みやすい太陽光発電設備を選んで投資できます。

また、購入した直後から運用できる点や、工事や申請などにかかる手間もない点もメリットです。

2.太陽光発電投資ファンドに投資する

太陽光発電投資ファンドは、太陽光発電事業を行う事業者に投資を行うものです。複数の投資家から資金を募るファンドの形態を取るため、少額から投資できるのが最大の特徴です。1年〜5年程度の比較的短い運用期間のものや、想定利回りが5%を超えるファンドも多く、リスクをある程度抑えながらも堅実な利回りが期待できるため、人気が高まっています。

太陽光発電投資は検討の価値あり

太陽光発電投資の種類やメリット・デメリットについて解説しました。太陽光発電投資は天候や災害による影響は受けやすいものの、固定価格買取制度を利用することで、安定した収益も狙える投資対象です。また、新規設備の導入や設備の保有自体にこだわりがないのであれば、中古設備の導入やファンドを利用した投資を選択することで、リスクを抑えながら太陽光発電投資を行うことも可能です。

あるいは、まずはファンドで少額から太陽光発電投資に触れてみて、いい感覚をつかんだら次に自身で設備を保有、というようにステップアップしていくのもよいかもしれません。

もし少額から利回りの高い投資を始めてみたいと考えているなら、不動産クラウドファンディングがおすすめです。

国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」なら、「複数の事業者を比較」「他の投資家の口コミ閲覧」が可能。

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では「ゴクラク」の魅力を徹底的に解説していますので、興味のある方はチェックしてみてください。