信用取引やめとけ?仕組みや現物取引との違い、メリット・デメリットを解説

公開日 2023/10/16

最終更新日 2025/04/26

信用取引とは、どのような仕組みなのでしょうか。

そこで今回は、信用取引の仕組みをわかりやすく解説したうえで、現物取引との違いやメリット・デメリットについて紹介していきます。

信用取引の仕組みを理解して、投資に対する知識を深めていきましょう。

| この記事の要点まとめ |

|---|

|

>>【無料で7000円分もらえてお得】今だけのキャンペーンまとめ

信用取引とは?現物取引・買いとの違い

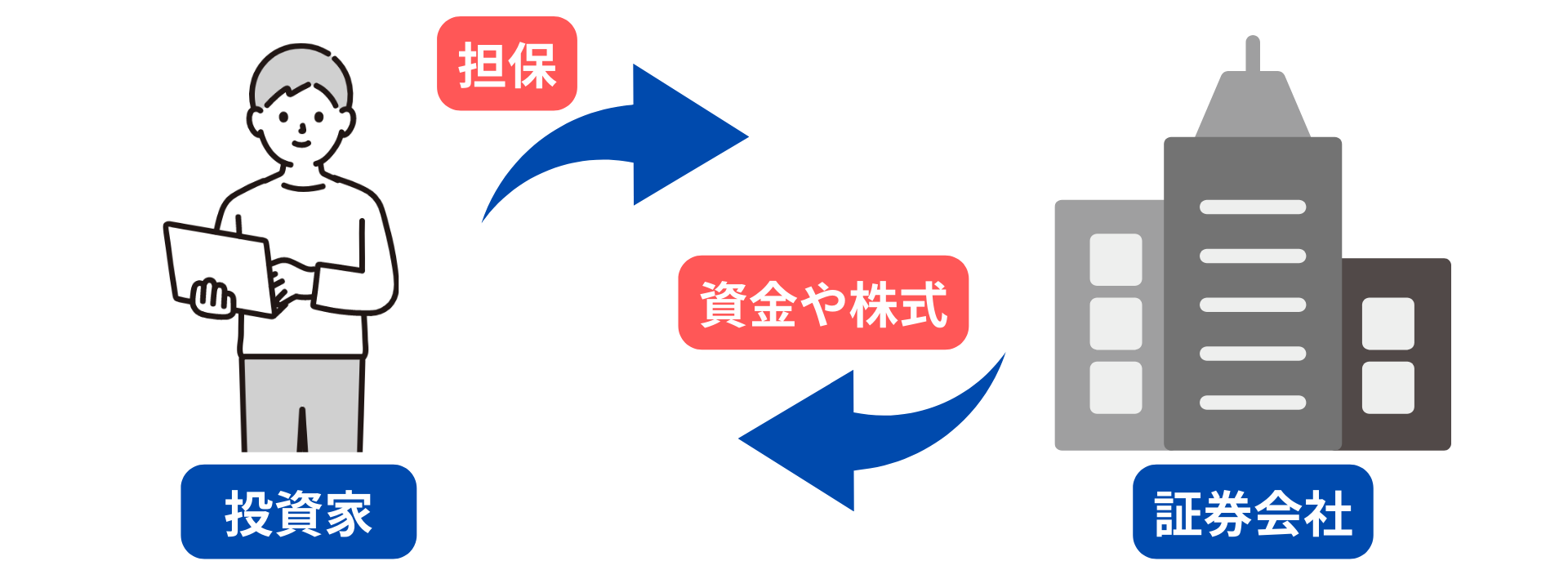

信用取引とは、証券会社から資金や株式を借りて手持ち資金以上の株式を売買する取引方法です。

証券会社に資金や保有する株式などを担保として預けることで、担保の金額の約3.3倍までの取引が可能になります。

これをレバレッジといい、レバレッジをかけることで投資効率を高められます。

反面、予想と逆にいった場合は損失が拡大するので注意が必要です。

また、現物取引とは違って、相場が下がると予想する場合には「売り」から取引を始めることも可能なので、株価の下落局面でも利益を狙えるのが特徴です。

信用取引の種類

信用取引には、「制度信用取引」と「一般信用取引」の2種類があります。

信用取引で売買をする際には、どちらかを選ぶことになるので違いを理解しておきましょう。

制度信用取引

制度信用取引とは、証券取引所が定めるルールによって売買可能な銘柄や金利、返済期限などが決められている信用取引のことです。

返済期間は最長6カ月とされており、延長することはできません。

なお、制度信用取引で売買する銘柄は、買い建てが可能な「信用銘柄」と買い建て・売り建ていずれも可能な「貸借銘柄」に分類されます。

制度信用取引では、証券会社が投資家へ貸し出す資金または株式等に不足が発生した際に「証券金融会社」から借りる仕組みがあります。

この証券会社と証券金融会社の間の取引を「貸借取引(たいしゃくとりひき)」といいます。

一般信用取引

一般信用取引とは、売買可能な銘柄や金利、返済期限などを各証券会社が自由に決めることができる信用取引です。

一般信用取引は投資家と証券会社の間だけで行われる取引であり、証券金融会社は存在しません。

つまり、投資家にとっては自由度が高い取引が可能となります。

ただし、証券会社に返済する金利は、一般的に制度信用取引よりも高く設定される傾向にあります。

信用取引の売買の仕組み

では、信用取引での売買はどのような仕組みになっているのでしょうか。

「信用買い」と「信用売り」について詳しく解説していきます。

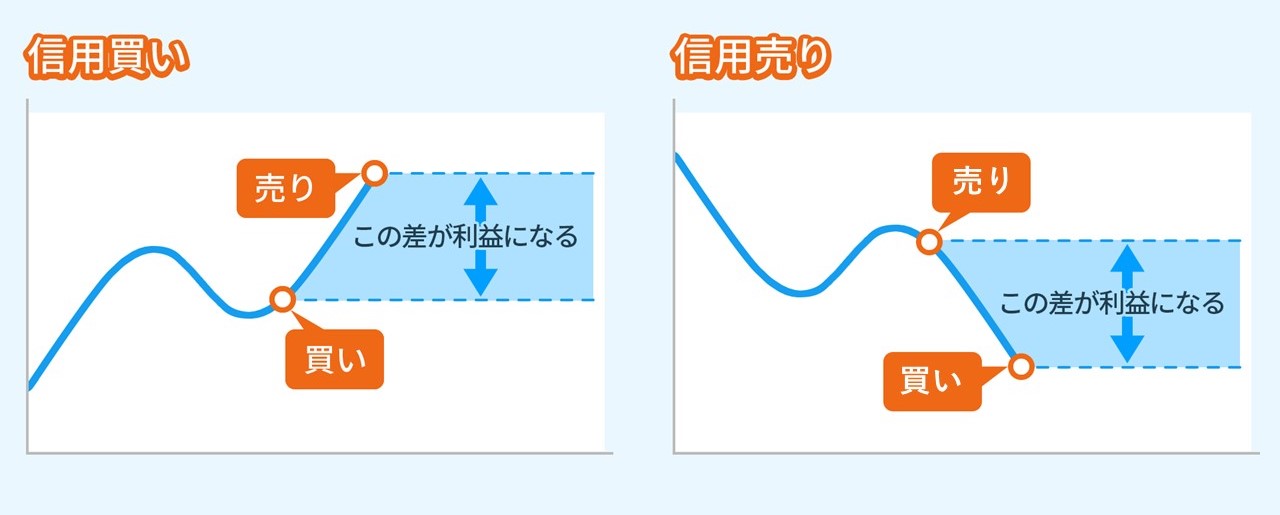

信用買い(買建)

信用買い(買建)とは、証券会社から借りた資金で通常の現物取引と同じように株式の購入をする取引をいいます。

信用買いの決済方法には、「反対売買による返済」と「現引(げんびき)による決済」の2つがあり、任意で選択可能です。

「反対売買による決済」の場合は、買い建玉の反対売買、つまり「売却」を行うことで返済します。

これを差金決済ともいいます。「現引(げんびき)による決済」では、借りた資金を手持ちの資金で返済し、現物株として受け取る方法です。

「現引き」のほかに「品受」ともいいます。

信用売り(売建)

信用売り(売建)は、証券会社から株式を借りて株式市場で売却する取引をいいます。

このように、売りから始める取引は信用取引ならではであり、現物取引ではできません。

売ったときの株価よりも、買い戻したときの株価の方が安ければ、その差額が利益となります。

信用売りの決済方法には、「反対売買による返済」と「現渡し(げんわたし)による決済」の2つがあります。

「反対売買による決済」は、信用買いのときと同様に建玉の反対売買、つまり信用売りの場合は「買い戻し」することで返済します。

「現渡し(げんわたし)による決済」は、建玉と同じ銘柄の現物株を同じ株数を差し出すことで返済する方法です。

「現渡し」のほかに「品渡」ともいいます。

信用取引と現物取引の違い一覧

信用取引と現物取引の違いは、資金を証券会社から借りて取引できる以外にもさまざまな違いがあります。

ここでは、信用取引と現物取引の主な違いを5つ紹介していきます。

| |

|

|

| 1.取引可能額 | 担保の約3.3倍まで | 手元資金の範囲内 |

| 2.取引方法 | 買い・売り | 買いのみ |

| 3.取引期限 | 制度信用取引は6ヶ月、一般信用取引は証券会社ごとに異なる | なし |

| 4.コスト | 売買手数料のほか、金利、貸株料、逆日歩(制度信用取引のみ)など | 売買手数料 |

| 5.取引可能な銘柄 | 信用銘柄、貸借銘柄(一部規制により取引できない銘柄有り) |

ほぼすべての銘柄 |

上記が、信用取引と現物取引の主な違いです。

手元資金の約3.3倍まで取引が可能

先述のとおり、現物取引が元手資金の範囲内でしか取引できないのに対し、信用取引は証券会社から資金を借りて取引できるため手元資金の約3.3倍まで取引が可能です。

また、買いから始める取引しかできない現物取引に対し、信用取引であれば売ってから買い戻すという売りからスタートする取引もできます。

取引期限の有無においても両者に違いがあります。

現物取引では取引期間に制限はなく、好きなタイミングで取引を終わらせることができる一方、信用取引では信用取引方法によっては取引期間に制限があります。

信用取引ではコストもかかる

取引可能な銘柄にも差があり、信用取引では証券取引所や証券会社が指定した銘柄のみ取引が可能です。

最後に、信用取引の場合は証券会社から資金や株式を借りるため、売買手数料のほかにも「金利」や「貸株料」等のコストもかかります。

一方で、現物取引は売買手数料のみです。

信用取引のメリット

信用取引の主なメリットとして、次の2点が挙げられます。

メリット1.手持ちの資金以上の取引ができる

信用取引なら、証券会社に預けた担保(資金や株式など)の評価額の約3.3倍まで取引を行うことが可能です。

自己資金不足でチャンスを逃すこともなく、積極的に利益を狙う機会をしっかりと確保できます。

メリット2.上昇・下落局面の両方で利益を狙える

信用取引では、現物取引と違って「信用売り」ができるため、株式相場の下落局面でも利益を狙えます。

株価が高いときに売りから取引を始めて、株価が下がったタイミングで買い戻すことが可能です。

信用取引のデメリット!おすすめしない?

信用取引のメリットだけでなく、デメリットやどのようなリスクがあるのかも認識しておかなければなりません。

デメリット1.資金が大きくなる分、損失も大きくなる

レバレッジによって大きな利益を狙いやすい信用取引ですが、反面大きな損失になる可能性も孕んでいます。

例えば、100万円の資金で1株1,000円の株を1,000株買付し、株価が100円値下がりしてしまったケースで考えてみましょう。

現物取引であれば、損失は10万円(100円×1,000株)です。

一方、100万円を担保に300万円分の信用での買付を行うと、30万円(100円×3,000株)の損失となります。

このように、取引金額が大きくなればなるほど損失額は大きくなります。

よって信用取引はしっかりとしたリスク管理のうえで取引することが求められます。

デメリット2.追証で大損する場合がある

相場変動などで損失が大きくなると、「追証(おいしょう)」(追加証拠金)の支払いが発生する可能性があります。

追証とは、証券会社に預けた担保が「最低委託保証金維持率(※)」を下回った場合に発生します。

追加証拠金を期日までに差し入れなければ、損益に関わらず強制的に決済され、大きな損失を生む可能性があります。

追証の資金がなければ損失が確定してしまうため、やはりリスク管理が重要となります。

(※)最低委託保証金維持率とは、委託保証金の約定代金に対する割合のことです。法令で約定代金の30%以上必要であると定められています。

デメリット3.空売りのリスクが大きい

信用取引において「空売り」はリスクが大きい取引手法です。

空売りでは株価が下がれば利益になりますが、逆に株価が上がると損失が大きく膨らむ可能性があります。

しかし、株価が2000円、3000円と上がると損失は増え続けるのです。

これは現物取引では起こりえない現象であり、多くの投資家が信用取引で大損をする原因となっています。

デメリット4.強制決済(ロスカット)のリスク

信用取引では、担保として預けた証拠金が一定の基準を下回ると、「追証(追加証拠金)」が発生します。

もし追証を支払えない場合、証券会社が保有株を強制的に売却(ロスカット)し、損失を確定させます。

2020年のコロナショックや2022年の米国市場暴落時には、多くの投資家が巨額の損失を抱えました。

デメリット5.株主優待や配当金がもらえない

信用取引で株を保有していても、株主優待や配当金を受け取れません。

特に長期投資を目的とする場合、信用取引は適していません。

これは、売り手が増えすぎた場合にかかる追加手数料のようなもので、予想外の出費になることがあります。

信用取引を使うべき?やめとけ?判断基準は?

次に、信用取引を使うべきかを考えていきます。

取引の目的に応じて、使うべきかが変わってくるので、そういった観点でまとめていきます。

短期取引なら検討の余地あり

信用取引は、長期保有には向いていません。

信用取引には金利や貸株料が発生するため、長期で投資するとコストがかさみます。

スキル、経験がないならやめたほうがいい

株式市場は常に変動しており、予想外のニュースで大きく動くことがあります。

特に企業の決算発表や政治的な要因(例:米国の金融政策)によって株価が急変することがあります。

信用取引の注意点

信用取引を行いたいなら、まずは投資の基礎をしっかり身につけることが大切です。

初心者向けの動画講座や書籍などを活用しましょう。

また、証券会社のホームページには日本証券業協会のガイドラインに基づいた詳細な情報が掲載されているため、取引を始める前に必ず確認してください。

仕組みやリスクを理解した上で信用取引を始めよう

今回は、信用取引の仕組みや現物取引との違い、信用取引のメリット・デメリットなどについて詳しく紹介しました。

信用取引は、自己資金以上の取引ができるため効率良く利益を得られるメリットがある一方で、損失も大きくなりかねません。

しっかりとリスク管理ができていないと、大きく資金を減らしてしまう恐れもあります。

より投資の幅を広げてみたいと思ったなら、自分の中でしっかりと投資のルールを決めてリスク管理をできる状態にしてから信用取引にチャレンジしてみてはいかがでしょうか。

>>【無料で7000円分もらえてお得】今だけのキャンペーンまとめ