ソーシャルレンディングの不動産担保とは?リスク軽減の仕組みを解説

公開日 2024/03/14

最終更新日 2025/11/06

ソーシャルレンディングで投資を考えるならリスク対策としてどのような担保や保証があるのかをチェックすることが重要です。

そこでこの記事ではソーシャルレンディング投資のリスク対策になり得る不動産担保について詳しく解説します。リスクを抑えながらソーシャルレンディング投資を行いたい人はぜひ参考にしてみてください。

そもそもソーシャルレンディングはどんな投資?

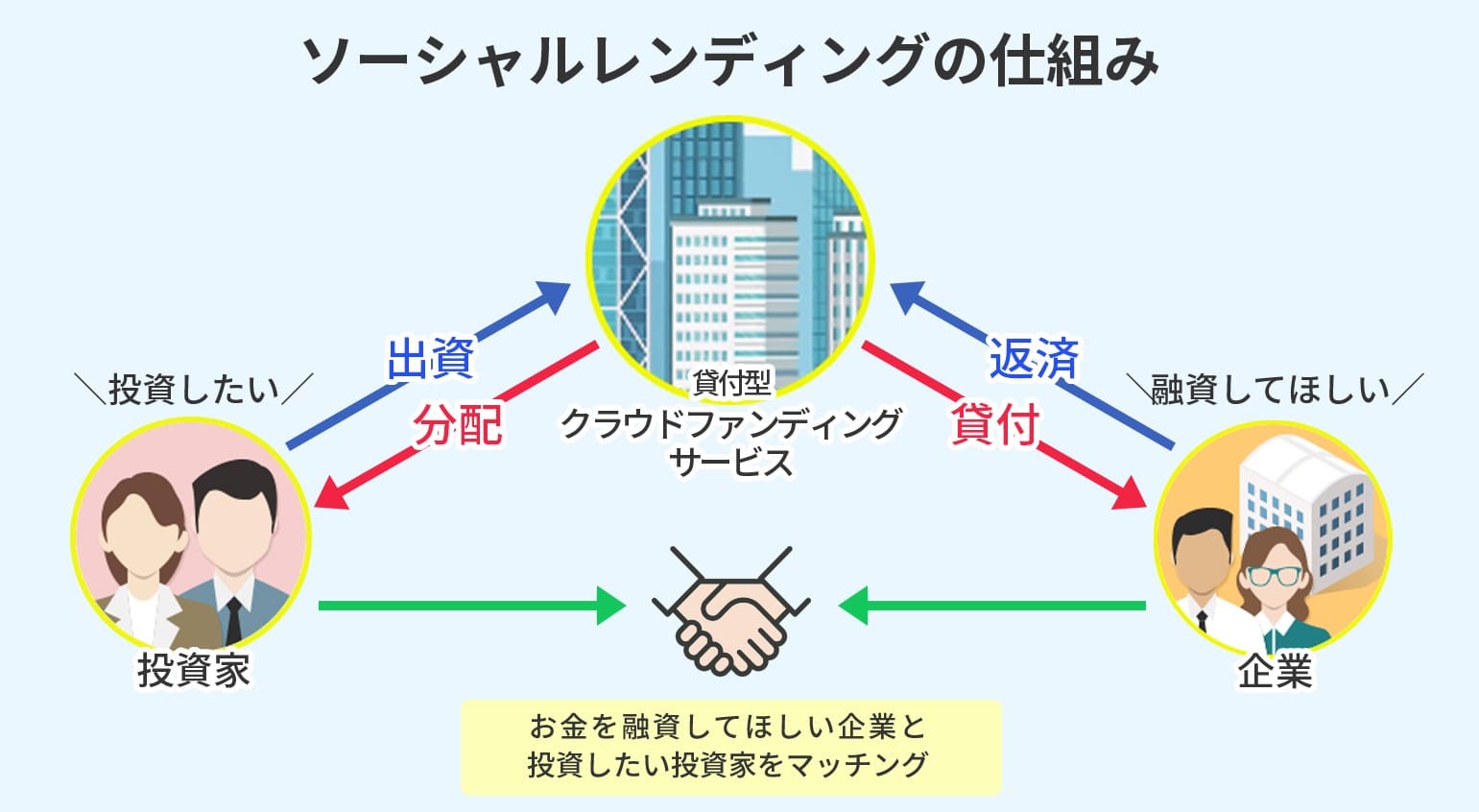

ソーシャルレンディング(貸付型クラウドファンディング)はお金が必要だけれども銀行や信用金庫といった金融機関から融資を受けるのが難しい企業と、お金を貸すことで金利を得たい投資家を結び付けるサービスのことを指します。ソーシャルレンディングの仕組み

ソーシャルレンディング事業者は、ファンドを通じて投資家からお金を集めて、融資を必要とする企業などへ貸し付けます。その返済を受けたソーシャルレンディング事業者が利息の一部を分配金として投資家に支払う仕組みです。

ソーシャルレンディング事業者は、ファンドを通じて投資家からお金を集めて、融資を必要とする企業などへ貸し付けます。その返済を受けたソーシャルレンディング事業者が利息の一部を分配金として投資家に支払う仕組みです。投資家は、融資を受けたい企業へ間接的に「融資」を行うことになりますが、日本の法律では融資をするには「貸金業」のライセンスが必要であり、ソーシャルレンディングは融資ではなく「投資」という位置づけになります。 あくまで投資家は、融資事業を行うソーシャルレンディング事業者の収益性を見込んで投資するというスタンスです。

ソーシャルレンディングの魅力

投資家にとってソーシャルレンディングに投資する魅力は、高い利回りが期待できることです。中には年利換算で10%を超える案件もあり、定期預金や債券と比較するとかなりの高利回りであるといえます。ソーシャルレンディングの注意点

ソーシャルレンディング投資でまず念頭に置いておきたいのが、多くの場合で金融機関から融資が厳しいと判断された事業が融資対象となるため、高い金利のかわりに債務不履行となるリスクも相応にある点です。そこで重要になるのが、融資先に十分な信用・返済能力があるかという点、そして、ソーシャルレンディング事業者自身の運営力に問題がないかという点です。

融資先に問題はないか

ソーシャルレンディングでお金の融資先となる事業者は多種多様で、まさに玉石混淆です。融資先は十分な信用力を持つ上場企業であるケースもあれば、零細企業であるケースやさらに厳しいケースでは個人であることもあります。返済の目処がつく収益性のある事業であるか、またその運営者である事業者は返済能力があるのかを限られた情報の中で判断する必要があります。

ソーシャルレンディング運営事業者に問題はないか

例えば、過去に返済の遅延や貸し倒れを起こしている事業者は注意が必要です。なぜなら、最終的に融資の判断をするのが運営事業者であり、その判断の精度に問題がある可能性があるためです。運営事業者内で適正かつ厳正な与信審査がなされていれば「融資しない(できない)」という判断がなされていたところ、緩い基準で審査を行って遅延などのトラブルが発生した可能性もあります。運営者に正しい判断力がない場合、トラブルが起きる確率は大きくなるため、必ず過去の実績を確認しましょう。

ソーシャルレンディングのリスクを軽減する不動産担保とは

ソーシャルレンディングには融資先の返済が不履行となるなどのリスクがあります。こうしたリスクに備えて、特に融資先が不動産事業者である場合には、不動産を担保に設定するケースがあります。

ソーシャルレンディングには融資先の返済が不履行となるなどのリスクがあります。こうしたリスクに備えて、特に融資先が不動産事業者である場合には、不動産を担保に設定するケースがあります。不動産担保によるリスク軽減の仕組み

不動産を担保にソーシャルレンディングから融資を受ける場合、その事業のために購入した不動産を担保にするケースがほとんどです。万が一借入金の返済が不可能になった際には、担保にした不動産をソーシャルレンディング事業者に差し出し、ソーシャルレンディング事業者はその不動産を売却することで負債に充当します。

投資家はソーシャルレンディング事業者が不動産を売却したお金で出資金の回収ができるため、資産の損失リスクを軽減できる仕組みとなっています。ただし担保設定した不動産の売却により元本すべてが保証されるものではありません。

ソーシャルレンディングの不動産担保以外の保証

ソーシャルレンディングは不動産のほかに投資家のリスクを軽減するため、次のような保証を設定することがあります。1.ソーシャルレンディング保証会社による保証

ソーシャルレンディングにおける貸付に対する債務保証をする保証会社があります。不履行があれば融資先にかわってソーシャルレンディング事業者に返済することになるため、投資家の資産が守られる可能性が高まります。ただし、保証会社そのものの倒産リスクもゼロではない点には注意が必要です。

2.設備などの動産担保

不動産を保有していない場合でも製造業などの場合は設備や在庫の物品などを動産担保として提供できます。また、自動車などは換金しやすいことから動産担保として人気があります。担保としている動産は換金しやすいものか、経年劣化しにくいものかなどをチェックする必要があります。

3.売掛債権担保

融資先事業者が保有する取引先の売掛金を担保とすることができ、換金しやすいことから担保として人気があります。ただし取引先の経営状態が開示されないケースがほとんどなので、不払いが発生するリスクには注意が必要です。4.リコースローン

リコースローンは返済が無限責任となるローンで、借主は倒産しない限り借入金を全額返済する義務を負います。仮に返済が滞った場合には、借主の資産が差し押さえられることになります。一般的に融資はリコースローンタイプとなっていますが、ソーシャルレンディングにおいては返済責任が担保のみに限定される「ノンリコースローン」のケースもあります。

ノンリコースローンは金利が高めに設定されるので、ソーシャルレンディングとしては高利回りをアピールできます。ただし投資家にとってはリスクも大きくなるので、リスク軽減という観点からすればリコースローンのファンドを選ぶほうが安心であるといえます。

ソーシャルレンディングは不動産担保や保証があれば安全?

不動産担保や保証があるからといってソーシャルレンディングは絶対に安心というわけではありません。投資である以上、元本が保証されるわけではなく、場合によっては担保としている不動産を売却しても元本割れとなる場合もあります。

不動産担保や保証があるからといってソーシャルレンディングは絶対に安心というわけではありません。投資である以上、元本が保証されるわけではなく、場合によっては担保としている不動産を売却しても元本割れとなる場合もあります。不動産を担保にするときに重要になるのが、ソーシャルレンディング事業者による担保不動産を適正に評価する力です。不動産担保付きファンドを提供しているソーシャルレンディング事業者を選ぶ際には、不動産をどのように評価しているのか、また専属の不動産鑑定士がいるのかなども確認するようにしましょう。

不動産担保の「LTV(ローン・トゥー・バリュー)」も要チェック

ソーシャルレンディングにおける情報開示で不動産担保の「LTV(ローン・トゥー・バリュー)」を明記している場合があります。LTVは、担保にする不動産の価値に対する融資額の割合のことをいいます。例えば融資額7,000万円に対して評価額1億円の不動産担保があれば、LTVは「70%」となります。つまりLTV値が低いほどリスクが低いと判断できます。

担保となっている不動産の抵当権順位も確認できるのであればチェックしておきましょう。第一順位としてたとえば銀行の抵当権がついていれば、ソーシャルレンディングの回収額は少なくなります。

不動産担保付ファンドを提供するソーシャルレンディング事業者一覧

実際に不動産担保付ファンドを提供しているソーシャルレンディング事業者を紹介します。- OwnersBook(オーナーズブック)

- LENDEX(レンデックス)

- CAPIMA(キャピマ)

- Crowd Bank(クラウドバンク)

- Pocket Funding(ポケットファンディング)

- J.LENDING(ジェイ・レンディング)

- COMMOSUS(コモサス)

- Bankers(バンカーズ)

- AGクラウドファンディング

- bitREALTY(ビットリアルティ)

- Funvest(ファンベスト)

不動産担保のあるソーシャルレンディングでリスク対策を

ソーシャルレンディングにおける不動産担保について詳しく解説してきました。ソーシャルレンディングでの投資で不履行となった場合のリスク対策として、不動産担保があれば一定の安心感があります。ただし必ず元本のすべてを回収できるわけではない点には留意しておきましょう。

また、不動産担保でもその評価額によってLTVに違いが出ます。担保とする不動産の価値に対する融資額の割合が大きくなるとリスクも大きくなるので、安全に投資するためにはLTVが低い案件を選ぶ必要があります。

そして同時に担保不動産を適正に評価できる事業者かどうかも見極める必要があるでしょう。

「複数の事業者を比較してできるだけ安全な投資をしたい」「他の投資家の口コミを見てみたい」と考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ。

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では「ゴクラク」の魅力を徹底的に解説していますので、興味のある方はチェックしてみてください。