進むソーシャルレンディングの規制強化。背景や投資家へのメリットは?

公開日 2023/09/01

最終更新日 2025/11/05

これを見て、「ソーシャルレンディングって危ないの?」「やらないほうがいい?」などと不安に思った人もいるかもしれません。

そこで今回は、ソーシャルレンディングの規制強化に至った背景や、投資家が受けるメリットなどについて、わかりやすく解説していきます。

- ・ソシャレンでは、投資家を守るため規制を強化した

- ・これまで、ルールが未整備のためトラブルも指摘されていた

- ・規制はサービスの安全性を高めるためのもの

- ・今後は融資先の企業名などが公表されるようになる

- ・規制は間違いなくいいこと、他の投資でも起こってきたこと

株もFXも不動産も国の規制により、安全性が高まり、今のような状態になっています。

もし、もっと高い利回りで資産運用をしたいと考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」金融庁がソーシャルレンディングの規制強化に動く

さかのぼること2022年6月、各社より「金融庁がソーシャルレンディングの規制強化方針を決めた」との報道がなされました。

さかのぼること2022年6月、各社より「金融庁がソーシャルレンディングの規制強化方針を決めた」との報道がなされました。“金融庁は、インターネット上でお金の借り手と貸し手を仲介する「ソーシャルレンディング」について、規制を強化する方針を固めた。投資家への定期的な情報提供を義務化することなどが柱。ソーシャルレンディングは少額で手軽に投資できるため若者を中心に人気があるが、ルールが未整備のためトラブルも指摘されている。”参照:ネット上の融資仲介、規制強化 投資家への情報提供義務化―金融庁|時事通信

そしてその後の動向に注目が集まっていましたが、2023年3月、この件について日本経済新聞で以下のような続報があり、法改正向けた動きがいよいよ本格化しています。

“金融庁はインターネット経由で集めた資金を企業に貸し付ける「ソーシャルレンディング」の規制を強化する。ファンド業者に運用成績などを示した「運用報告書」を交付するよう義務付ける。ウソの資金使途をうたい、出資者をだますずさんな業者が出ておりメスを入れる。”参照:ネット融資仲介、ずさん運用にメス 金融庁が新規制|日本経済新聞

ソーシャルレンディングの何が規制されるの?

「規制強化」といっても、そもそも何が規制されるのかがわからない人もいるかもしれません。そこで、規制について触れる前に、まずソーシャルレンディングのスキームや運用方法から説明していきましょう。ソーシャルレンディングの仕組みと規制の背景

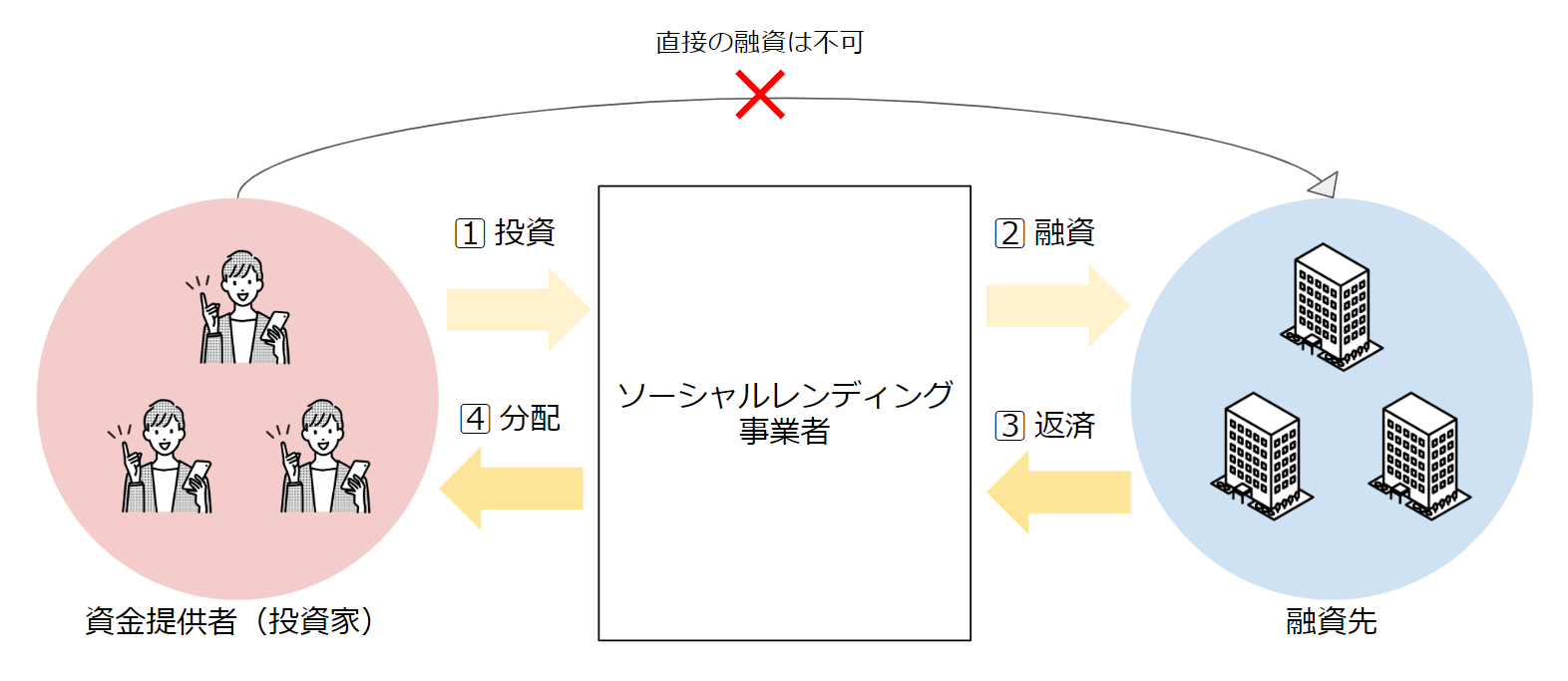

そもそもソーシャルレンディングとは、「お金を借りたい企業や人」と、「お金を貸したい企業や人」をマッチングさせる融資仲介サービスのことを指します。欧米諸国で特に活発に利用されるサービスですが、こうした海外のソーシャルレンディングと日本のソーシャルレンディングには大きな違いがあります。それは、「個人間融資が可能か否か」です。日本では個人間融資ができない

日本のソーシャルレンディングでは個人間融資が行えません。なぜなら「貸金業法」による規制があるためです。“(定義)第二条 この法律において「貸金業」とは、金銭の貸付け又は金銭の貸借の媒介(手形の割引、売渡担保その他これらに類する方法によつてする金銭の交付又は当該方法によつてする金銭の授受の媒介を含む。以下これらを総称して単に「貸付け」という。)で業として行うものをいう。”参照:貸金業法 | e-Gov法令検索

海外式の個人間融資は日本の貸金業法で規定する「貸金業」に該当します。また、貸金業を営むには「貸金業者」として内閣総理大臣または都道府県知事の登録を受ける必要があります。

当然ながらソーシャルレンディングにおける資金提供者(=投資家)が皆、貸金業者として登録するのは現実的に不可能であるため、日本ではソーシャルレンディング事業者が間に入って資金提供者と匿名組合契約を結んで資金を集め、融資先とは金銭消費貸借契約を結んでお金を貸し出す、というスキームになっています。

資金提供者は「投資家」として保護対象に

個人間融資をする場合、資金提供者は「貸金業者」として扱われますが、匿名組合契約によって資金を提供する場合、資金提供者は「投資家」として扱われ、金融商品取引法(金商法)の保護対象となります。ただし、金融庁による「規制改革推進会議 投資等WG」の資料には以下のような記述があります。“融資型クラウドファンディングの投資家(資金の出し手)が、逆に言えば、法的に「貸金業者」とみなされないためには、「貸付の実行判断を行わないこと」が重要になります。そのために行われているのが「匿名化・複数化」の運用です。

① 特定の借り手への貸付けに必要な資金を供給し、

② 貸付けの実行判断を行っている場合には、

貸付行為を行っているものと評価(貸金業登録が必要)。”

ソーシャルレンディングの匿名化・複数化とは

上記の資料では、投資家が貸付行為を行っていないかを判断するために「借り手の匿名化・複数化がなされているか(両者を満たしているか)が考慮される」と記しています。この場合の「匿名化」とは、「融資先を特定できる情報を明示しないこと」を指し、「複数化」とは、「複数の融資先に資金を提供する仕組みであること」を指します。つまり、匿名化・複数化されていれば、投資家は「貸付の実行判断を行えない状態である」と考えられるため貸金業者には当たらない、ということです。

「匿名化」が不祥事の温床に

ところが、この「匿名化」のルールがその後連なる不祥事の温床となります。投資家に対し、融資先に関する情報を開示しないことが前提となっているため、これを利用して融資先への審査を甘くしたり、それによって実は融資先が行っている事業が募集していたものと違った、というようなことが起きてしまうことになりました。2019年、「匿名化」不要へ

そして、匿名化が投資家の保護を妨げている可能性が指摘されることとなり、2019年3月、金融庁は「金融庁における法令適用事前確認手続(回答書)」にて、一定の要件を踏まえれば匿名化・複数化が不要になる旨の声明を公表するに至りました。そして、これ以降は「匿名化・複数化しなくてもよい」という状況になっています。ただし、「しなくてもよい」ということは、裏を返せば「してもよい」ということでもあり、依然として情報を開示していない事業者も多くあるのも事実です。

そして、匿名化のまま資金を募ること自体には何ら違法性はありません。

2023年の法改正では何が規制強化されるのか

以上のことを踏まえた上で、「何が規制強化されるのか」という話になりますが、ひと言で言うと、今回の規制強化では事業者に対し「運用報告書交付」が義務づけられる、ということになります。そして、交付が義務付けられることで不正に対する抑止力になることが期待されています。とはいえ実際のところ、その内容や書式の規定についても盛り込まれるかどうかは不透明(2023年4月現在)で、事業者ごとに報告書の内容の精度や情報量に差が出ることは十分起こり得るため、根本的な解決にならない可能性もあります。

規制強化はソーシャルレンディング投資家にとって良いこと?

2023年はソーシャルレンディングの規制強化が進められることになりますが、つまるところ、私たち投資家にとって気になるのは、規制強化が良いことなのか悪いことなのか、ということでしょう。

2023年はソーシャルレンディングの規制強化が進められることになりますが、つまるところ、私たち投資家にとって気になるのは、規制強化が良いことなのか悪いことなのか、ということでしょう。これに関しては、「間違いなく良いことである」と言えます。

これまでのソーシャルレンディングに関するトラブルでは、融資先事業の虚偽報告や、ファンドで集めた資金をそのまま配当に充当する「ポンジスキーム」による詐欺的運用などがあり問題視されていました。運用報告書の交付義務化がなされることにより、こうした運用がやりにくくなることは確かで、投資家としてはソーシャルレンディング投資に対する安心感・安全性が向上することになるでしょう。

市場規模縮小の懸念も?

一方で業界全体で見ると、この規制強化によって多かれ少なかれ事業参入の障壁が高くなることも事実です。ずさんな運営をしている業者が表舞台から退場していくのは喜ばしいことですが、反面、新規参入業者が減少する可能性もゼロではありません。もちろん、規制強化によって業界が健全化することで投資家が増え、市場規模が拡大することも考えられます。ただし「強化」といっても、“ガチガチの”規制にはならない可能性が高いため、どちらに転ぶかは引き続き事業者の法令遵守の意識によるところが大きくなりそうです。

ソーシャルレンディングは危ない?やっても大丈夫?

2023年に実施されるソーシャルレンディングの規制強化について詳しく解説してきました。このような規制強化の話が出てくると、「やっぱりソーシャルレンディングって危ないの?」と思う人もいるかもしれません。実際のところ、ソーシャルレンディングは歴史の浅い投資商品であり、これまで比較的緩い規制のもとで運用されていたことは確かです。

しかし今回のような規制強化によって投資家を保護する向きが強まることで、より安心感のある商品になっていくはずです。

安心感と引き換えに、投資家にはリテラシーが求められる

一方、規制が強化されることで投資家に求められることにも変化が起きそうです。従来は融資先の情報が少ないことが通常であったため、良くも悪くも、投資初心者も投資上級者も同じ土俵で投資を行っている状態でした。しかし今後、規制が強化されていき情報開示が進むことで、「情報を適切に読み解きリスクを正しく評価できる人」、そして「より安全性の高い事業者・ファンドを自ら判断し選べる人」が勝てるフェーズへと入っていくでしょう。

「投資」という大きなくくりで見ると正しい方向性と言えますが、ソーシャルレンディング投資家には、一歩進んだリテラシーが求められることになりそうです。

もし、もっと高い利回りで資産運用をしたいと考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」