31億円も遅延。みんなのクレジット事件を解説。白石伸生氏の現在は?

公開日 2024/01/20

最終更新日 2025/12/21

総額30億円以上もの貸付金が返済されなかった事件とあって、ソーシャルレンディング業界にも大きな影響を及ぼすことになりました。

これからソーシャルレンディングを利用する方は投資に対するリスク管理のためにもぜひ参考にしてみてください。

| この記事の要点まとめ |

|---|

|

※みんなのクレジットでの被害などは以下の動画でもチェックしてください。

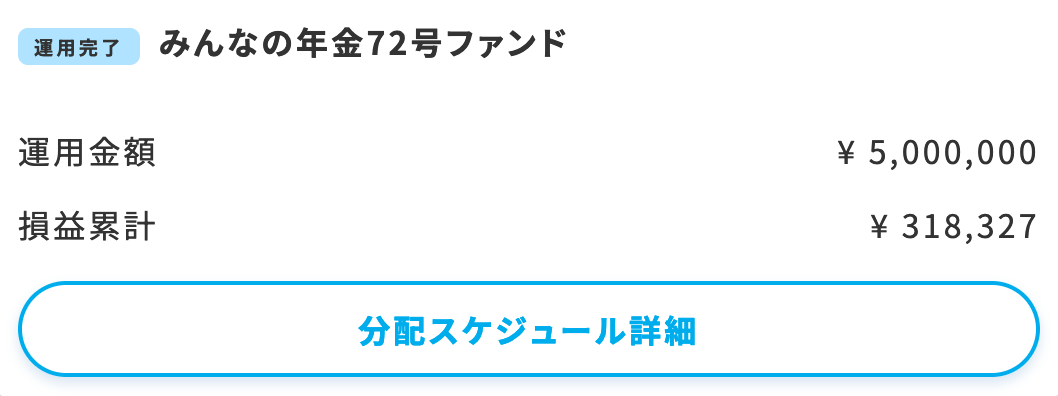

以下の記事で、クラファンの投資結果をまとめています。

>>みんなの年金やってみた!500万円投資した結果やみんなで大家さんとの違いは?

>>480万円でみらファンやってみた!投資結果も公開し最新ファンドも解説

みんなのクレジット事件(みんクレ事件)とは

まずは「みんなのクレジット」というサービスと、「みんなのクレジット事件」の全体像について説明します。

まずは「みんなのクレジット」というサービスと、「みんなのクレジット事件」の全体像について説明します。ソーシャルレンディングサービス「みんなのクレジット」とは

「みんなのクレジット」は、「株式会社みんなのクレジット(代表・白石伸生)」が運営していたソーシャルレンディングサービスです。

>>ソーシャルレンディングとは?仕組みや評判のいいサービスを紹介

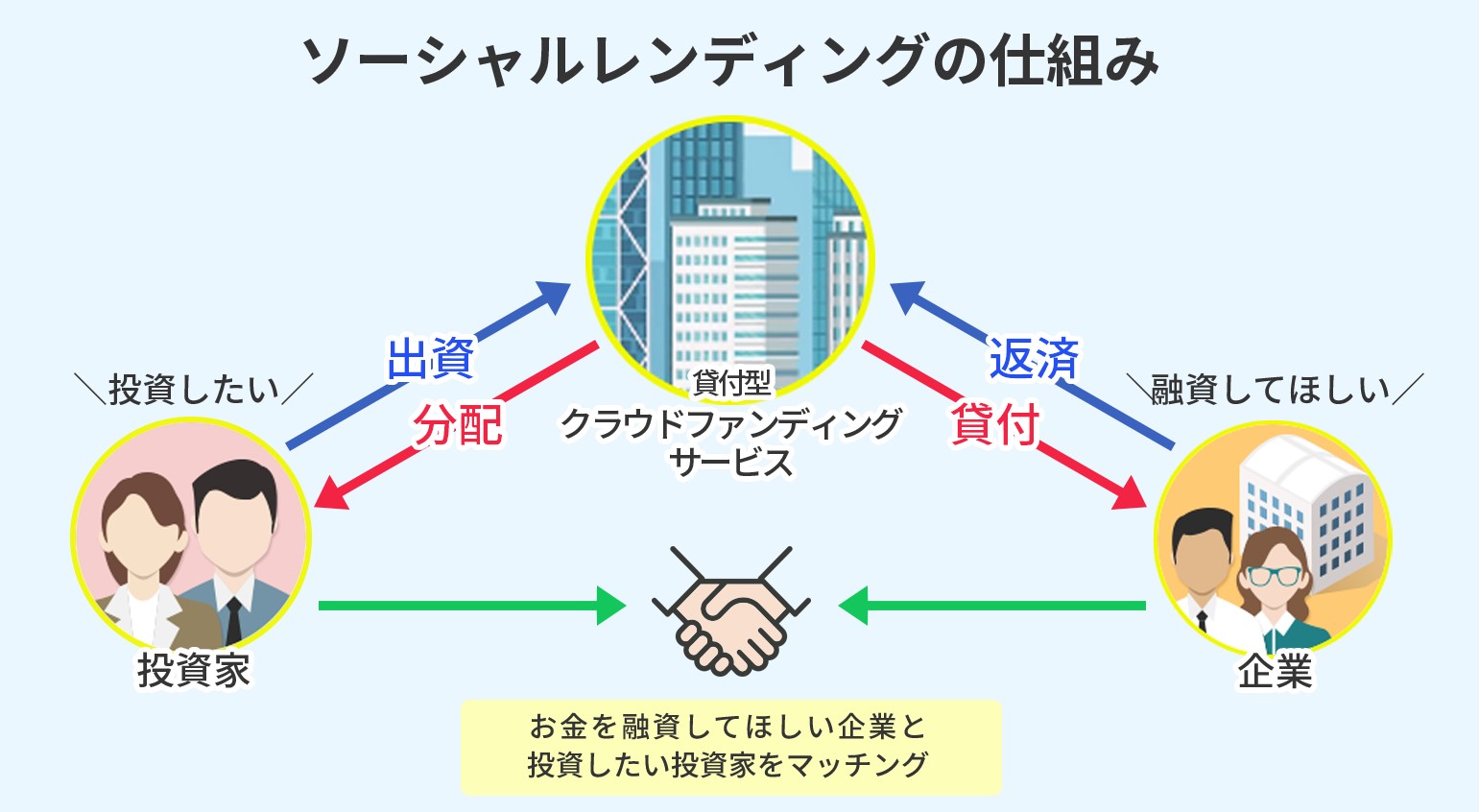

ソーシャルレンディングは、別名・貸付型(融資型)クラウドファンディングとも呼ばれます。

不特定多数の投資家から集めた資金を別の企業などに融資する仲介サービスです。

融資を受けた企業は金利を上乗せする形で借りたお金を返済し、投資家は出資した分に応じて利息を得られます。

「みんなのクレジット」がソーシャルレンディングサービスを開始したのは2016年4月のこと。

「みんなのクレジット事件」の全体像

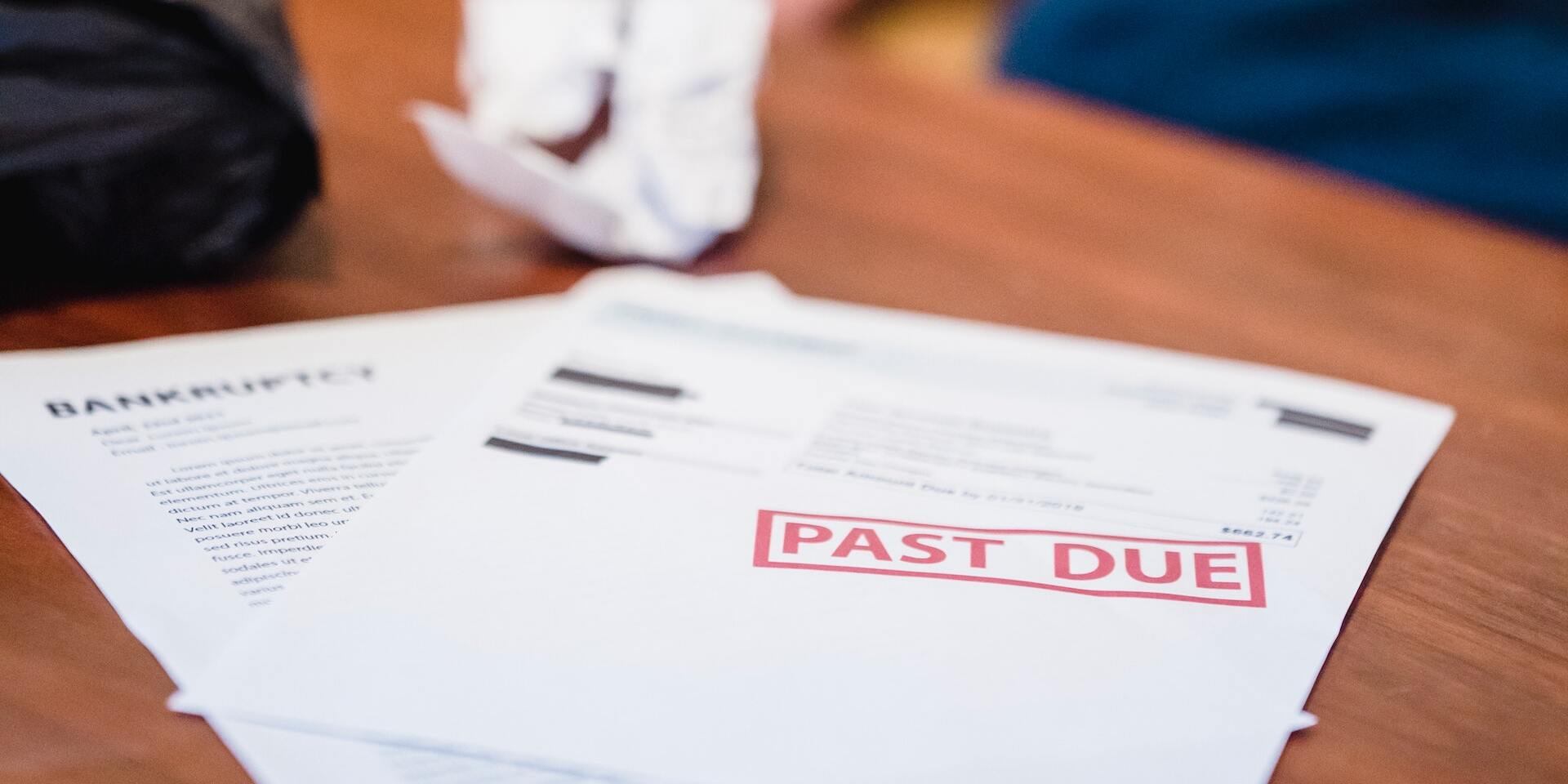

こうして集めた資金のうち約10億円は投資家への償還に使われました。

しかし、約31億円は償還が滞り、未償還の状態となりました。

そんななかで、株式会社みんなのクレジットは、入札方式による債権譲渡を模索。

返還されるはずだったお金は約3%まで大幅に減少

結果、9,660万円で債権回収会社への譲渡を決定。

本来償還されるはずだったお金は約3%まで大幅に減額することとなりました。

そして、投資家は株式会社みんなのクレジットに対して集団訴訟を起こしました。

これが「みんなのクレジット事件」の概要です。

「みんなのクレジット事件」の流れ

みんクレ事件の大まかな流れを以下に記します。

| 2015年5月21日 | 株式会社みんなのクレジット(代表・白石伸生)設立 |

| 2016年4月 | 「みんなのクレジット」のサービスを開始 |

| 2016年11月 | 累計ローン成立総額(融資額)が15億円を突破 |

| 2016年11月末 | 親会社が資本金2億円へ増資 |

| 2017年3月 |

証券取引等監視委員会より勧告。以下を問題点として指摘される ・貸付先について誤解を生じる表示 ・担保について誤解を生じる表示 ・ファンドの償還資金にほかのファンド出資金が充当されている ・キャッシュバックキャンペーンにファンド出資金が充当されている ・ファンド出資金を代表の借入れ返済等に使用している ・グループ会社の増資にファンド出資金が充当されている ・ファンドからの借入れの返済が困難な財務状況である 参考:株式会社みんなのクレジットに対する検査結果に基づく勧告について|証券取引等監視委員会 |

| 2017年3月30日 | 関東財務局より行政処分→同年4月29日まで業務停止 |

| 2017年4月29日 | みんなのクレジットの代表取締役が創業者白石伸生氏から阿藤豊氏に交代 |

| 2017年4月30日 | 金融商品取引業の自主的な休止を開始 |

| 2017年7月 | 投資家への償還が停止 |

| 2017年8月2日 | 東京都産業労働局より業務停止処分・業務改善命令を受ける |

| 2017年8月9日 | みんなのクレジットがすべての業務を停止 |

| 2017年8月 | 投資家が直接回収行動の開始を発表 |

| 2017年9月 | 投資家がみんなのクレジットに対して損害賠償請求訴訟を提起 |

| 2017年12月 | みんなのクレジットが貸付先の「テイクオーバーホールディングス(代表・白石伸生)」に貸付金返還請求訴訟を提起 |

| 2018年2月 | 貸付先3社が債務不履行となり約31億円の債権を債権回収会社に9,660万円で譲渡 |

| 2018年3月 | 株式会社みんなのクレジットが「スカイキャピタル」に社名変更 |

| 2019年2月 | 投資家22人がみんなのクレジットに対し約1億円の損害賠償を求めて東京地裁に提訴 |

| 2020年6月30日 | 東京地裁がみんなのクレジットに、投資家に対して約1億円全額の支払いを命じる判決 |

| 2021年7月 | 投資家22人の全面勝訴が確定 |

「みんなのクレジット事件(みんクレ事件)」の問題点

「みんなのクレジット事件」では何が問題だったのか、あらためてチェックしていきましょう。

「みんなのクレジット事件」では何が問題だったのか、あらためてチェックしていきましょう。1.「匿名化」を悪用し、貸付先を親会社・関連会社に集中

ソーシャルレンディングには、その特有のスキームゆえに「匿名化・複数化」というルールがあります。これは、「投資家を貸金業者とみなさないためには、貸付先の情報を不透明にしておく必要がある」というものです。

ルールを逆手に取り、不正を行った

「みんなのクレジット」は、貸付先を投資家に明示しなくてよいことを逆手に取りました。

自社の親会社や関連会社に集中して貸付を行っていたのです。

特に当時のソーシャルレンディングでは、投資家は融資に関する詳細を把握するのが難しかったのです。

みんなのクレジット事件のようなことが起こることを事前予測するのは難しいことも問題だったと言えます。

>>融資先が上場企業のソーシャルレンディングを解説

2.ファンドの償還資金を別のファンドの出資金から充当

さらに、「みんなのクレジット」では投資家へのキャッシュバックキャンペーンの原資として、ファンド出資金を充当していたことが発覚。

さらに、「みんなのクレジット」では投資家へのキャッシュバックキャンペーンの原資として、ファンド出資金を充当していたことが発覚。さらに、投資家に償還すべき返済金も、実際にはほかのファンドで集めた資金のうち償還期限が来ていない資金で充当していました。

運用で増やしたお金ではなく出資金をそのまま償還していました。

いわゆる「ポンジ・スキーム」と呼ばれる詐欺手法のような方法で、ずさんな運用を行っていたのです。

>>COZUCHIは詐欺?怪しいポンジスキームか徹底解説!元本割れある?

3.担保の説明が不明瞭

「みんなのクレジット」では、投資家に向けた契約締結前交付書面にて、貸付先から不動産もしくは有価証券の担保を原則として受け入れているとしていました。

「みんなのクレジット」では、投資家に向けた契約締結前交付書面にて、貸付先から不動産もしくは有価証券の担保を原則として受け入れているとしていました。そして返済が滞れば担保権を実行し、貸付金の回収を図る仕組みになっていました。

しかし実際は貸付先のほとんどが、株式会社みんなのクレジットの親会社およびそのグループ会社でした。

設定されていた担保のほとんどは同社の親会社が発行する未公開株式であったことが発覚しています。

担保設定されていない案件も

さらには、そもそも担保設定されていない案件までありました。

未公開株式は流動性が低いです。

さらに、株式会社みんなのクレジットの親会社に問題が生じた場合、発行している未公開株式の価値も大きく毀損すると予想されます。

そのようなリスクを開示することなく資金を集めていたことも、みんなのクレジット事件の大きな問題だと言えます。

4.親会社は債務超過の状態にあった

「みんなのクレジット」で集めた資金の最大の貸付先である親会社・株式会社ブルーウォールジャパンに問題がありました。

2016年5月末から11月末の間、多額の損失を出し続けていたのです。

そして同年8月末から10月末の間は債務超過の状態であったことがわかりました。

親会社がファンドから毎月多額の資金を借りていた

「みんなのクレジット」がサービスを開始した同年5月以降は、親会社がファンドから毎月多額の資金を借り入れており流動資産を大きく上回る状況となっていました。

このようにファンドから借り入れた短期借入額の総額は親会社の流動資産を大きく上回る状態となりました。

この貸付けの返済が滞る可能性が高かった認識が当時からあったと考えられます。

もし、「複数の事業者を比較してできるだけ安全な投資をしたい」「他の投資家の口コミを見てみたい」と考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ。

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では「ゴクラク」の魅力を徹底的に解説していますので、興味のある方はチェックしてみてください。

みんなのクレジット事件の結末

みんなのクレジット事件は最終的にどのような結末になったのかを説明していきましょう。

みんなのクレジット事件は最終的にどのような結末になったのかを説明していきましょう。投資家が集団訴訟→投資家側が勝訴したが資金は戻らず

2017年にはみんなのクレジットで融資をした投資家22人が集団訴訟を起こし裁判になりました。

2017年にはみんなのクレジットで融資をした投資家22人が集団訴訟を起こし裁判になりました。東京地裁と最高裁はともに投資家22人の主張どおりにおよそ1億円の損害賠償請求を認めました。

2021年7月に投資家側の全面勝訴が確定しています。

しかし投資家22人はおよそ1億円の支払いを受けていません。

これは約1億円を支払う原資がないためです。

裁判を起こした投資家たちは弁護士に支払う費用などすでに相当額の出費をしており、破産の申し立てにはさらに費用がかかります。

ソーシャルレンディングの仕組み自体が見直される契機に

このように、みんなのクレジット事件をはじめソーシャルレンディングに関する問題が続発しました。

これにより、その仕組みを見直す動きが出るようになりました。

2018年12月には証券取引等監視委員会が金融庁に対し、

「投資家保護の観点から適切な投資判断を行うための情報提供や説明内容の拡充」などを求めました。

これは、貸付先の情報を開示しても資金提供者は貸金業とは認めないということ。

それまでは「貸付先を特定するような情報開示」は「投資家に貸金業者としての登録義務が発生する」との解釈がありました。

しかし、これが不要であるとしたのです。

事件以降、ソーシャルレンディングは規制強化へ

これまでは投資家が貸金業に該当する可能性があるとして貸付先の情報を開示していませんでした。

これまでは投資家が貸金業に該当する可能性があるとして貸付先の情報を開示していませんでした。しかし、金融庁が投資家は貸金業には該当しない認識を示したことで貸付先の情報開示をしてもよいということになりました。

この際の情報には具体的に次の内容が含まれます。

- 貸付先の属性

- 貸付条件

- 資金用途

- 回収可能性に影響を与える要素

- 貸付債権の管理、回収方針、態勢

- 借換えに関する情報

- 返済遅延などに関する情報

サービス運営会社に対して、融資対象の事業内容を事前調査し、その情報を顧客へ提供することを義務付ける方針です。

みんなのクレジット代表・白石伸生氏の現在は?

次に、株式会社みんなのクレジットの代表・白石伸生氏についてまとめます。

2023年7月12日、他2名の容疑者とともに逮捕されたいう報道がありました。

新規の暗号資産(仮想通貨)発行を名目として美術品販売会社から1億5,000万円を詐取したという報道です。

新規の暗号資産発行を持ちかけ現金を詐取したとのこと。

「みんなのクレジット事件」以後も常習的に詐欺的行為を行っていたことになります。

2023年8月には行政処分も

白石伸生氏が代表を務めていた株式会社みんなのクレジット改め株式会社スカイキャピタルは、第二種金融商品取引業について、

①事業年度ごとの事業報告書の提出義務を果たしていないこと、

②白石氏の法令遵守意識の著しい欠如、音信不通など業務遂行のための体制が確保されていないことから、

財務省・関東財務局より正式に行政処分が下っています。

処分内容は大きく2点。

参照:株式会社スカイキャピタルに対する行政処分について|関東財務局

ソーシャルレンディングに安全に投資する方法4つ

みんなのクレジット事件を教訓にして、ソーシャルレンディングで安全に投資するための4つのポイントを押さえておきましょう。

みんなのクレジット事件を教訓にして、ソーシャルレンディングで安全に投資するための4つのポイントを押さえておきましょう。1.運営会社の信頼性・運用実績を確認する

まずはファンドを扱うソーシャルレンディングの運営会社について確認しておきましょう。

まずはファンドを扱うソーシャルレンディングの運営会社について確認しておきましょう。特にこれまでの運用実績や償還・分配金支払いの遅延の有無といった情報は把握しておくことが大切です。

よって金融庁でも、運営会社に関する情報はできる限り入手し確認することを推奨しています。

2.ファンド情報を確認する

各ファンドでの貸付先情報は、いまだ「必ずしも開示する必要がない」状況ではあります。

しかし、ちゃんと開示している事業者も多くあります。

投資家としては、開示されている方が安心して投資できる、ということになります。

なので、集めた資金の貸付先情報は必ずチェックしておきましょう。

>>融資先が上場企業のソーシャルレンディングを解説

3.利回りだけを判断基準にしない

ソーシャルレンディングのファンドは想定利回りを開示しています。

これはその利率を保証するものでは決してありません。

また投資においては、一般的に高い利回りは相応のリスクが含まれます。

利回りだけを判断基準にするのは危険と言えます。

貸付先やプロジェクト内容のほか、運用期間など総合的にリスクを判断しながら投資先を選ぶようにしましょう。

4.投資資金を1箇所に集中させない

ソーシャルレンディングは高い利回りの代わりにリスクもあります。

ソーシャルレンディングは高い利回りの代わりにリスクもあります。そのため1つのファンドに資金を集中させず、複数の案件、あるいは他の投資商品などに分散投資するように心がけましょう。

もし、「複数の事業者を比較してできるだけ安全な投資をしたい」「他の投資家の口コミを見てみたい」と考えているなら、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」の活用がおすすめ。

約120以上のサービスを一括で比較でき、ランキングや便利な機能を駆使して効率よく投資を始められます。

以下の記事では「ゴクラク」の魅力を徹底的に解説していますので、興味のある方はチェックしてみてください。

みんなのクレジット事件を糧にソーシャルレンディングを精査する

みんなのクレジット事件では、投資家はファンドに関する詳細な情報を得られなかったことが、そもそも問題の原因であったと考えられます。今は貸付先の情報を開示することが可能です。

もしこれからソーシャルレンディングでの投資を考えている人は、サービス事業者の情報やファンド情報を必ず確認すること、

また複数の投資先に資金を分散してリスク管理を徹底することを強くおすすめします。

投資先の分散には「不動産クラウドファンディング」という選択肢も

投資先を分散させるときは、「同じようなリスクを持つ商品だけで分散してしまわないこと」も大切です。

ソーシャルレンディングは事業者への貸付型ですが、分散先としては、実物資産である不動産を投資対象とする「不動産クラウドファンディング(不動産クラファン)」も有力な候補になります。

不動産クラファンは、多数の投資家から資金を集め、運営会社がマンションやオフィスビルなどの物件に投資し、その賃料収入や売却益を出資額に応じて分配する仕組みの投資商品。

1万円前後の少額から始められるファンドも多く、自分で物件を購入したり管理したりする必要がないため、本業が忙しい方でも取り組みやすいのが特徴です。

「貸付型のソーシャルレンディング」と「不動産収益を源泉とする不動産クラファン」をうまく組み合わせることで、特定の事業者・特定のスキームに依存しすぎないバランスのよい資産形成を目指しやすくなるでしょう。

不動産クラファンを比較するなら「ゴクラク」がおすすめ

とはいえ、不動産クラウドファンディングのサービスは年々増えており、「どの事業者が自分に合っているのか分からない」「1社ずつ公式サイトをチェックするのは大変」と感じる方も多いのではないでしょうか。

そこで活用したいのが、国内最大級の不動産クラウドファンディング一括比較・検索サービス「ゴクラク」です。

ゴクラクでは、予定利回り・運用期間・最低投資金額・エリア・優先劣後構造の有無など、気になる条件で不動産クラファン各社のファンドをまとめて比較できます。

さらに、実際に利用した投資家の口コミや、編集部によるサービス解説記事・キャンペーン情報などもあわせて確認できるため、「まずは情報収集から始めたい」という段階でも使いやすいのがメリットです。

みんなのクレジット事件のようなケースを教訓にしつつ、複数の事業者・複数のジャンルを比較検討しながら、納得感のある分散投資を進めていきましょう。

以下の記事では「ゴクラク」の魅力を徹底的に解説していますので、興味のある方はチェックしてみてください。