利回り10%?節税できる船舶投資ファンドとは?仕組みやリスクを徹底解説

公開日 2023/09/01

最終更新日 2025/05/21

今回は船舶ファンドの仕組みや、投資するメリット・デメリットを解説します。

ある程度規模感のある投資をしたい人や引き伸ばし型の節税対策を探している人は、本記事を参考に、船舶ファンドへの投資を検討してみてください。

| この記事の要点まとめ |

|---|

|

毎月分配のファンドもあり、今なら無料の口座開設だけでAmazonギフト券1000円もらえてお得です。

まずは公式サイトを見ておきましょう!

船舶ファンドとは

船舶ファンドとは、その名の通り船舶へ投資するファンドです。

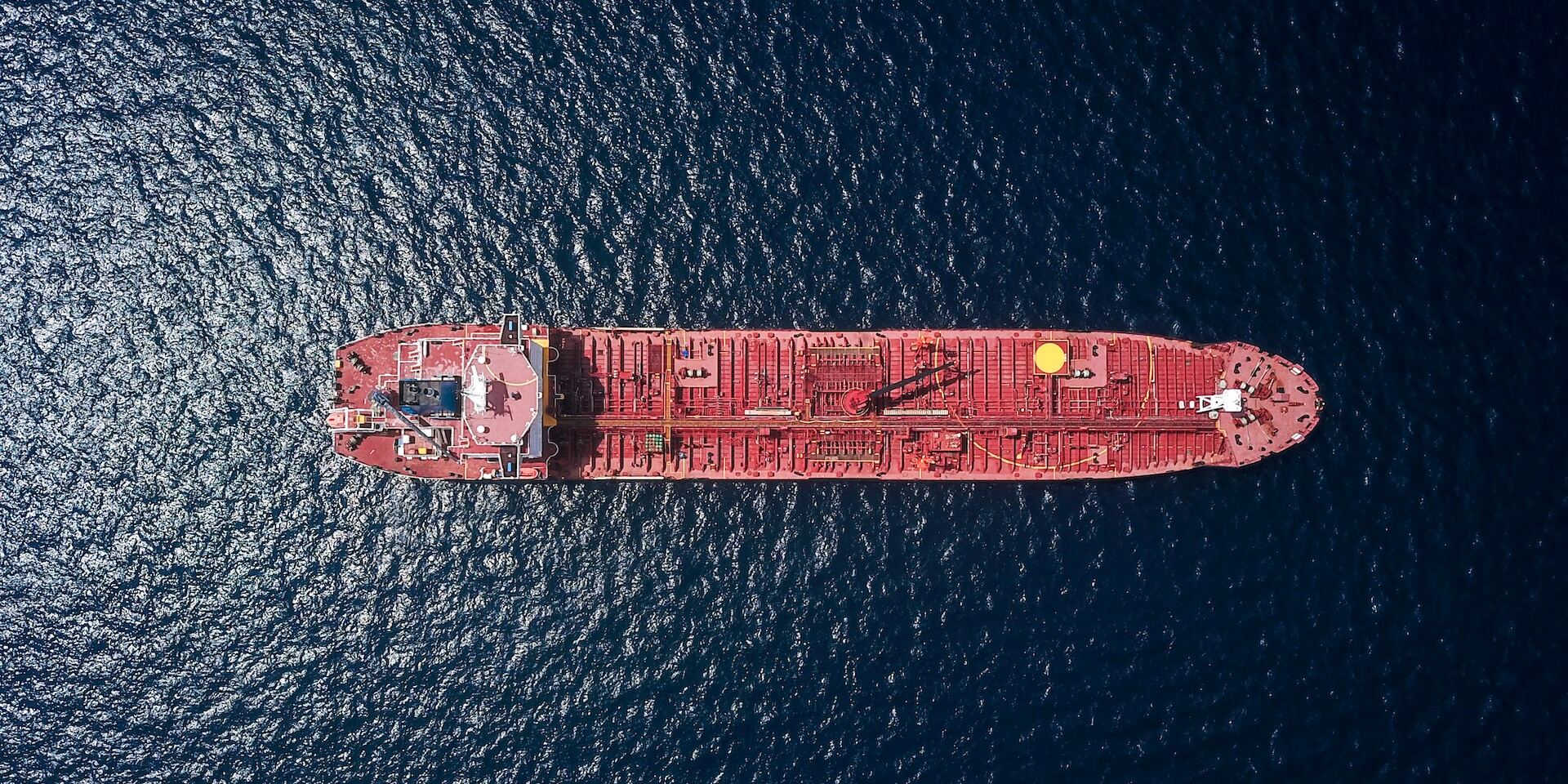

船舶ファンドとは、その名の通り船舶へ投資するファンドです。イメージとしては大きなタンカーや旅客船など、数十億〜百億円規模の投資物件に対して、複数の投資家がファンドとして出資するというものです。

船舶や飛行機は動く乗り物・輸送機ですが、税制上の扱いはマンション等と同じ不動産となります。

そのため、本質的には一般的な不動産投資とそれほど大きく変わりません。

船舶ファンドの仕組み

例えば、とある海運会社に50億円のタンカーを購入する計画があるとします。

例えば、とある海運会社に50億円のタンカーを購入する計画があるとします。その購入資金のうち20億円を船舶ファンドで調達すると決めファンドを設立し出資家を募ります。

海運会社は集まった資金で購入した船舶を利用し、上がった収益から投資家に利益が分配されます。

これが船舶ファンドのざっくりとした仕組みです。

船舶を使って上げる収益といってもさまざまなタイプのものがありますが、もっとも一般的なのがオペレーティングリースです。

これは投資会社がファンドの資金を使って船舶を購入し、それを海運会社にリースしてリース料の売り上げから収益を得るものを指します。

船舶ファンドでの節税

船舶ファンドで用いられるオペレーティングリースの大きな特徴に、節税対策として優秀という点が挙げられます。船舶は購入費用が非常に大きいため、毎年経費として計上する減価償却費も莫大なものになります。

そのため、購入して6、7年程度は毎年赤字決算となり、分配金も生じません。

一見分配金がそんなに長期間生じない投資なんて意味がないのでは、と不思議になりますが、節税対策としては意味があります。

つまり投資してしばらくは収益が上がらない赤字の投資となるため、課税対象額を抑えることができるのです。

キャッシュフローの調整に活用できる

オペレーティングリースで分配金が発生するのは多くのケースでリース終了時です。

リース終了時には中古になった船舶を買い取ってもらうことも多いため、その場合売却益も分配金に加算されます。

分配金は当然課税対象になるため、あくまで税の支払いを先延ばしにするという効果に限定されますが、投資家がキャッシュフローの調整に活用するにはうってつけの投資といえます。

オペレーティングリース以外の船舶ファンド

オペレーティングリース以外の船舶ファンドには以下のような商品があります。船舶リサイクル投資

船主から中古の船舶を購入し、それをインドやバングラデシュにあるスクラップヤードに売却するスキームに投資する商品です。ファンドで集めた資金は、中古船舶の購入費用、スクラップヤードまで回航する船員費、燃料費、保険料などに充てられます。

船舶がスクラップとなり売却が完了すれば分配金が発生します。

ファイナンス投資

船舶を購入したい船会社に対して船舶の抵当権を担保にして融資を行うファンドです。一般的な貸付型ファンド(ソーシャルレンディング)と同じように、融資による金利が分配金となります。

運航投資

船舶の運行や船舶の売却にあたって生じた利益の分配を狙う投資です。船舶ファンドに投資するメリット

船舶ファンドのメリットは船舶が持つ規模感に起因するもので、以下のようなメリットが挙げられます。

船舶ファンドのメリットは船舶が持つ規模感に起因するもので、以下のようなメリットが挙げられます。メリット1.強力な節税になる

先にも述べた通り、船舶ファンドの最大のメリットは節税対策になることです。ファンドの赤字期間が長く、投資してからしばらくは分配金が発生しません。

分配金が生じなければ費用だけ課税対象額から差し引かれる形になるため、納税額を小さくすることができます。

正確には船舶ファンドは引き伸ばし型の節税対策といえます。

一定の期間が過ぎ、分配金が発生すれば課税はされるからです。

ただし、船舶ファンドは他の投資商品より出資額の規模が大きいため、大きく出資するほど大胆な節税対策となります。

そのため富裕層の節税対策として人気が急上昇中です。

メリット2.少額から投資できる船舶ファンドも登場

一般的には、船舶ファンドはファンド商品と言えど大きな金額を必要とします。実際これまで船舶ファンドは富裕層や法人向けの投資という側面が強かったです。

しかし、近年ではマリタイムバンク社の船舶型クラウドファンディングに代表される小口商品も登場しています。

こちらは6カ月といった比較的短い運用期間の商品もあるため、短期間の投資で利益を得たい人にも向いているでしょう。

メリット3.有事に強く将来性がある

船舶は今後も無くなる可能性の極めて低い輸送手段として、将来性があります。また、ある国や地域の土地建物や株式に投資する場合、そのエリアが不景気や社会情勢が悪化すると投資効率も悪化します。

しかし、船舶の場合、柔軟に他のエリアに移動して活動することが可能です。

船舶ファンドに投資するデメリット

船舶ファンドのデメリットはメリットの裏返しが大部分になります。同じ事柄に対してどう捉えるかで船舶ファンドへの向き不向きが変わってくるでしょう。

デメリット1.配当の分配が遅い

節税対策になる裏返しとして、配当の分配が遅くなるという点をデメリットに感じる人もいるでしょう。すぐにリターンが欲しい人にはあまり向いていない投資と言えるかもしれません。

とはいえ、船舶型クラウドファンディングのような短期の船舶ファンドも登場しています。

そのため、投資スタイルに合わせて商品を選ぶとよいでしょう。

デメリット2..長期投資のため未来を予想しにくい

船舶ファンドは比較的長期に渡る投資です。

そのため、開始時点では、将来船舶売却するときの為替変動や社会情勢がどうなっているかまでは読みきれません。

例えばファンド出資時に見込んでいたよりも低い金額でリース終了時に船舶を売却することになります。

分配金も見込みより安くなるということも考えられます。

デメリット3.元本保証はない

船舶ファンドだけでなく投資全般に共通するデメリットですが、元本保証はありません。例えばファンドを運営している会社が潰れる、船が沈没する、その他諸々のトラブルがあります。

その場合に、全額は返ってこない可能性があることは頭に入れておきましょう。

とはいえ、船舶の場合は補償金が設定してあったり保険に入っているなどのリスク対策があります。

そのため、ある意味では他の投資よりもリスクが少ないと考えることもできます。

船舶ファンドの最大の魅力は節税効果

事業型ファンドの1つ、船舶ファンドとは?について詳しく解説しました。

船舶ファンドの魅力は、なんといっても長期で大きな損失額を出すことで節税対策になる点です。

ただしそのため、ニーズに合うかどうかは人を選びます。

また、節税以外にも「すぐに収益が上がらなくていいので、安定した投資商品に出資したい」という人にもおすすめできます。

ご自身が描く投資の方向性に合うようであれば、船舶ファンドへの投資を検討してみるとよいでしょう。

毎月分配や想定利回り9.8%のファンドもあります。

今なら無料の口座開設だけでAmazonギフト券1000円もらえてお得です。

まずは公式サイトを見ておきましょう!

まずは公式サイトを見ておきましょう!