10万円を株、FX、投信で100万円にする方法は?元手を増やす期間も計算

公開日 2025/12/31

最終更新日 2026/01/05

手元にある10万円を、できれば大きく増やしたいと考える人は少なくありません。

一方で、本当に100万円まで増やせるのか、現実的な方法は何なのかと疑問に思う人も多いはずです。

この記事では、リスクと増やすのに必要な期間を整理。

10万円を100万円に近づけるための具体的な方法とシミュレーションを解説します。

- ・10万円を100万円にすることは可能だが、短期ほど難易度とリスクが上がる

- ・期待利回りが高いほど価格変動リスクも大きく、税金や手数料も差になる

- ・長期運用では複利を活かせるため、時間を味方にすると現実性が高まる

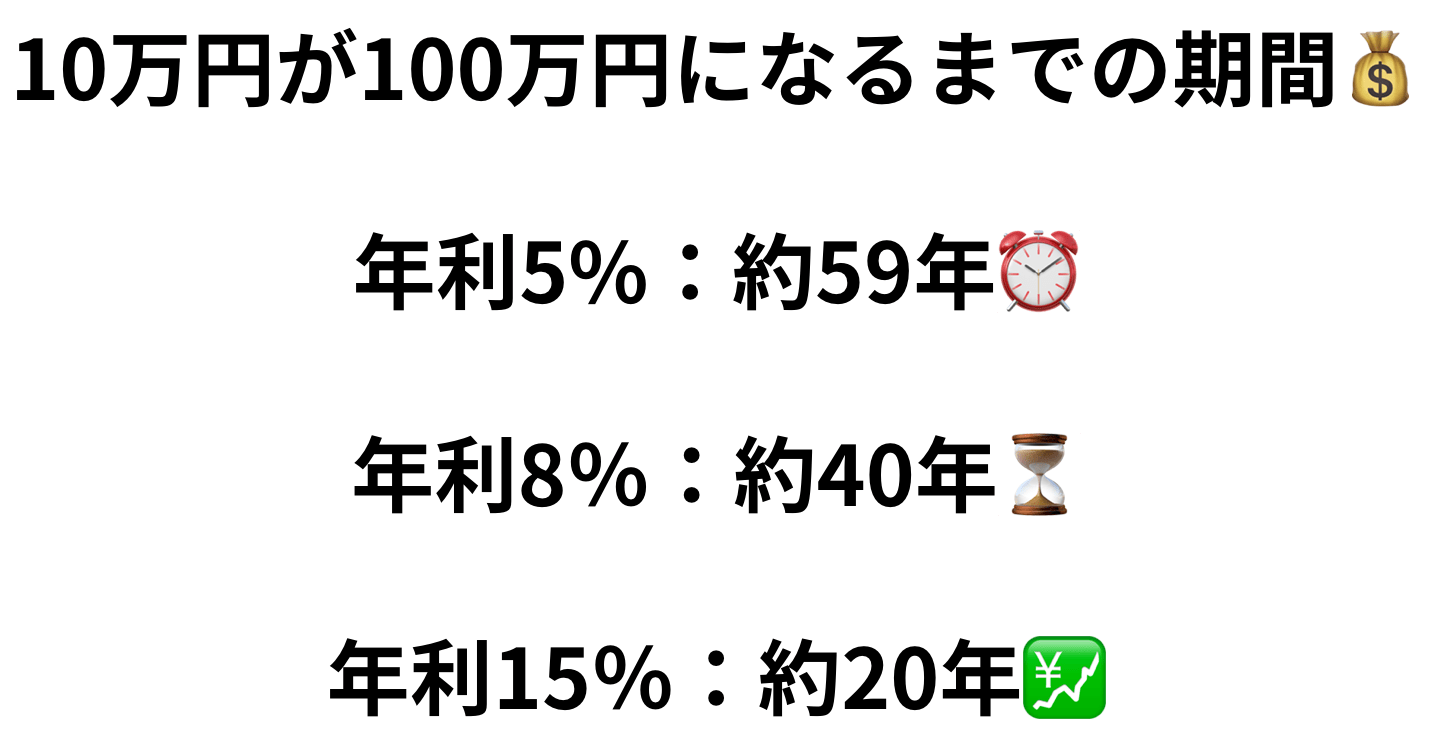

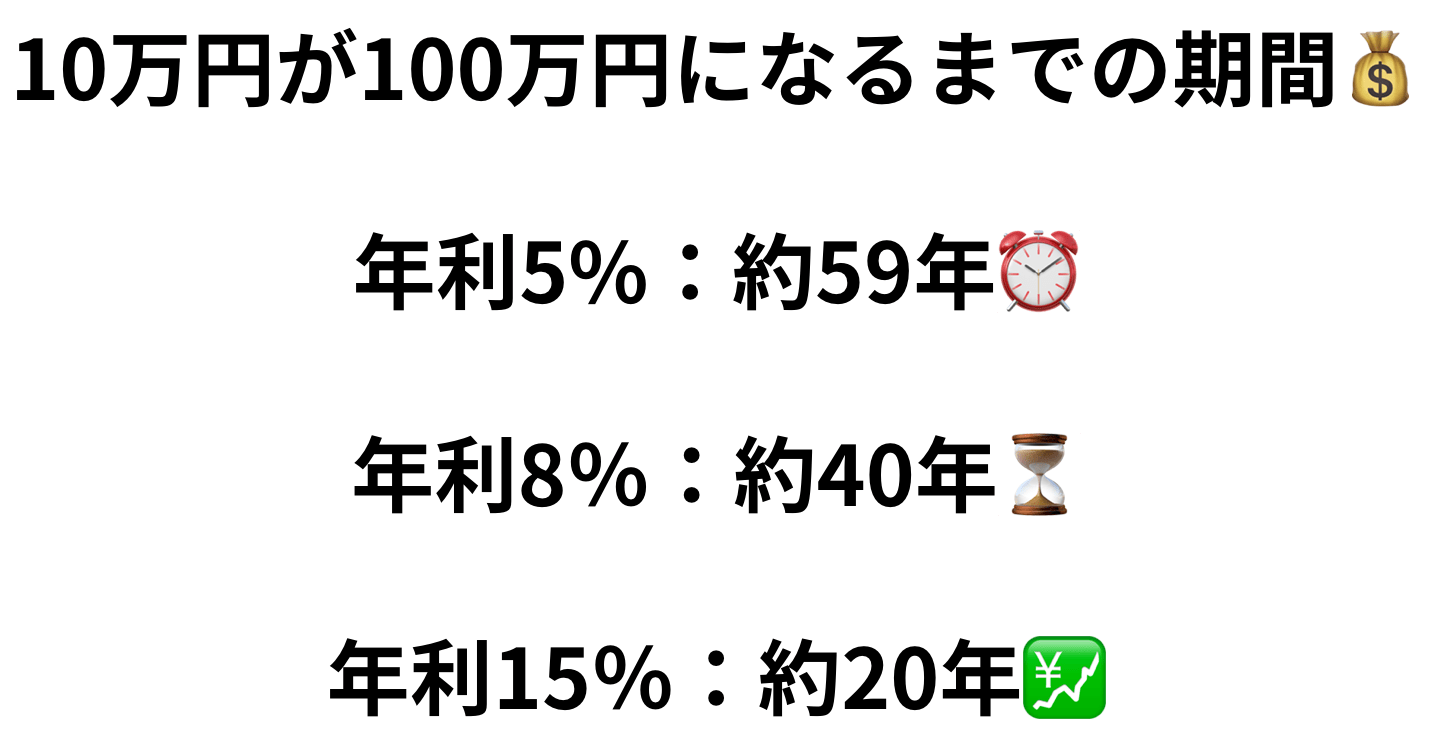

- ・利回り別の目安は、年利5%で約59年、年利8%で約40年、年利15%で約20年

- ・手法はインデックス、成長株、FX・暗号資産などに分かれ、リスク許容度で選ぶ

- ・分散投資とルール運用で損失を抑えつつ、複数の方法を組み合わせるのが現実的

投資で増やす方法として、1万円からの不動産クラウドファンディング「クリアル」があります。

クリアルは、上場企業の運営で、無料の口座開設で2000円分のAmazonギフト券をもらえるキャンペーン中。

\上場企業から無料で2000円分もらう/

投資する必要はなく、本人確認し、投資家登録まで完了させると、無料でもらえてお得です。

\筆者も無料で2000円分もらえた/

キャンペーンの終了時期は未定なので、気になる方は以下の公式サイトを見ておきましょう。

10万円を100万円にする前に知っておくべき基本ルール

まずは、資産を増やす前提として理解しておきたい基本的な考え方を整理します。

10万円を100万円にすることは不可能ではありませんが、十分な準備や計画なしに実現できるほど簡単ではありません。

そのため、投資を始める前に基本的なルールを理解しておくことが大切です。

投資の期間が短いほど難易度は上がる

10万円を100万円にする前に知っておくべき基本ルールには、以下のものがあります。

- 期待利回りとリスクは比例する

- 期間が短いほど難易度は上がる

- 税金や手数料も考慮する

それぞれのルールについて解説します。

期待利回りとリスクは比例する

一般的に、期待利回りが高い投資ほど価格変動リスクも大きくなります。

高いリターンだけを見て判断すると、大きな損失につながる可能性があります。

魅力的な高利回り商品でも、相応のリスクが伴うことを理解しておきましょう。

また、年齢や収入、運用期間、投資目的、資産状況など、投資家ごとのリスク許容度はさまざまです。

期待利回りとリスクのバランスを意識し、リスク許容度の範囲内で自分に合った商品を選ぶことが大切です。

期間が短いほど難易度は上がる

短期間で10万円を100万円にするには、高リスクな取引が必要になります。

FXや暗号資産などの高リスクな取引では、短期間で大きな利益が狙える一方、急激な相場変動によって損失も拡大する傾向があるため注意しましょう。

こうした高リスクな取引には、一定の投資知識や経験が求められるため、短期間で資産を増やすことは難易度が高くなります。

長期投資で難易度が下がることも

しかし、短期で値上がりを期待できない方法でも、時間をかければ複利効果を活かすことができるため難易度は下がります。

投資における複利効果とは、元本とこれまでに増えた利益の合計に利息がつくこと。

運用期間が長くなるほど雪だるま式に資産が増えていく仕組みです。

自身がどれだけリスクを取れるかを考え、投資手法を選ぶことが大切です。

税金や手数料も考慮する

投資で得た利益には、原則として約20%の税金がかかります。

売買手数料や信託報酬も、長期では大きな差になります。

売買手数料は金融商品を売り・買いする度にかかる手数料、信託報酬は投資信託の運用・管理にかかる費用です。

税金や手数料を考慮していないと、想定よりも得られる利益が少なくなる可能性があるため認識しておきましょう。

10万円を100万円にするためのアプローチは3つに分けられる

10万円を100万円に増やす方法は、リスクと時間の取り方によって大きく3つに分類できます。

- 低リスク・長期型のアプローチ

- 中リスク・中期型のアプローチ

- 高リスク・短期型のアプローチ

自分のリスク許容度や運用期間に合ったアプローチを選択することが重要です。

低リスク・長期型のアプローチ

低リスク型は、時間をかけて資産を増やすことを重視する方法です。

代表的な手法には、インデックス投資や投資信託への長期積立があります。

具体的には、全世界株式や米国株式に連動するインデックスファンドを保有し、複利効果を活かして増やす方法などがあります。

値動きは比較的穏やかですが、10万円を100万円にするまでには長い期間が必要になるでしょう。

複利効果による資産の最大化を目指すには、できるだけ早く始め、長く継続することが重要です。

中リスク・中期型のアプローチ

中リスク型は、ある程度の値動きを許容しつつ、数年から十数年で増やす方法です。

具体的な手法としては、成長株投資やテーマ株投資があります。

たとえば、業績成長が期待される個別株や、AI・半導体・再生可能エネルギー関連銘柄に投資します。

インデックス投資よりリスクは高いものの、成功すれば10倍を狙える可能性があります。

一方で投資経験や知識が不足していると、銘柄選びに失敗し、思っていた成果を出せないこともあるでしょう。

高リスク・短期型のアプローチ

高リスク型は、短期間で大きな利益を狙う方法です。

代表例としては、FX、暗号資産、短期株トレードなどが挙げられます。

レバレッジを活用することで、少額でも大きな取引が可能になります。

価格変動に一喜一憂しないメンタルが必要

一方で、判断を誤ると10万円を一気に失うリスクもあります。

また、一般的に高リスク取引は価格変動が激しいため、値動きに感情が左右されてしまう方は、精神的なストレスをうけてしまうことも少なくありません。

ある程度の投資経験と知識に加え、価格変動に一喜一憂しないメンタルが求められます。

10万円を100万円にする具体的シミュレーション

ここでは、運用利回りに加えて手数料や税金も考慮した、より現実的なシミュレーションを行います。

利回りなどの違いによって、運用年数や資産の増え方がどのように変わるのかを確認していきましょう。

- 年利5%で長期運用した場合

- 年利8%で運用した場合

- 年利15%で運用した場合

- 成長期と安定期を組み合わせる戦略

それぞれのケースについて、詳しく解説します。

ケース① 年利5%で長期運用した場合

年利5%で複利運用したケースを想定します。

信託報酬を年0.2%とすると、手数料控除後の利回りはおおよそ4%前後が目安となります。

(税金は分配金の有無や売却時に課税されるため、ここでは考慮していません)

実質利回りが4%前後の場合の計算式

計算式は、以下の通りです。

10万円×(1+実質利回り)^運用年数≒100万円

※「^運用年数」は、利回りを毎年複利として反映させる計算を意味します。

10万円が100万円になるまでに約59年かかる

実質利回りが4%の場合、次の式になります。

10万円×1.04ⁿ=100万円

これを解くとn≒59となります。

この条件では、10万円が100万円になるまでに約59年かかります。

安全性は比較的高いものの、現役世代で達成するにはかなり長い時間が必要です。

ケース② 年利8%で運用した場合

米国株インデックスや成長株を想定し、年利8%で計算します。

手数料などを考慮した後の実質利回りは、おおよそ6%前後が目安となります。

計算式は、以下の通りです。

10万円×1.06ⁿ=100万円

これを解くとn≒40となります。

10万円が100万円になるまで約40年

この場合、10万円が100万円になるまでの期間は約40年です。

一般的な投資信託の平均利回りは3~7%程度とされており、相場環境によっては8%前後となる年もあります。

そのため、年利8%を想定した運用は、長期の資産形成として現実的なシナリオの一つといえるでしょう。

ケース③ 年利15%で運用した場合

成長株投資や短期売買で高リターンを狙い、年利15%を想定します。

売買回数が増えることで手数料や税金の影響を受けやすくなり、税引後ベースでは実質利回りは約12%前後になると仮定します。

計算式は、以下の通りです。

10万円×1.12ⁿ=100万円

これを解くとn≒20となります。

約20年で10万円が100万円に到達

この条件では、約20年で10万円が100万円に到達します。

期間は大幅に短縮されますが、価格変動リスクが非常に大きくなる点には注意が必要です。

ケース④ 成長期と安定期を組み合わせる戦略

最初は高リスク資産で増やし、途中から安定資産に移す方法もあります。

成長期として1年で10万円を30万円まで増やせたと仮定し、その後は安定期として年5〜6%で運用するケースを想定します。

【年5%の場合】

30万円×1.05ⁿ=100万円

n≒25

【年6%の場合】

30万円×1.06ⁿ=100万円

n≒21

※nは安定期の運用年数を表します。

結果、22年〜26年ほどで100万円にできる計算

成長期の1年を含めると、年5%では約26年、年6%では約22年で100万円に到達する計算になります。

最初から一気に10倍を狙うよりも、途中でリスクを下げる方が現実的な戦略といえるでしょう。

10万円から始めやすい具体的な投資手法

ここでは、少額でも始めやすい代表的な投資手法を整理します。

- インデックス投資

- 成長株・テーマ株投資

- FXや暗号資産などの高リスク資産

インデックス投資

インデックス投資とは、日経平均やS&P500のような「株価指数」に連動する投資信託・ETFなどの商品に投資する手法です。

投資信託やETFには、あらかじめ複数の銘柄が組み込まれており、特定の企業に偏らず市場全体に投資できるため、長期的な成長を狙うことができます。

個別株と比較して値動きが緩やかで、銘柄選びの手間が少ないため、初心者でも取り組みやすいのが特徴です。

長期間コツコツ継続することで、利益が利益を生む複利効果を活かしやすく、時間を味方につけた資産形成が期待できます。

成長株・テーマ株投資

企業の成長性に期待して投資する方法です。

リターンが大きい分、銘柄選びが重要になります。

将来の業績拡大に伴う株価上昇を見込んで銘柄を選ぶため、企業分析など、ある程度の投資知識や経験が求められます。

予想が外れた場合や経済状況・相場環境が悪化した場合には、株価が大幅に下落する可能性もあるため注意しましょう。

株価の値動きが大きくなりやすく、売買タイミング次第では、損失が拡大することもあります。

FXや暗号資産などの高リスク資産

短期間で大きく増える可能性はあります。

一方で、価格変動が非常に激しく、損失も大きくなりやすいため注意が必要です。

高リスク資産への投資は、ハイリスク・ハイリターンな投資手法であり、相場の急変に備えてこまめに状況を確認することが重要になります。

値動きが激しいため、相場から目を離しにくく、精神的なストレスを受けることもある点に留意しましょう。

失敗を避けるためのリスク管理の考え方

資産を増やすためには、守る視点も欠かせません。

リスク管理における基本の考え方のひとつが、分散投資です。

一つの資産に集中するのではなく、株式や投資信託への投資に加え、現金も含めて資産を分散させることで、全体の損失を抑えやすくなります。

投資額を分散し、最初から損失を限定する意識が重要です。

一度の大きな失敗は立て直しを難しくするため、失敗しても生活に影響のない範囲内から始め、少しずつ経験を積んでいくとよいでしょう。

感情に流されず、ルールを決めて運用することも、リスク管理において重要なポイントです。

不動産クラウドファンディングで安定的に増やすという選択肢

安定性を重視しながら資産を増やしたい人におすすめな選択肢のひとつが、不動産クラウドファンディングです。

不動産クラウドファンディングは、複数の投資家からの出資金をもとに不動産を購入・運用し、賃料収入や売却益を投資家に分配する仕組みの不動産投資サービスです。

不動産は株式相場の値動きとは異なる傾向があり、分散投資としてポートフォリオに組み入れやすい資産といえます。

多額の資金が必要な現物不動産投資と比較して、少額から始められ、不動産管理の手間がかからない点も魅力です。

不動産クラウドファンディングを比較するならゴクラクを活用しよう

不動産クラウドファンディングを比較するときに活用したいのが、ゴクラクです。

不動産クラウドファンディングを始める際には、複数のサービスや案件を比較検討する必要があるため、手間と時間がかかります。

ゴクラクでは、約140のサービス事業者の案件が一覧で表示され、利回りや運用期間、募集状況などをひと目で比較できるので、情報収集の手間を大幅に省くことができます。

10万円という限られた資産を活かすためにも、ゴクラクの利用は有効な方法といえるでしょう。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」まとめ:10万円を100万円にするには時間と戦略が必要

10万円を100万円にすることは不可能ではありません。

ただし、短期間で狙うほどリスクは高くなります。

時間を味方につけ、複数の方法を組み合わせることが現実的な近道です。

不動産クラウドファンディングは、比較的少額から始められ、価格変動も緩やかなため、分散投資として取り入れやすいサービスです。

10万円という限られた資産を守りながら増やしたい人にとって、不動産クラウドファンディングは、検討しやすい選択肢といえるでしょう。

以下の記事では投資初心者の方向けに、不動産クラファンの仕組みや「ゴクラク」がおすすめな理由を紹介していますので、興味のある方はチェックしてみてください。

【こちらもチェック!】

貯金じゃ増えない、株は怖い…初心者でも安心して不動産クラファンを始めるなら「ゴクラク」