投資のリスクとリターンとは?安定した資産運用の考え方を詳しく解説

公開日 2023/11/24

最終更新日 2023/11/24

リスクとリターンのバランスや関係を把握しておかなければ、場合によっては投資に失敗して大きな損失を被ってしまいます。「リスクが怖くて投資ができない」という方も多いのではないでしょうか。たしかに、投資におけるリスクは基本的に避けられません。しかし、軽減することは可能です。

そこで本記事では、投資におけるリスクとリターンやリスクの種類などについて、詳しく解説していきます。リスクを減らす考え方も紹介しますので、今後の資産形成にぜひお役立てください。

投資にはリスクとリターンがある

投資には「リターン(収益)」だけではなく、「リスク(不確実性)」があります。ここでは、リスクとリターンの違いについて確認していきましょう。

リスクとは

リスクは一般的な意味として「危険性」という意味で用いられることもありますが、金融商品におけるリスクとは、「不確実なこと」や「収益の揺れ幅」を指します。購入した金融商品の価値が必ずしも上がるとは限りません。国家間の問題や経済情勢の悪化といった予期せぬ事態が発生すれば、金融商品の価値が暴落することもあるでしょう。このような金融商品の価値の変動を「リスク」と呼びます。

悪材料がなくても、金融商品の価値は需給や世界情勢などによって日々変動しています。したがって、値動きの完璧な予測は誰にもできません。そのため、想定した利益と実際の利益には必ず不確実なブレが生じます。

リターンとは

投資におけるリターンとは「運用によって得られる収益」です。例えば、商品が購入時よりも価値が上昇すれば、売却益を得られます。この売却益がリターンです。100万円で購入した株式を120万円で売却したときのリターンは「20万円」になります。

投資におけるリスクとリターンの関係

一般的に、リスクが大きい金融商品ほどリターンが大きくなります。リスクが大きい金融商品は「大きな利益を得られるかもしれないが、損失が大きくなる可能性もある」ということです。

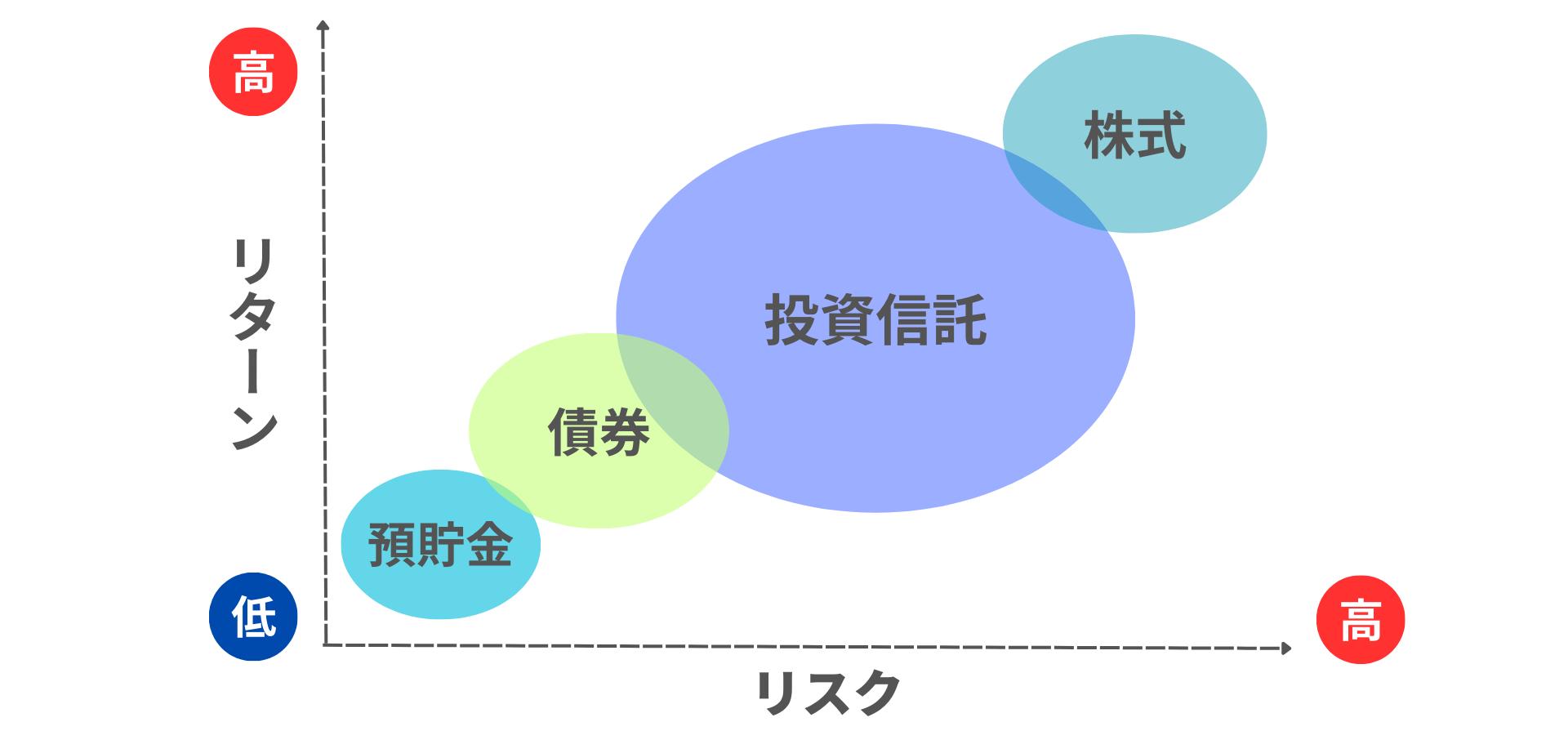

金融商品別のリスクとリターンのイメージは、下図のとおりです。

預貯金の金利は低いですが、元本を割る恐れはほとんどないので「ローリスク・ローリターン」と考えていいでしょう。

債券は償還まで保有し続けるという条件において「ローリスク・ローリターン」になります。償還前に売却した場合は、価格変動の影響を受けるので注意が必要です。

投資信託や株式は多くのリターンを狙えますが、運用成績によっては元本を割る可能性があります。なお、投資信託や株式のリターンとリスクは銘柄によって異なるので、リスクを避けるためにも購入前に過去の実績を調べておきましょう。

次に、リターンとリスクの種類を順に解説していきます。

リターンの種類

資産運用で得られるリターンは「キャピタルゲイン」と「インカムゲイン」に大別されます。それぞれ詳しく見ていきましょう。

インカムゲイン

インカムゲインとは「資産を保有することで得られる利益」のことです。株式投資の配当金や不動産投資の家賃収入、投資信託の分配金などが該当します。

キャピタルゲイン

キャピタルゲインは「保有している金融商品の売却によって得られる利益」です。例えば、1株1万円の株を100株購入し、株価が1万2,000円になったときに売却すれば20万円の利益が得られます。この利益がキャピタルゲインです。

このように、株式や債券、不動産などの価格が変動する資産であれば、キャピタルゲインを得られる機会があります。

リスクの種類

続いて、リスクの種類を見ていきましょう。金融商品の売買には、次のような5つのリスクが伴います。

- 価格変動リスク

- 金利変動リスク

- 為替変動リスク

- 流動性リスク

- 信用リスク

それぞれ詳しく見ていきましょう。

1.価格変動リスク

「価格が上がるかもしれないし下がるかもしれないリスク」が価格変動リスクです。金融商品には、値上がりの保証がありません。購入後に価格が上がれば利益になりますが、下落すれば元本割れを起こして損失が発生します。

2.金利変動リスク

金利の変動が資産価値に影響を与えるリスクです。金利の変動は預金や住宅ローンの金利に影響するというイメージもありますが、債券も金利変動の影響を大きく受けます。

債券は金利と償還日が事前に決まっています。しかし、満期前でも時価で売買することは可能です。その際に市場金利が上がっていると、低金利の債券を売却する人が増えて債券価格が下がります。逆に、金利が下がれば債券の価格は上がります。つまり、債券価格と金利は逆の動きをするシーソーの関係になっています。

3.為替変動リスク

為替相場の影響で外貨建資産の価値が変動するリスクです。外貨建の資産は円高になると換算金額が少なくなるため、為替差損が発生します。

例えば、1ドル140円のとき円を1万ドルと交換すると、支払額は140万円です。その後、1ドル130円に下がったときに1万ドルを円に戻すと払戻額は130万円になります。この場合、10万円の為替差損となります。

4.流動性リスク

流動性リスクとは、市場規模や取引量の少なさが原因で売却できないリスクです。流動性が低ければ売却したいタイミングで売却できず、利益確保の機会を逃す可能性があるので注意が必要です。

5.信用リスク

発行体の財政難や経営不振などの理由によって、元本の払い戻しや利息の支払いが受けられなくなるリスクです。例えば、株式の場合は企業の倒産や業績悪などが信用リスクとして考えられます。企業の信用が失墜すれば株価が暴落し、大きな損失を被る可能性があります。

投資のリスクを減らすための考え方

投資の性質上、リスクはゼロになりません。しかし、工夫次第でリスクを減らすことはできます。ここでは、投資リスクを減らすための考え方として「長期投資」と「分散投資」について解説します。

長期投資

長期投資とは、数年から数十年といった長いスパンで資産を運用する方法です。投資期間を長くしても日々の価格変動リスクは変わりませんが、投資タイミングの失敗を避けることができます。

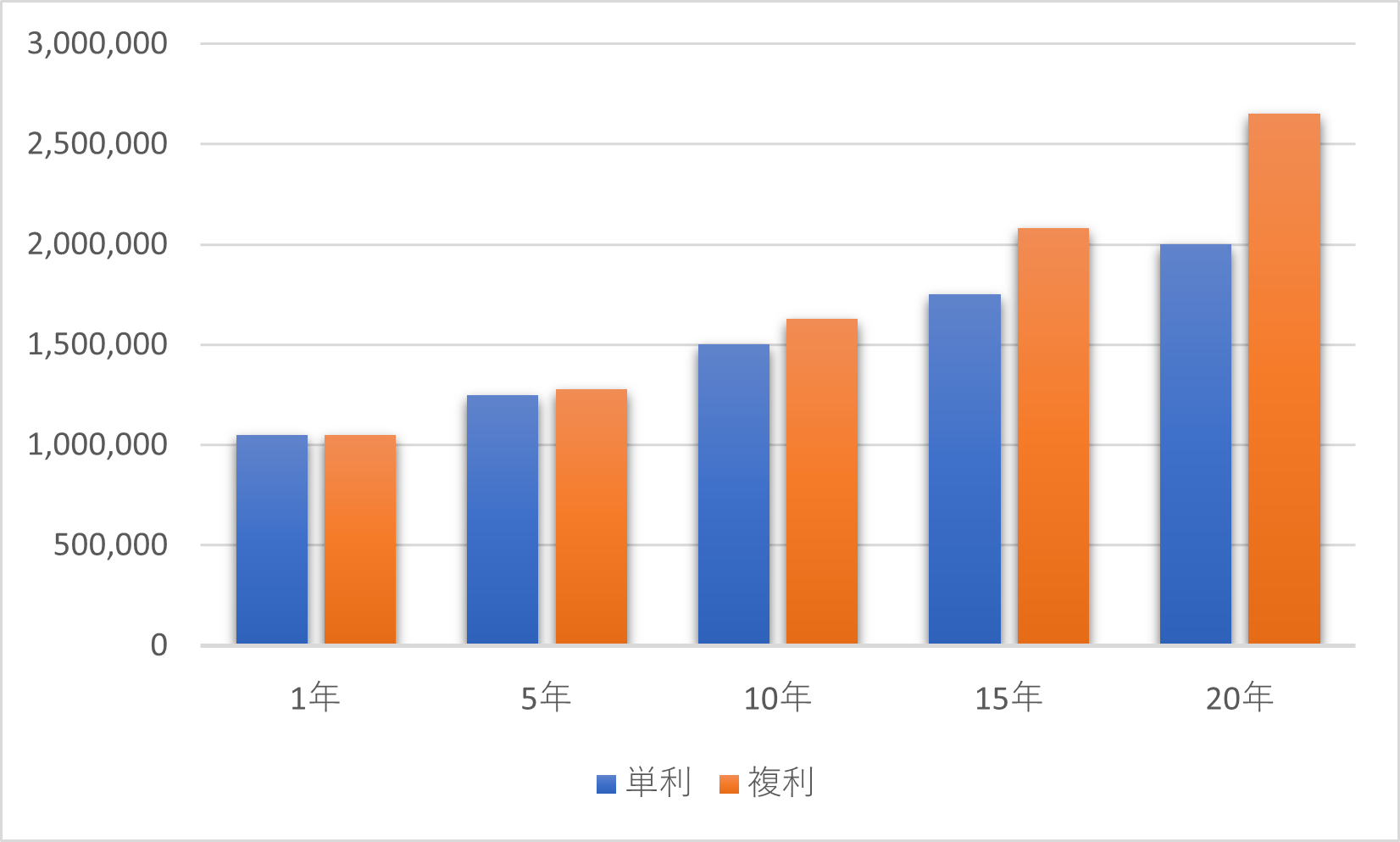

長期投資のもっとも大きなメリットは「複利効果」を得やすいことでしょう。複利とは、利息の計算方法のひとつで、利息を元本に組み入れた合計値を、次の利息計算時に用いる方法です。

以下の表は、100万円を年利5%で20年間運用した場合のシミュレーションです。複利で資産運用をした場合の方が、より多くのリターンが得られていることが分かります。

| 単利で運用 | 105万円 | 125万円 | 150万円 | 175万円 | 200万円 |

| 複利で運用 | 105万円 | 127万6,282円 | 162万8,895円 | 207万8,928円 | 265万3,298円 |

※上記のシミュレーションでは税金等は考慮していません

分散投資

分散投資とは、複数の資産に投資することで全体のリスクを減らす方法です。例えば、個別株式や投資信託の値動きを予測して投資するのは難易度が高く、暴落時のリスクを回避する方法もありません。しかし、複数に投資先を分散すれば、このようなリスクを避けられる可能性が高まります。

なお、分散投資には主に次の3つような方法があります。

1.商品で分散

投資対象をひとつに限定せず、特性の異なる商品に分散して投資することを商品の分散といいます。株式、債券、不動産など投資対象を分散させることで、一方が損失を出したとしても、一方で利益を確保しておく体制にしておくことで、利益・損失の平準化を図ります。

2.地域で分散

投資先の国や地域を分散してリスクを軽減する方法です。国や地域を分散すれば、各国の社会情勢や為替変動による影響も分散されるため、価格変動リスクを減らすことができます。

3.時間で分散

投資タイミングを分散してリスクを軽減する方法です。価格が日々変動している金融商品は安く買って高く売るのが基本ですが、「価格が安いとき」を見極めるのは困難です。しかし、少ない金額を複数回に分散して投資すれば、価格変動リスクを抑えることができます。

近年では気軽に利用できる「つみたてNISA」のような金融商品もあるため、少額からの投資を考えている初心者の方でも「時間の分散」は容易でしょう。

投資のリスクとリターンの関係を理解して無理のない資産運用を目指そう

今回は、投資におけるリスクとリターンやリスクを減らす投資の考え方などついて解説しました。

金融商品に投資する際には、リターンだけではなくリスクがあることを常に意識しなければいけません。リスクを軽視すると大きな損失にもつながります。

投資の初心者でリスクを少しでも抑えたいという方は、時間や投資先を分散して無理のない資産運用を目指しましょう。

2024/11/21

#用語解説

2024/11/11

#リスクマネジメント

#用語解説

2024/10/21

#リスクマネジメント

2024/10/18

#リスクマネジメント

2024/10/10

#用語解説

2024/09/24

#リスクマネジメント